- 「フィンテックエンジニア養成読本」を発売したのを機にコミュニティを運営している。

- フィンテック協会後援

- フィンテック協会は2014年から始まった

- 勉強会やカンファレンスも

- 来年度から入会費がかかるのでまだの方いらしたら今のうちに

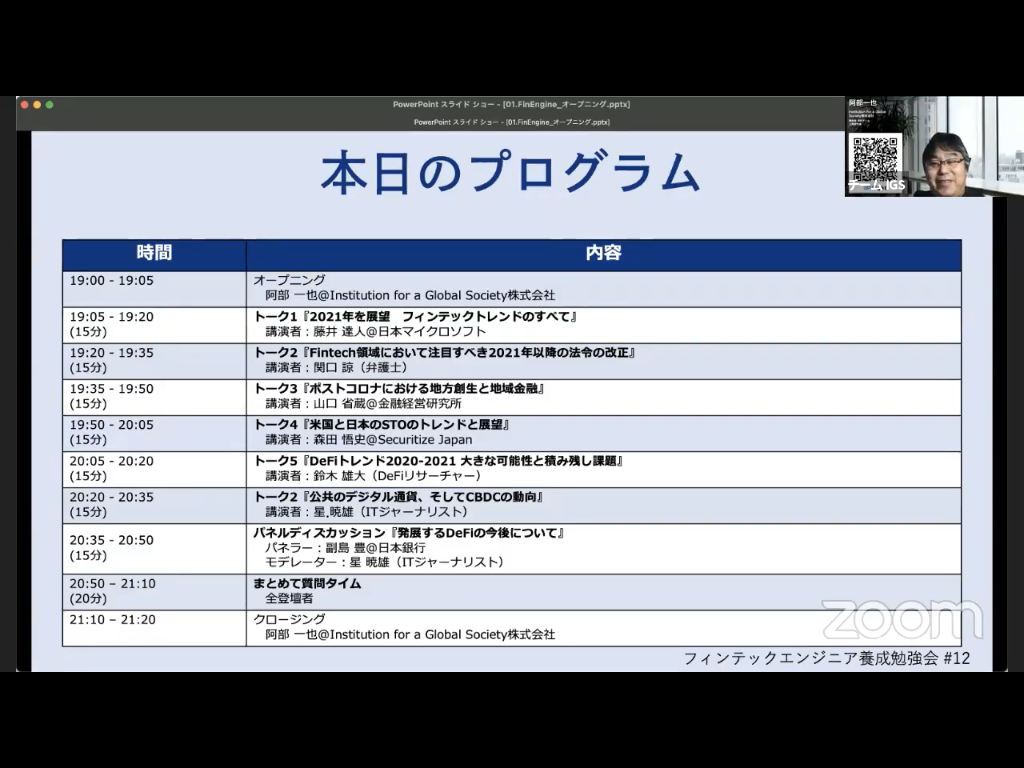

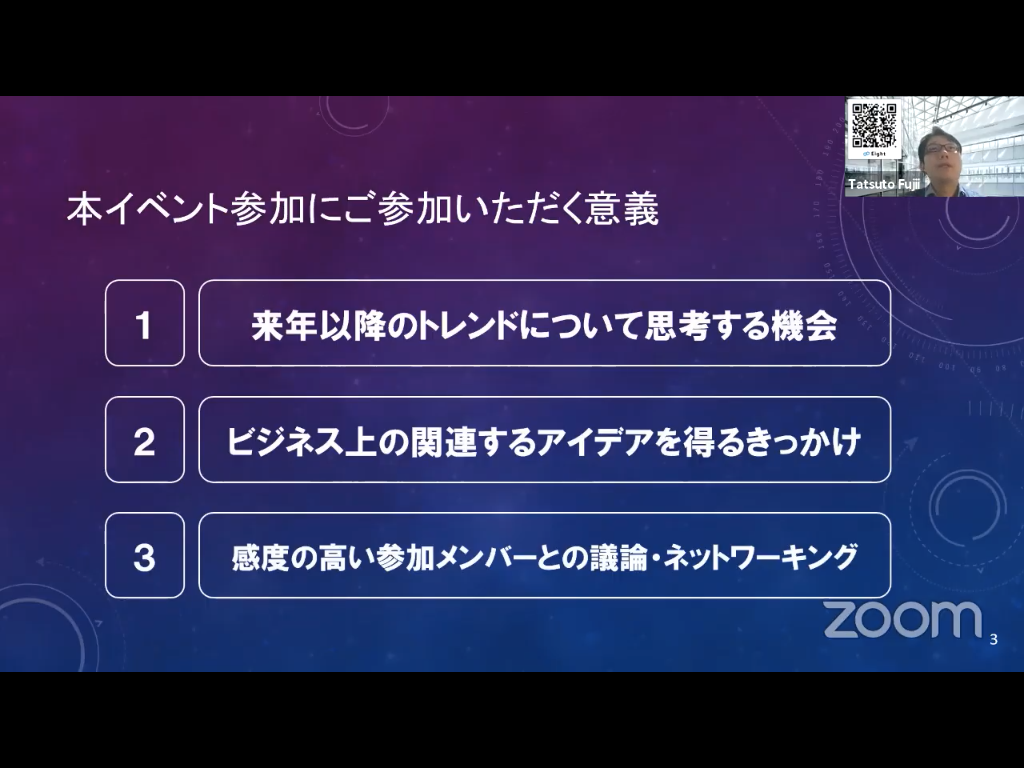

トーク①『2021年を展望 フィンテックトレンドのすべて』

講演者:藤井 達人@日本マイクロソフト

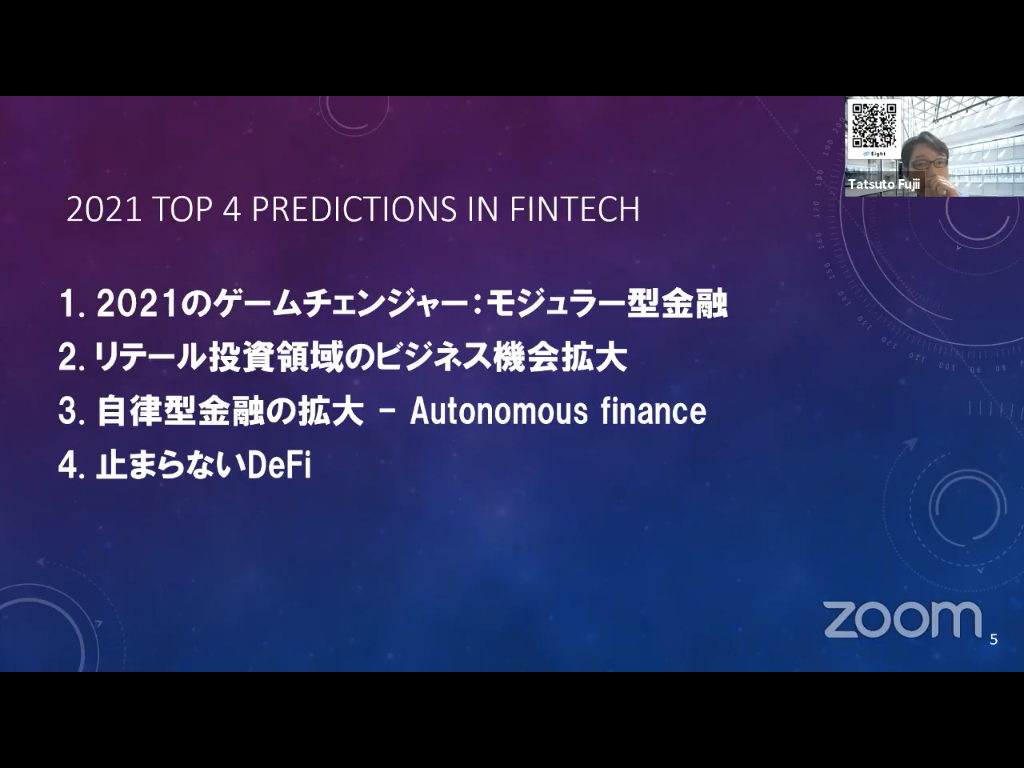

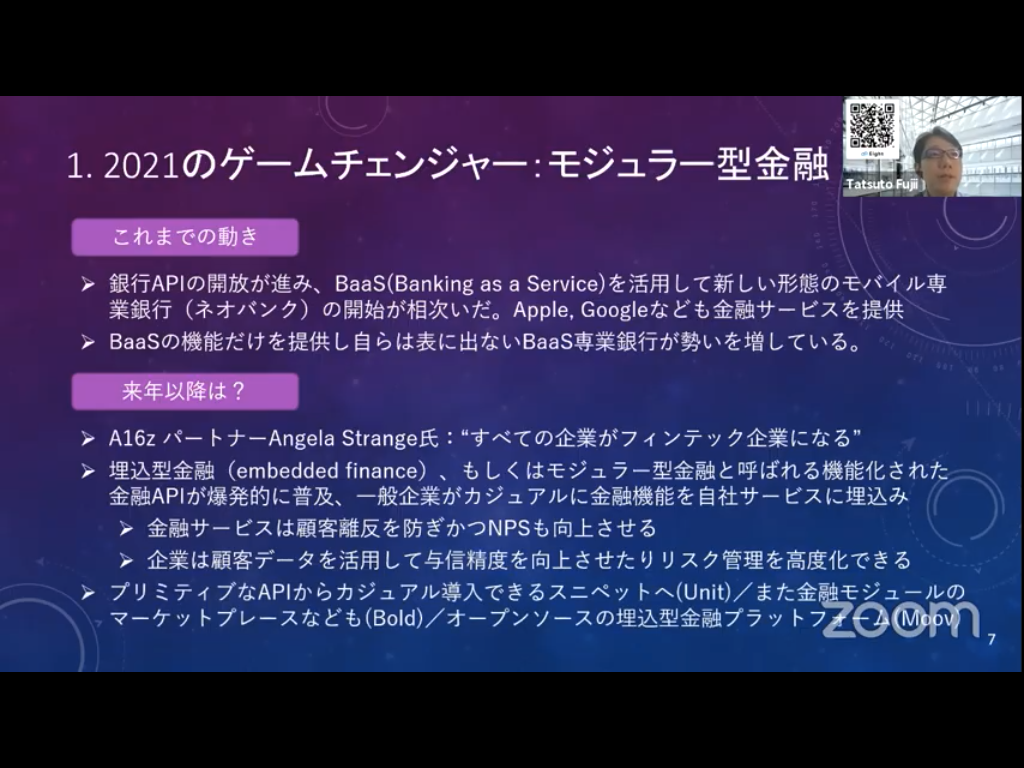

モジュラー型金融

フロントを任せる企業と組んで顧客にリーチするほど口座が増える形で勢いを伸ばすBaaS専業銀行が増えている状況だった。来年以降どうなっていくのか。

「埋込型金融」、様々な企業が金融を取り込んでいく、モジュラー型金融と呼ばれ始めている。BaaSは死語になりつつある。

モジュラー型金融とは、一般企業がちょっとした機能を取り入れられるという概念。モジュラー型になっていて出したり引っ込めたりが簡単にできる。

金融サービスをやっているとお客さんのリテンションが上がる。

KDDIのときもそうだったが決済回数多いお客さんはNPS高い。

離脱を防ぐことができるということと、顧客データを活用して与信精度向上やリスク管理高度化が可能になる。

モジュラー型金融をサポートするエコシステムが細分化していて、BaaSの世界では銀行APIを提供するのでRESTAPIつかってねというところから、もっとカジュアルに導入できる、数行のコードをWebサイトに埋め込めば使えちゃうようなスニペットにして数分で金融機能を埋め込めちゃう。

ストライプとかそんな感じ。それが他の金融にも広がっていく。

マーケットプレイス化やオープンソース化を行う動きも。

金融が機能化してあらゆる会社がそれを活用していくとなると、ものすごい金融業界にとってのゲームチェンジャーになるのではないかと思っている。

ユーザー体験を劇的に改善していく可能性がある。

BNPL、後払いなんかはそう。クレジットカードがいらない。買うときに電話番号を入れればいいみたいなもの上がる。

ああいう感覚で色々なものが埋め込まれていくということなのかなと思う。

お客さんに対するプロセスの中でしれっと金融が埋め込まれているという形で普及していくのは今までになかった動き。

来年の一番のゲームチェンジャーになるのではないか。

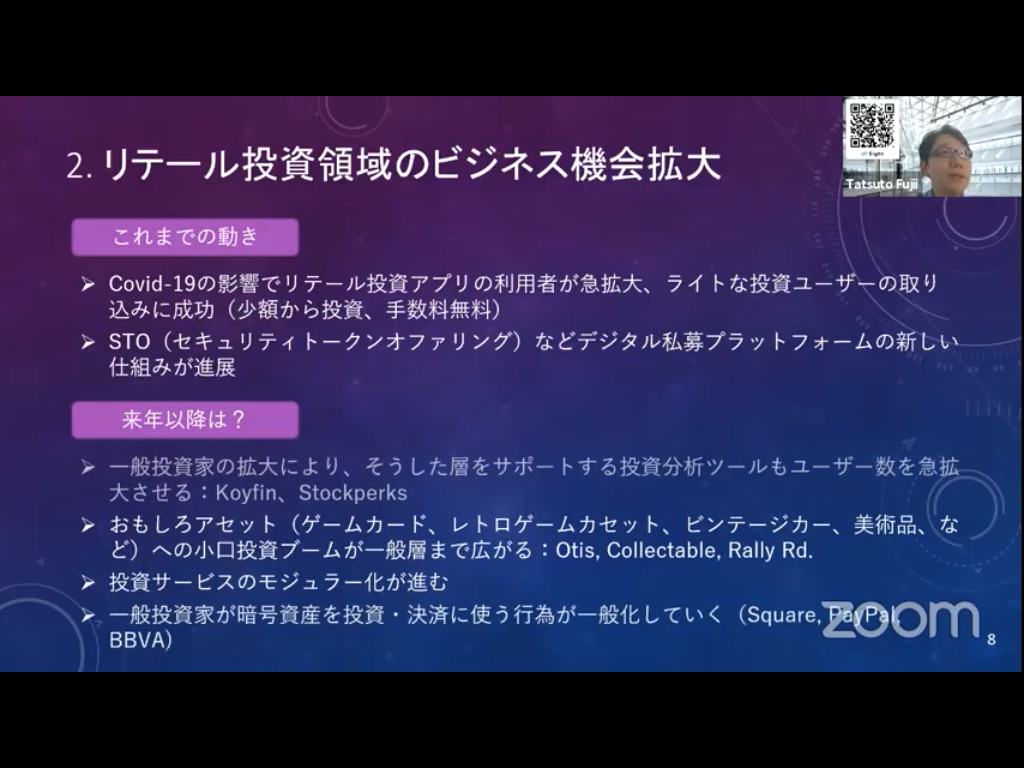

リテール投資領域のビジネス機械拡大

一般投資家が拡大して適切な投資意思決定をできるようなカジュアルなツールが増えている。KoyfinやStockperksなど。玄人向けの小難しいツールしかなかったがライトな意思決定のためのツールが出てくるだろう。

面白いアセットをバックにした小口投資ブームが広がっていくだろう。OtisやCollectable, Rally Rdなど。今までバックアセットにならなかったものに投資するユーザーが増えて、来年すごい大きなブームになると思っている。

一般投資家が暗号資産を投資・決済に使う行為が一般化していく。SquareやPaypalなどがやっている。投資と決済をひとまとめにしてしまうことが起きると思う。

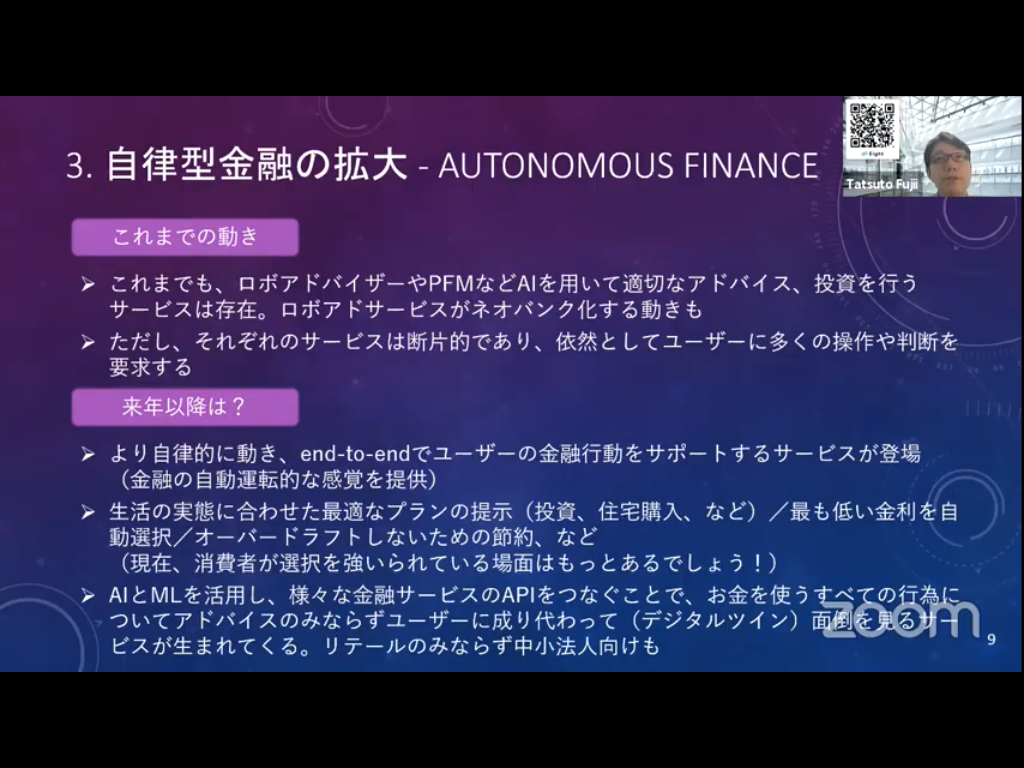

自立型金融の拡大

ロボアドとかPFMなどAIを使って行うものはあったがE2Eでやるにはサービスを横断するのが難しくユーザーに判断を求めるものも多かった。

より自律的に動きend to endでユーザーの金融行動をサポートするサービスが登場すると言われている。

トータルで考えたらこうしたほうがいいですよ、やっておきましょうか、みたいな。

デジタルツインのような考え方。私の賢い分身がスマホの中にいて必要なことをやってくれる。

一般人のみならず法人向けも出てくるかなと思っている。

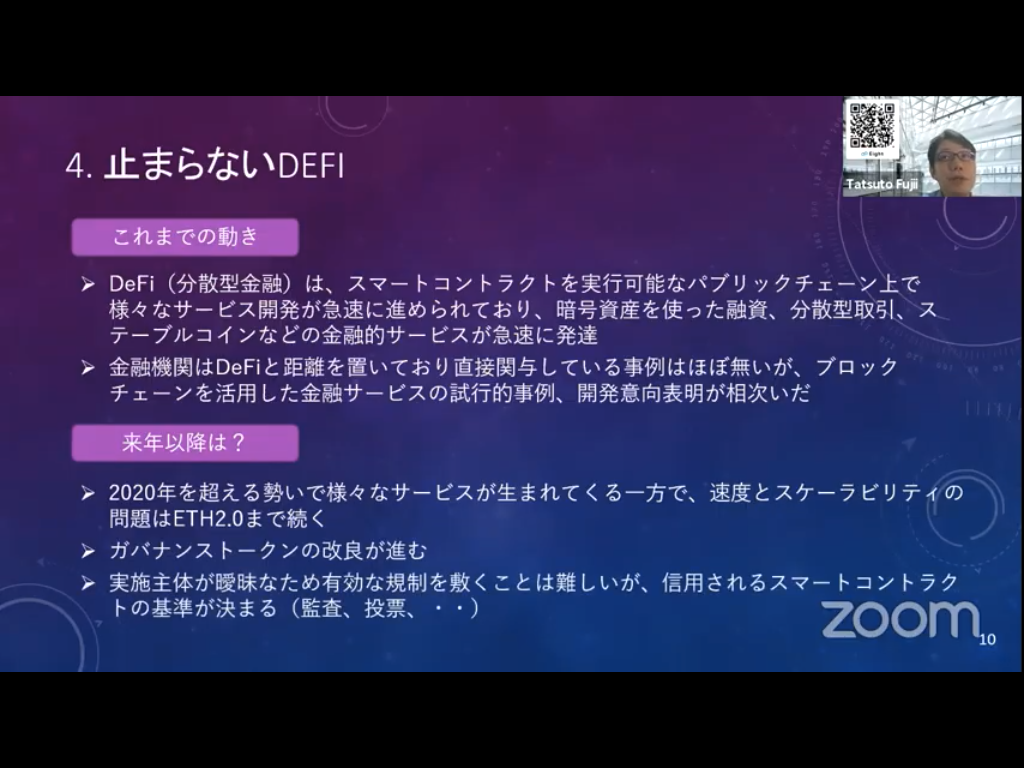

DeFi

鈴木さんのセッションがあるので割愛する

民主的なスタンダードが決まっていく動きがあるのではないか。

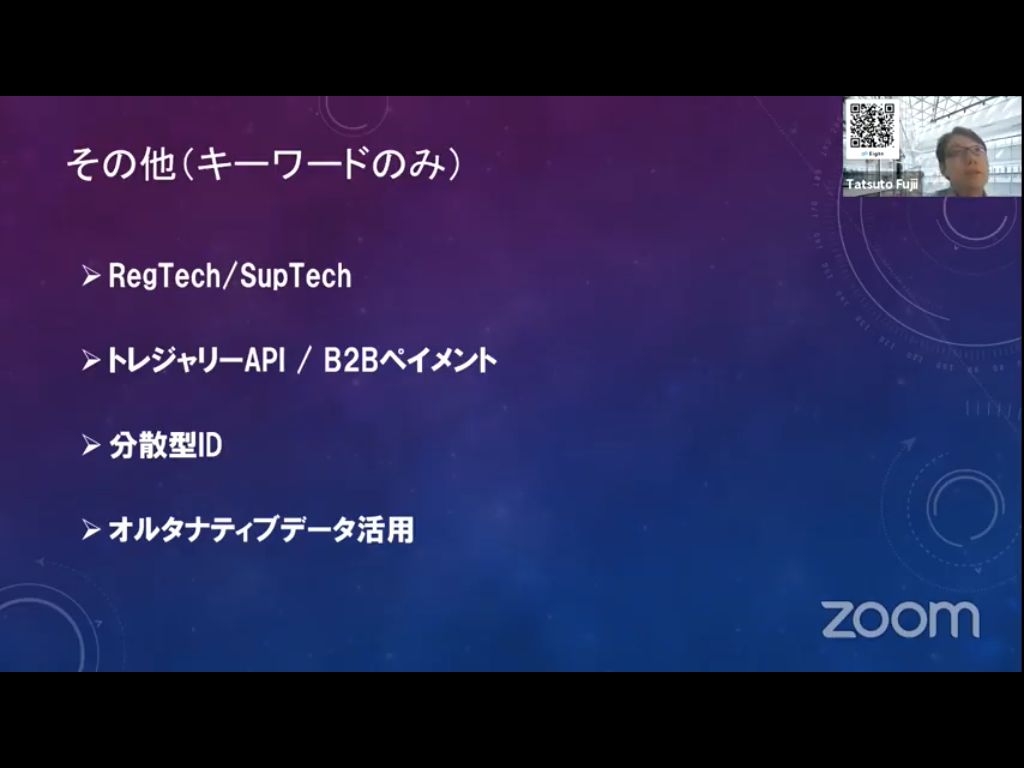

そのほか

RegTech/SupTech

これはすごく来年以降日本でも市場を撮っていくと思う。

トレジャリーAPI

BtoBペイメントなどいろいろなスタートアップが出てきて面白い領域です。

分散型ID、セルフソブリンID

実装例が出てきていて金融機関としても取れる動きが出てくるだろう。

オルタナティブデータ活用

金融機関は外のデータが活用できていない。活用が活発化していくだろう。

私自身も色々ディスカッションしていきたいと思っているので、ご連絡いただいて別の機会でお話できればと思っています。

トーク②『Fintech領域において注目すべき2021年以降の法令の改正』

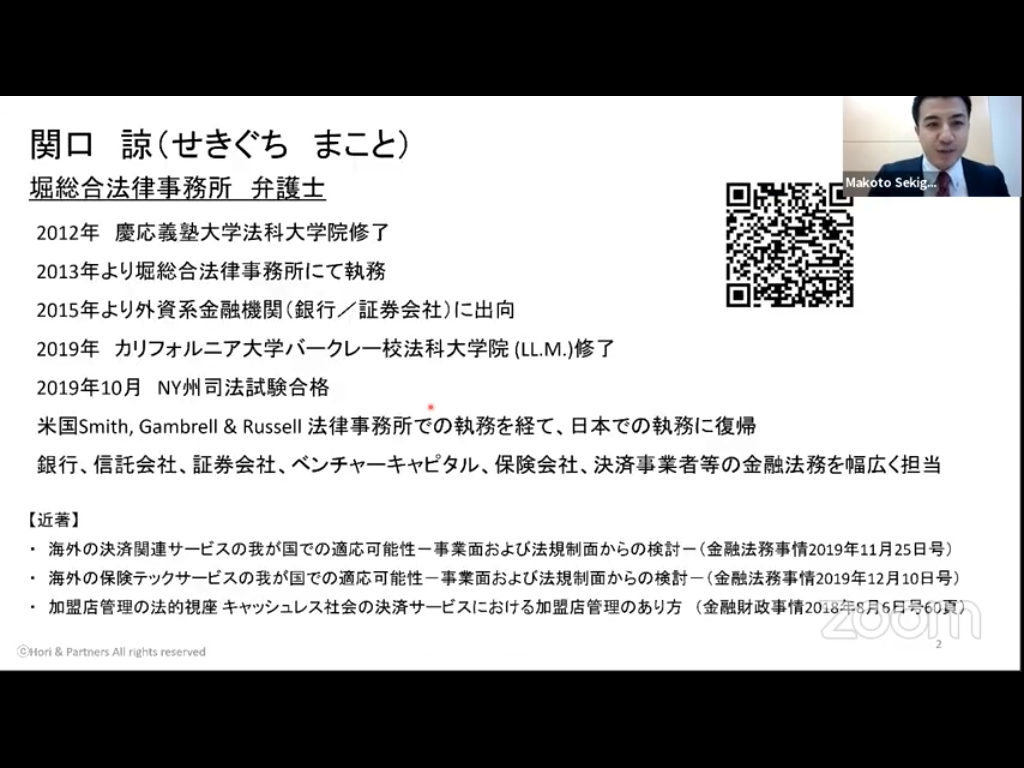

講演者:関口 諒(弁護士)

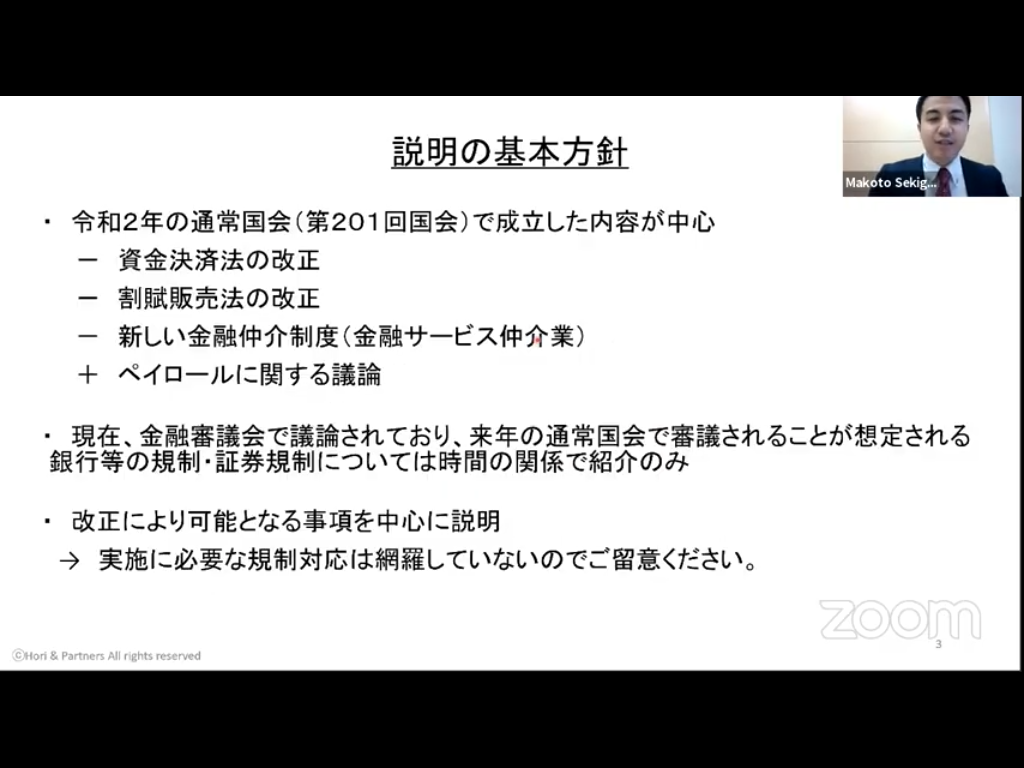

今年の通常国会で成立した内容が中心。

今日は時間の関係で資金決済法、割賦販売法、新しい金融仲介制度、ペイロールに関する議論をご紹介。

金融庁の所管分野での法改正が想定されるものとして銀行規制、証券規制があるが紹介のみ。

ポジティブな面を主に説明させていただく。規制対応、ブレーキ部分は網羅していませんのでご了承ください。

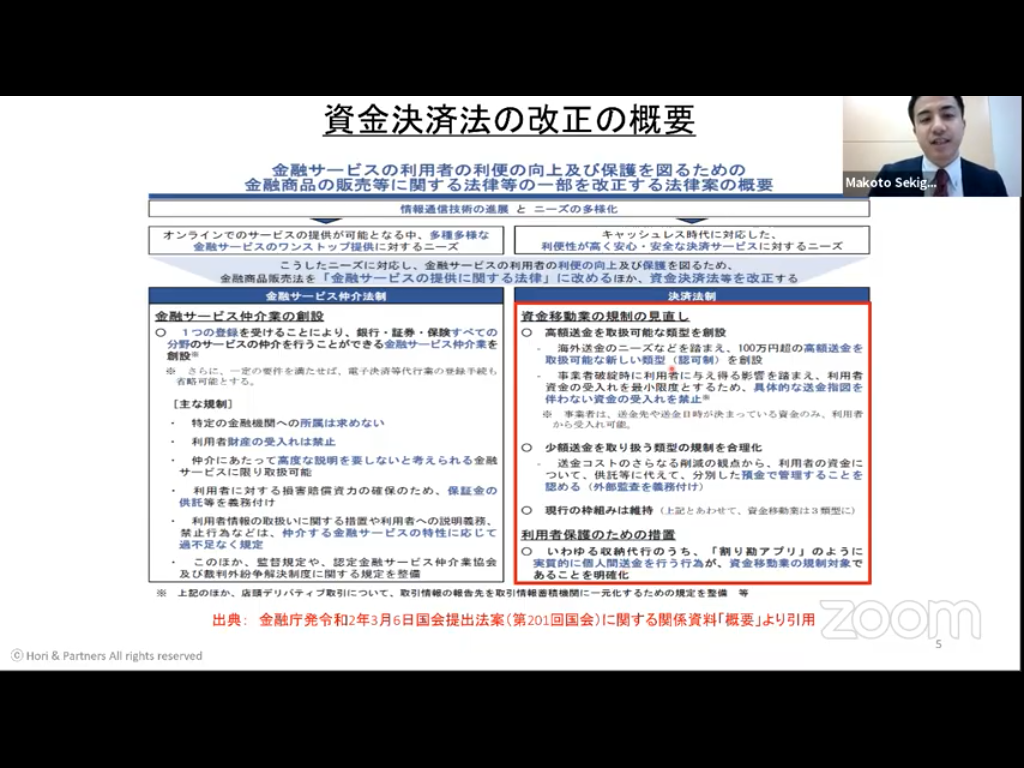

資金決済法

資金移動業規制見直しと利用者保護

割り勘アプリは規制対象であることが明確化された。

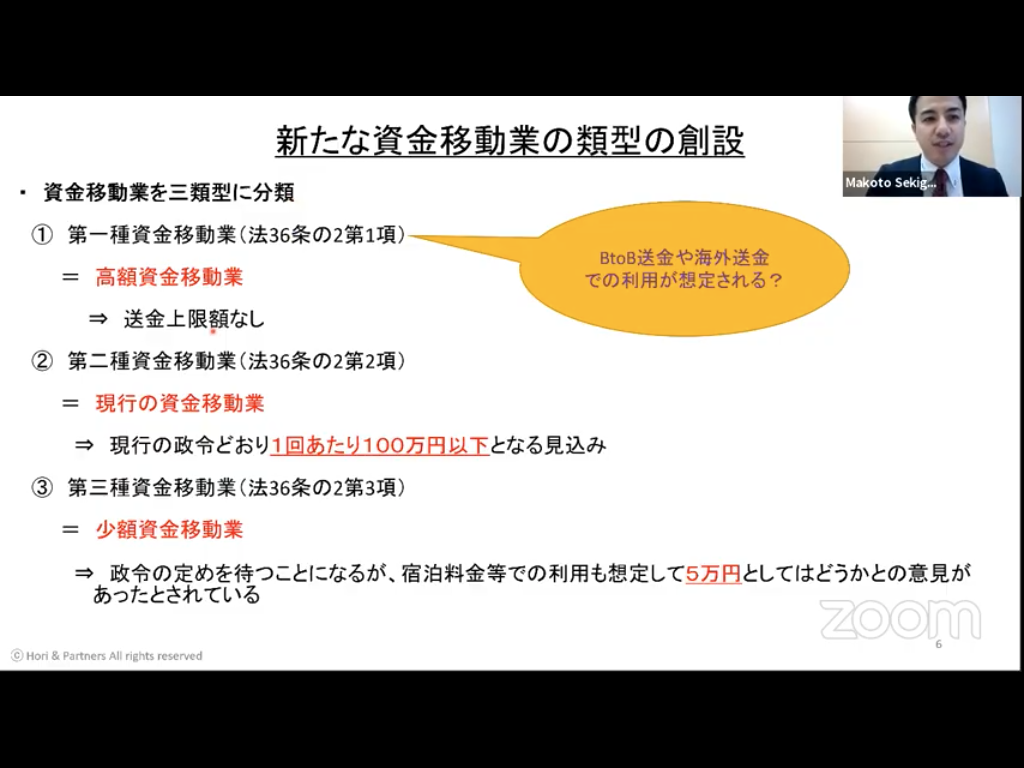

資金移動業を3類型に分類した。

送金上限額がない第一種資金移動業、BtoBや海外送金が想定される。

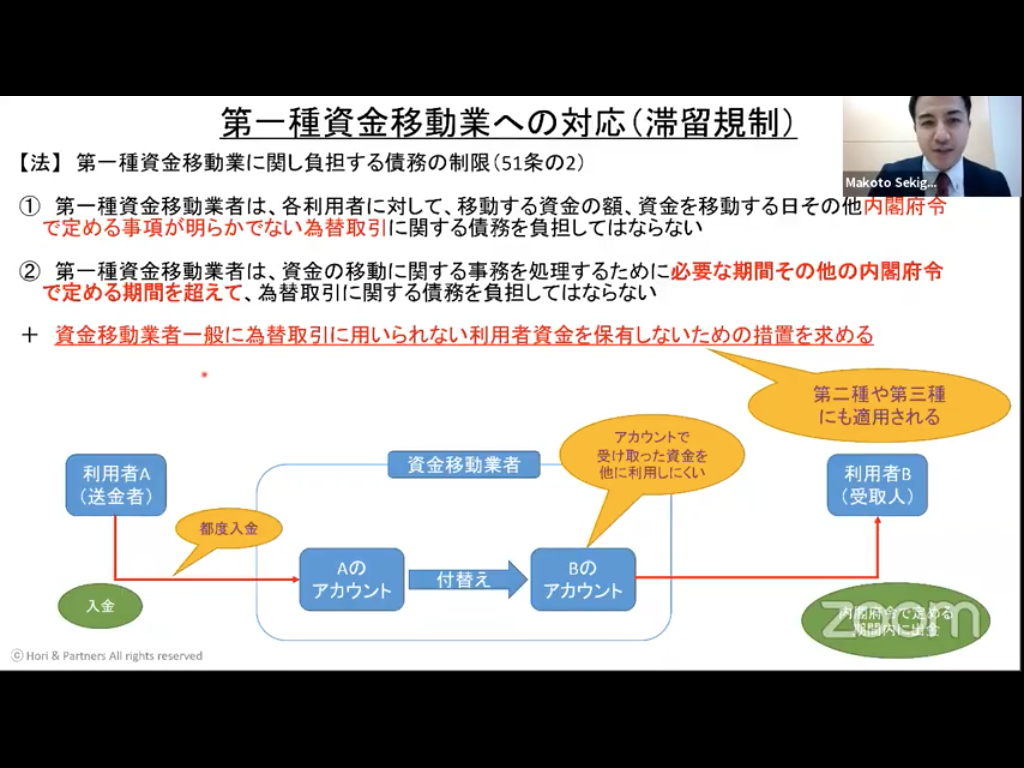

しかしそこで気になるのは滞留規制

預金を預かることは出来ない。資金の滞留をさせてはいけないという規制が入っている。

アカウントにお金を入れておきたいところだが資金移動するには都度入金する必要があり、期間内に払い出す必要がある。

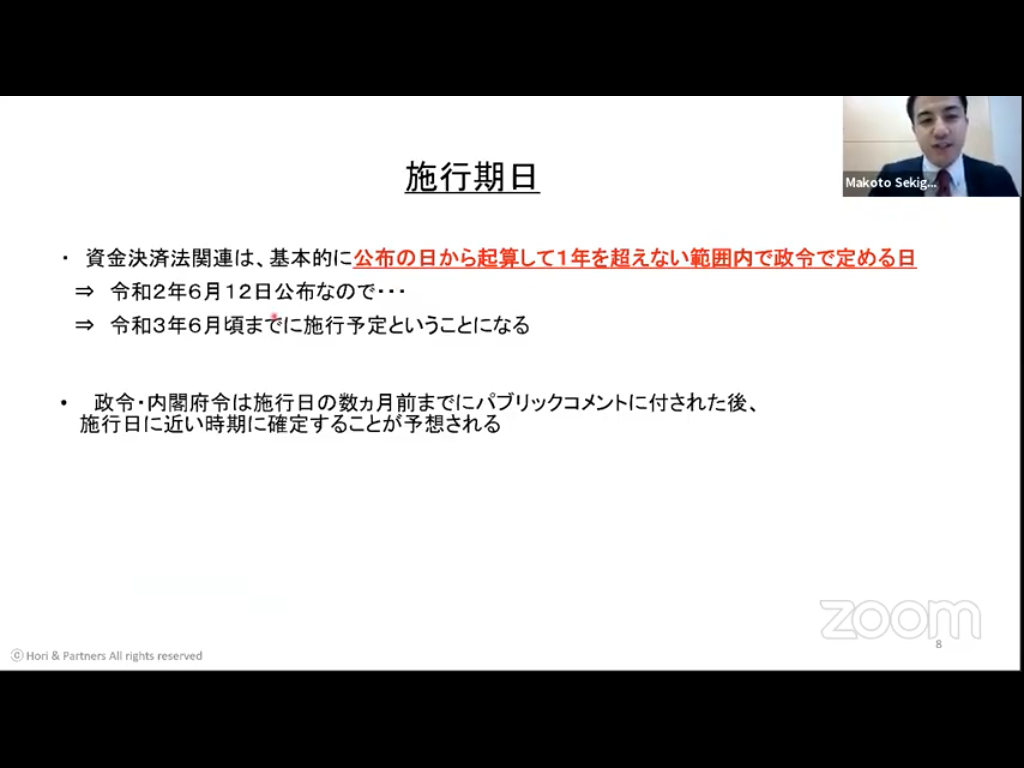

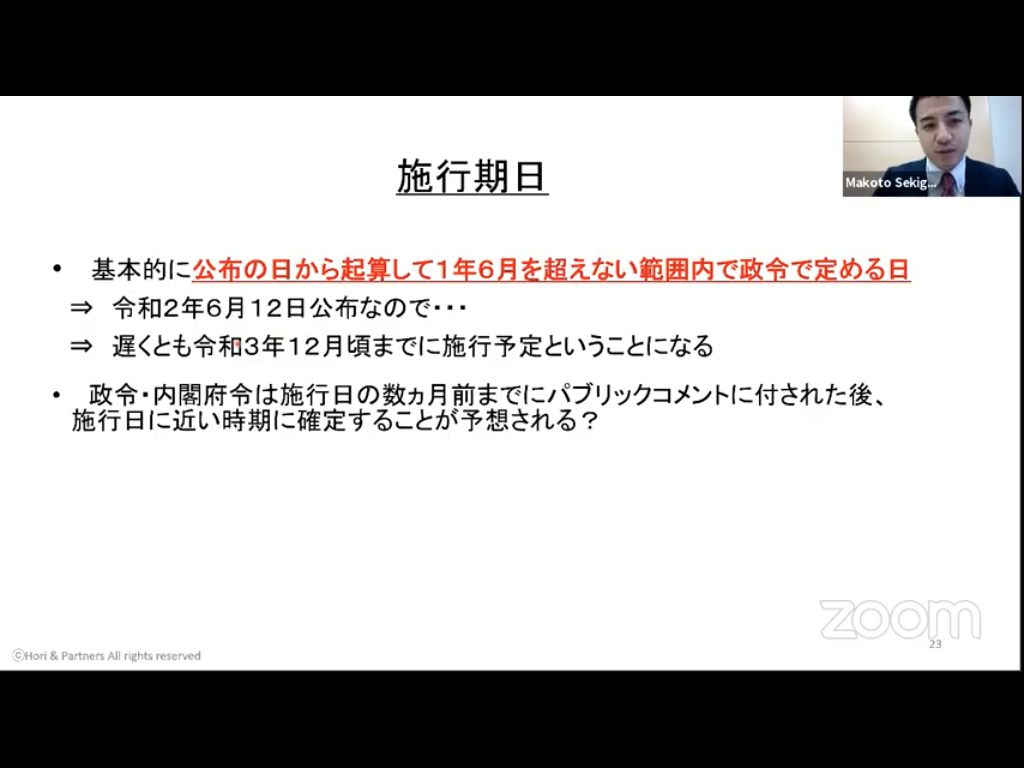

来年6月頃までに施工予定

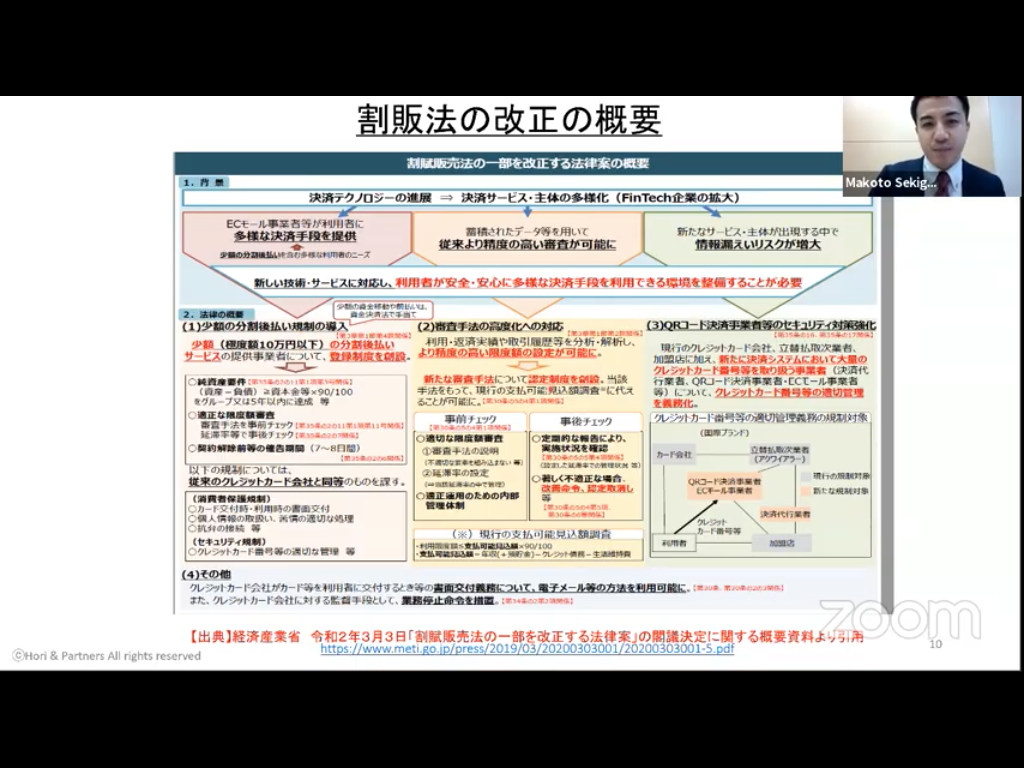

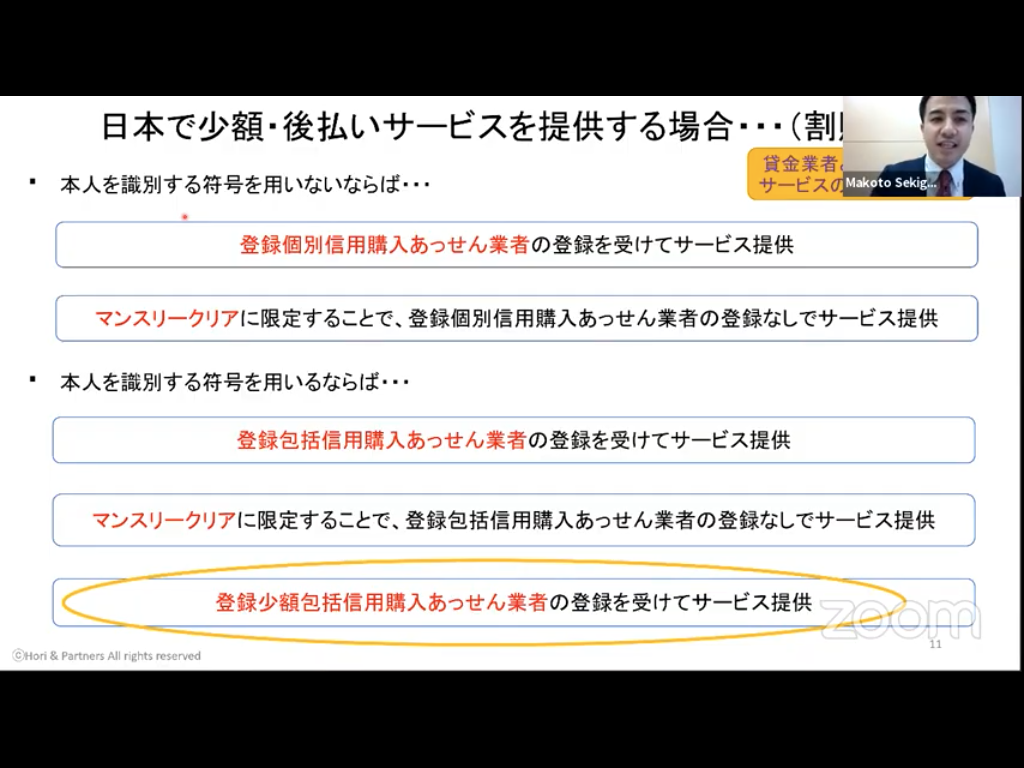

割賦販売法

3つの柱。少額の分割後払い。利用枠10万円以下ならクレジットカード会社より緩和された規制で提供できる。

2つ目は審査手法の高度化への対応。今般ビッグデータを蓄積してAI等で分析してより精緻な与信審査が可能に。

3つ目はQRコード決済事業者のセキュリティ対策の強化。決済サービスが多様化してQRコードを生成するものなど新しいパーティーが登場している。お客さまのカード情報を預かる場合は適切に管理すべきという内容。

少額後払いサービスを提供しようとした場合、クレカ番号やIDなど本人を識別する情報を使わずに、個別クレジットとして個別信用購入暗線業者、あるいはマンスリークリアとして割販法の枠外でサービスで提供する選択肢がある。

IDを付与して枠内で提供するには登録包括信用購入あっせん業者の登録を受けるか、マンスリークリアに限定して登録無しでやるといった現行法の枠か、今回の改正で、10万円以内という枠内で、緩和された規制のもとで分割後払いをするか。ということで新しい選択肢が加わった。

来年6月頃までに施行予定。

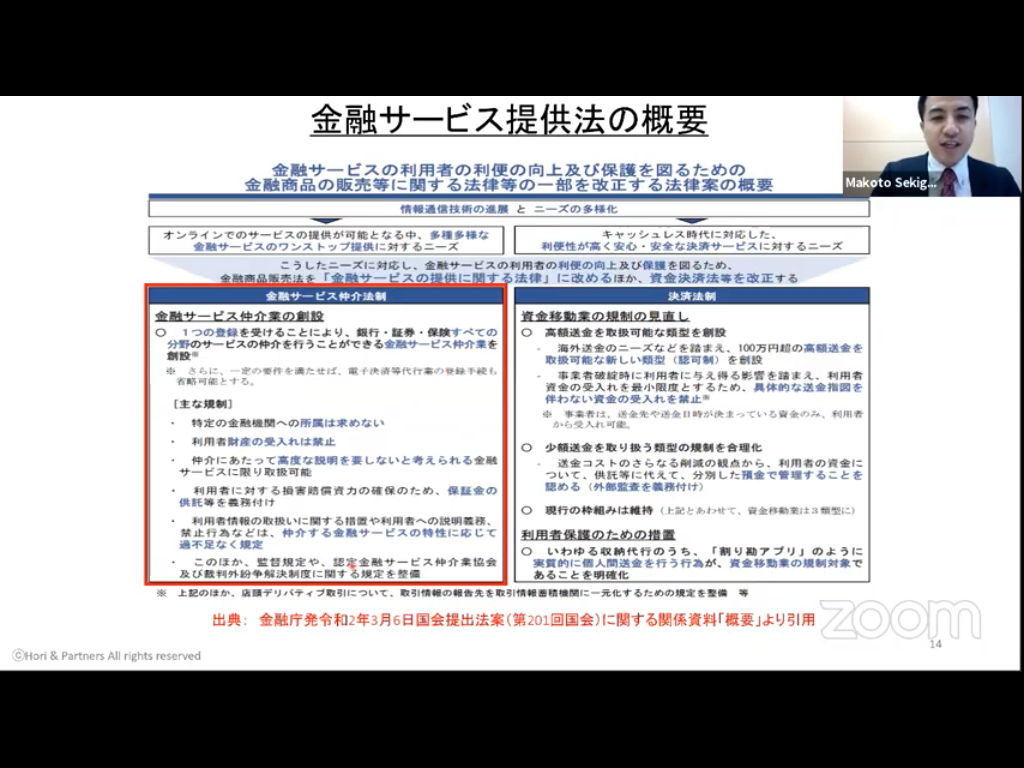

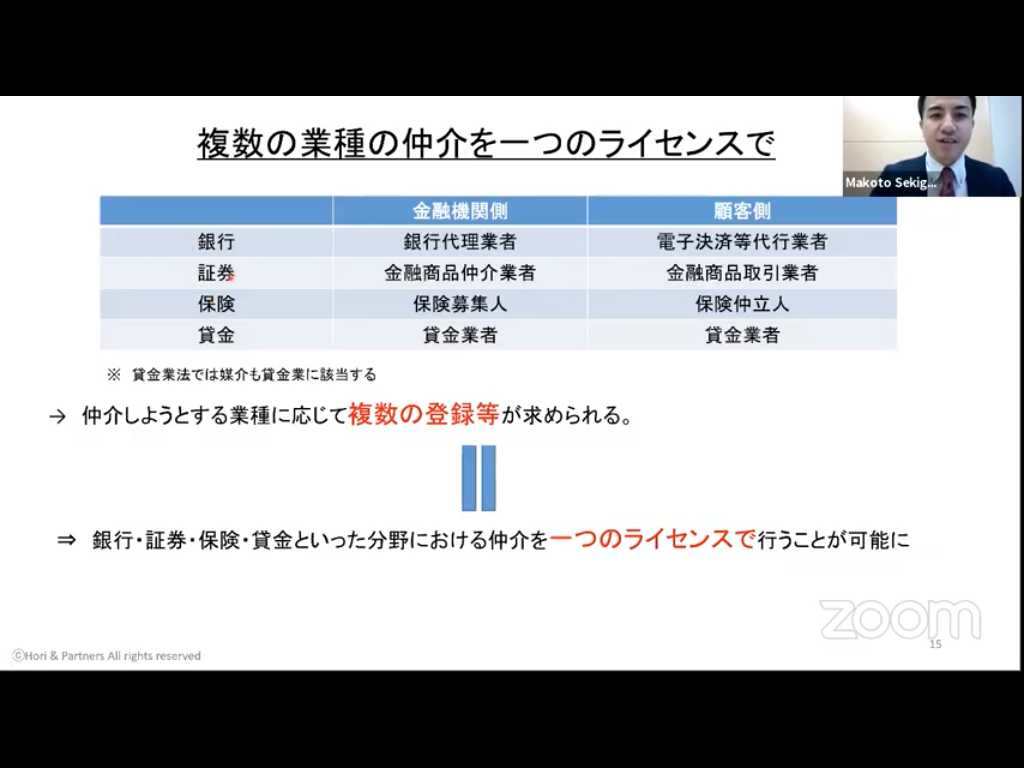

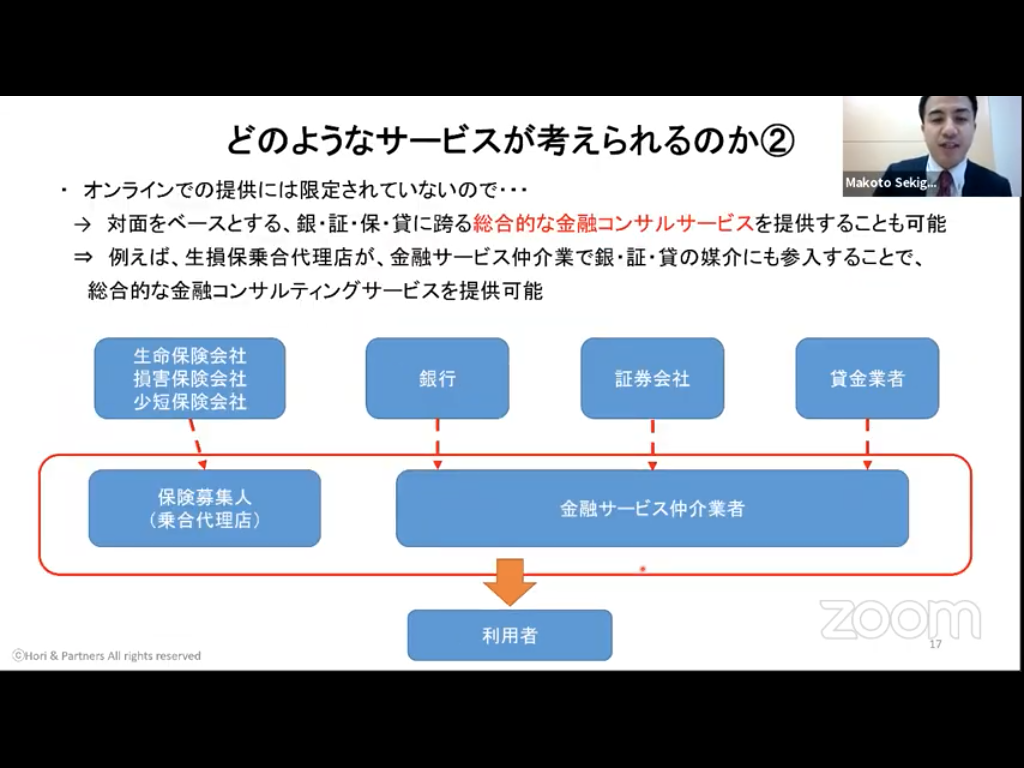

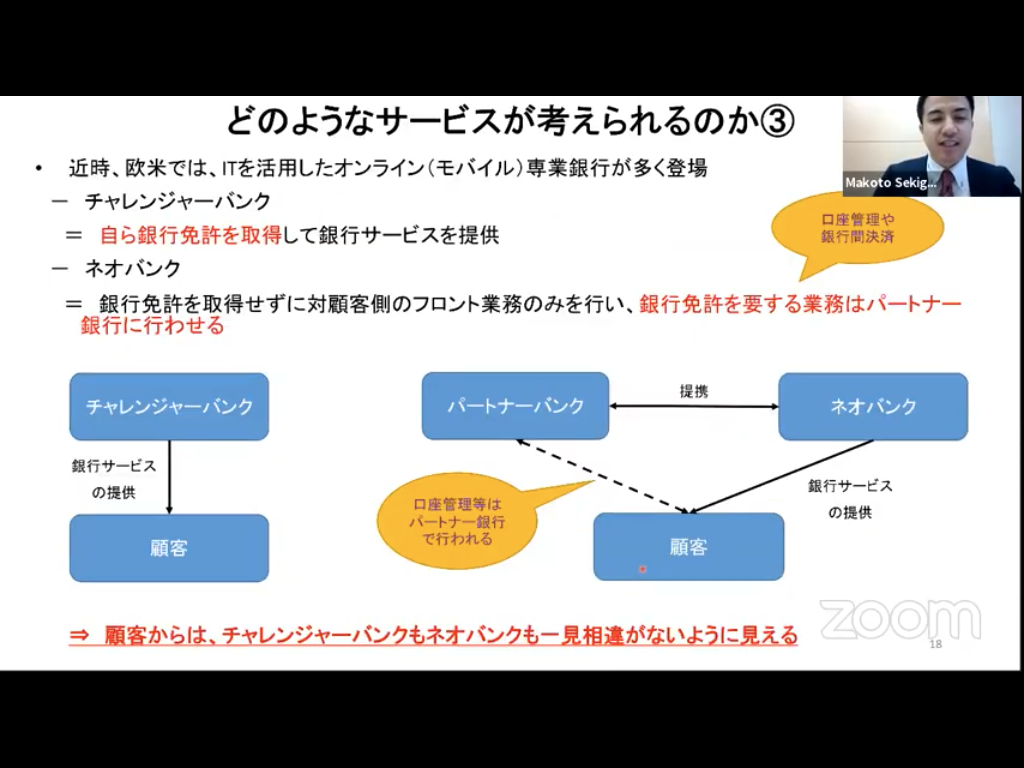

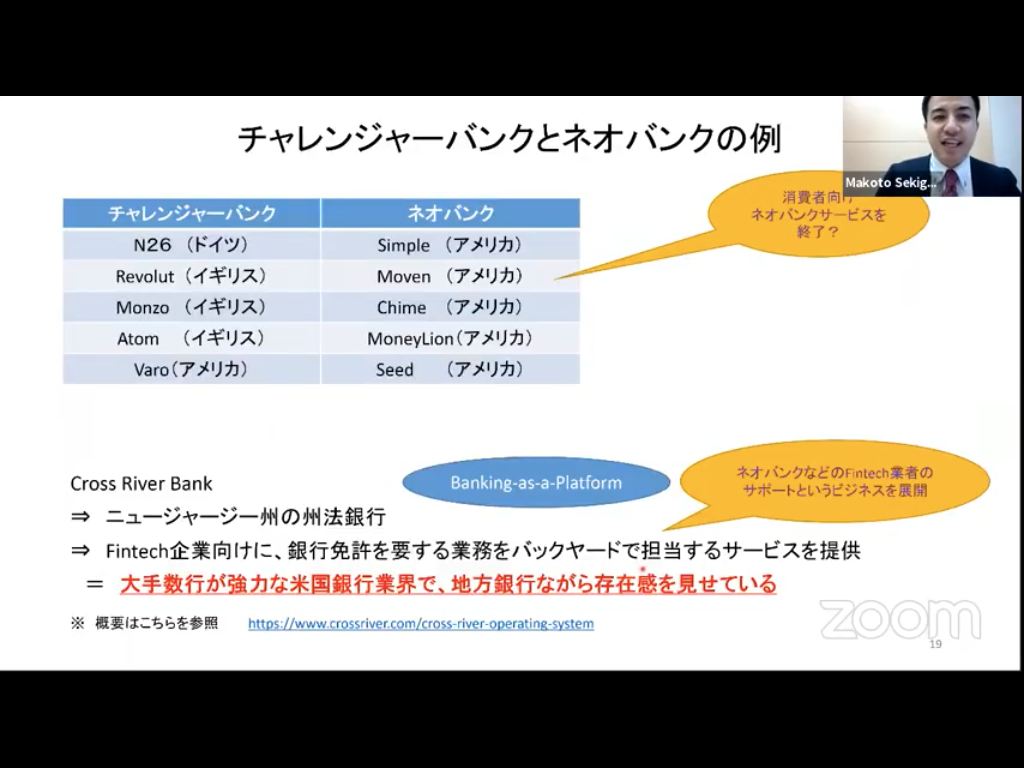

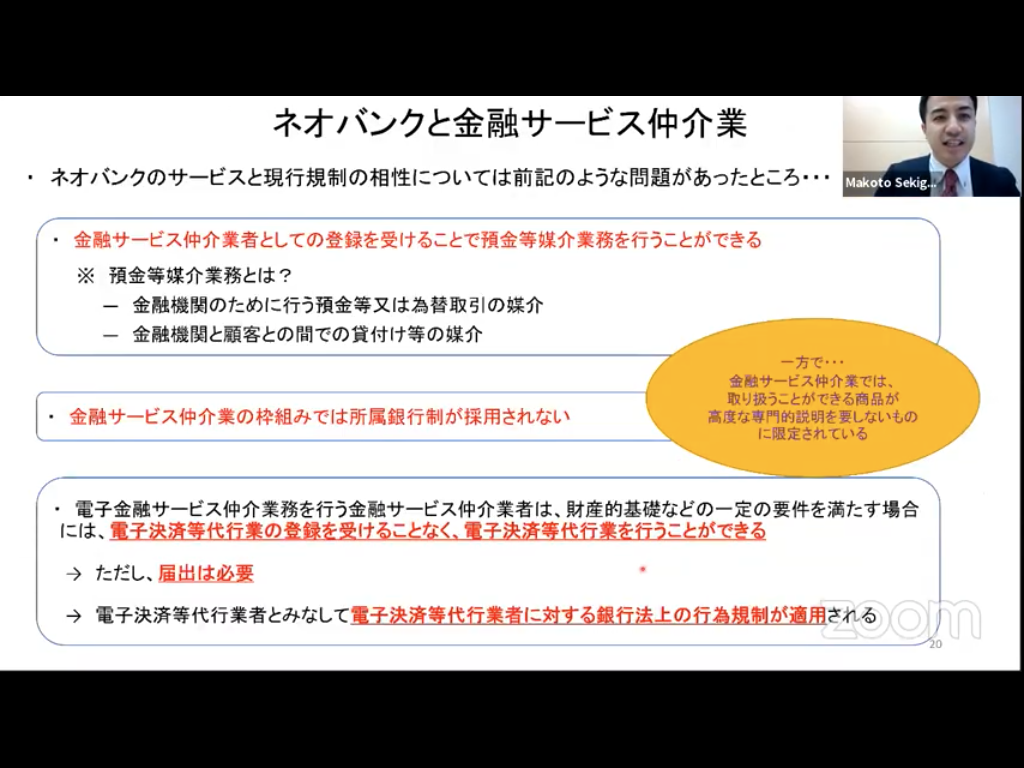

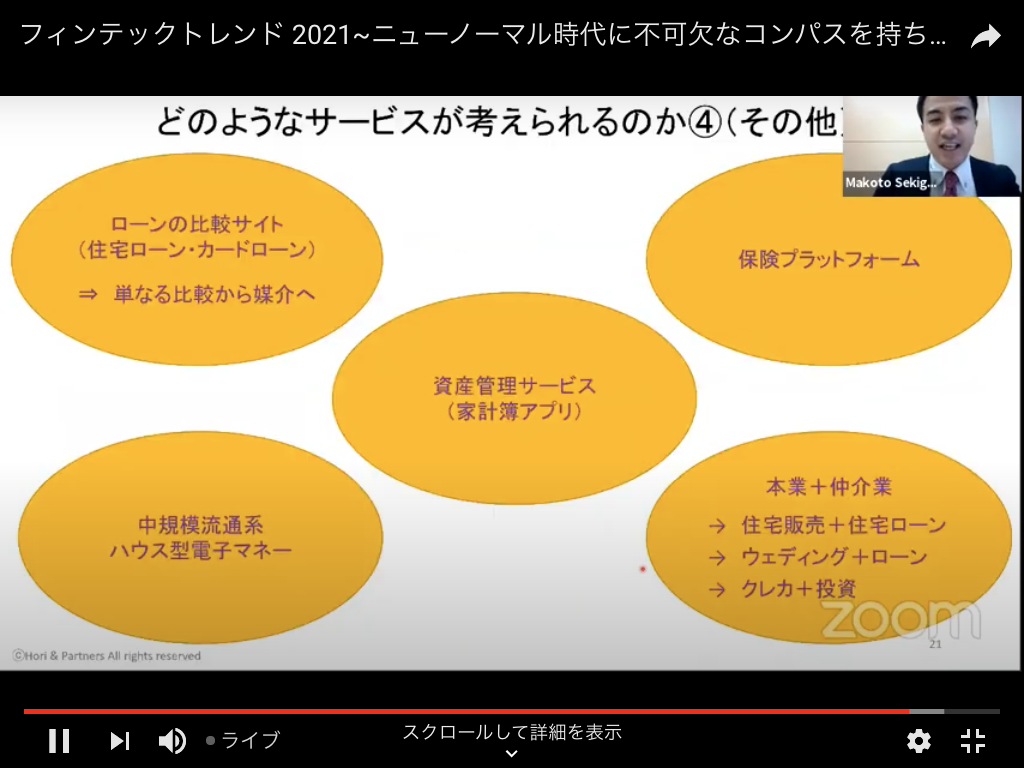

あたらしい仲介法制

現行業法では分野ごとに複数のライセンスが必要。

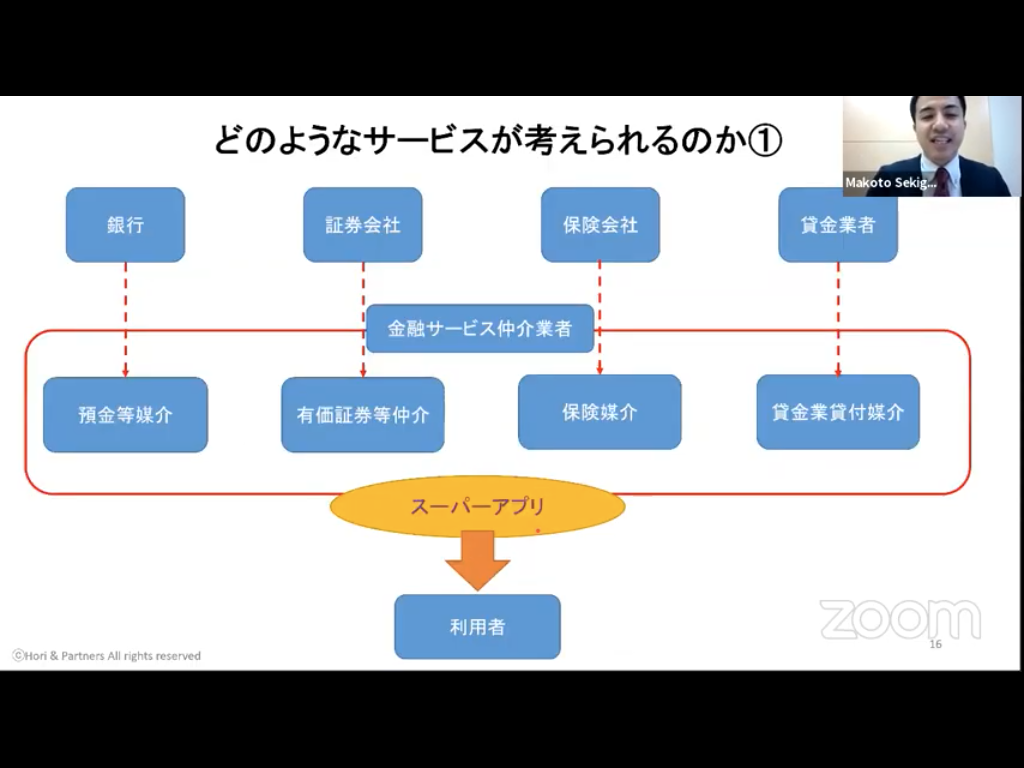

新設された金融サービス仲介業者のライセンスを取ると一つのライセンスで行える。

いわゆるスーパーアプリでの活用が考えられる。

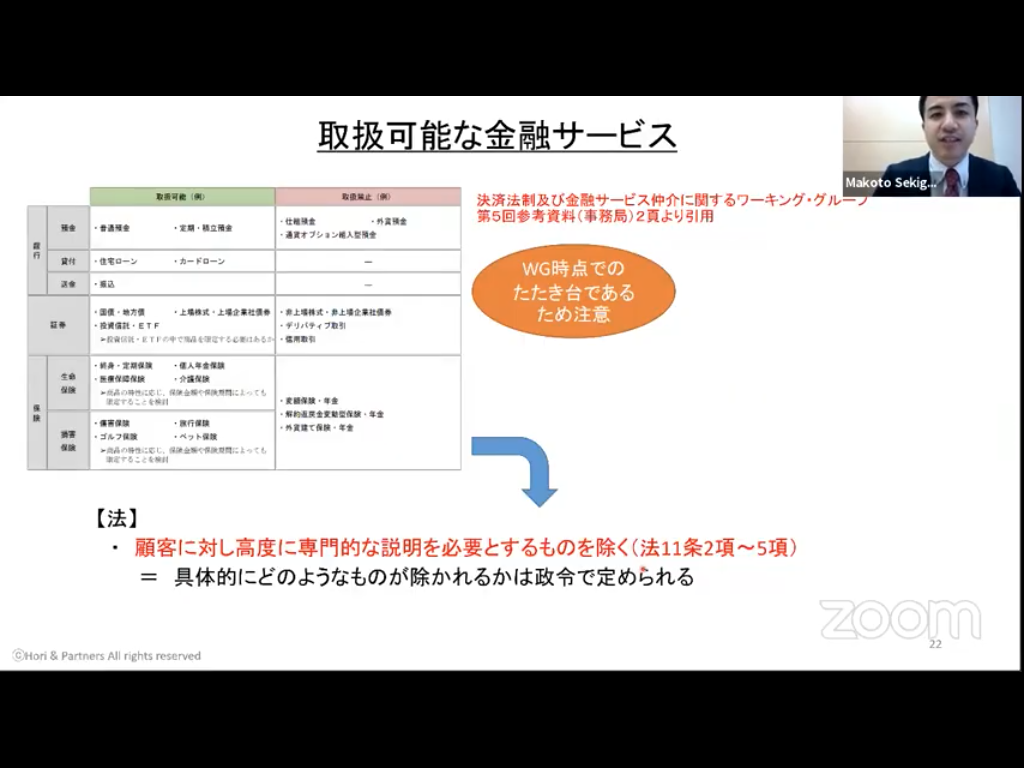

顧客に対し高度に専門的な説明を必要とするものを覗くとされている。具体的に何かは今後政令で定められる。

仕組預金、デリバティブ取引や信用取引、外貨建て保険など検討されている。

保険金額が大きいものや保険期間が非常に長いものも不可能かも。

ただし金融庁の事務局の方がたたき台として示したもの。今後の政令の動向に注目。

遅くとも来年12月までの施行

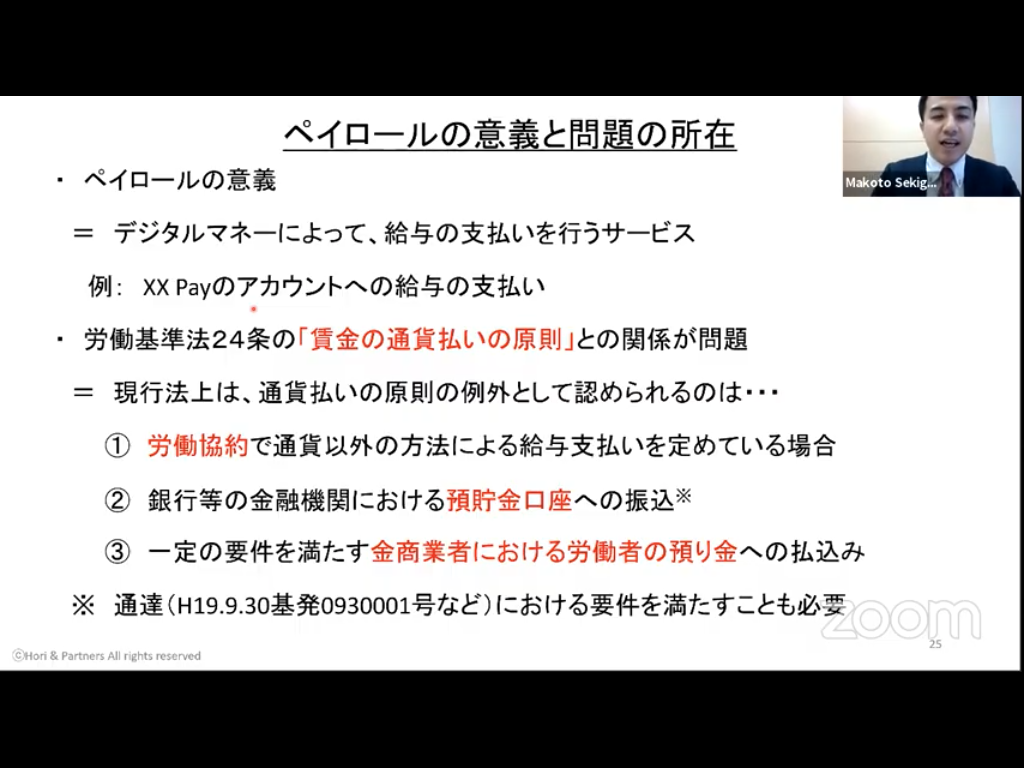

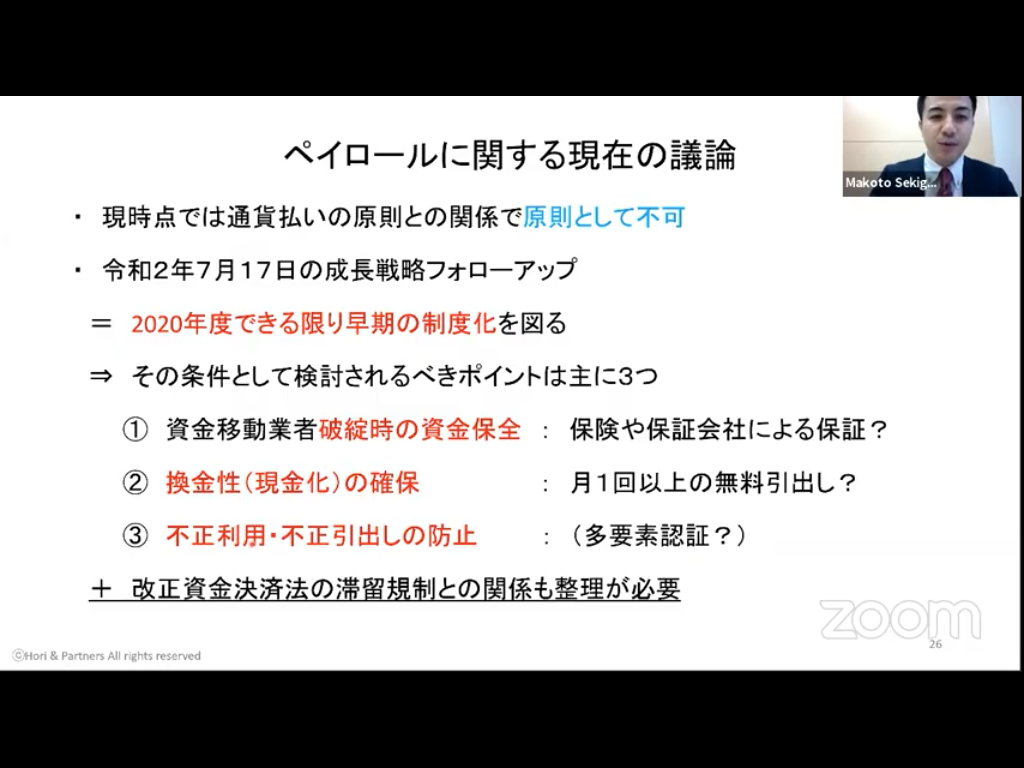

デジタルマネーでのペイロール

労基法の賃金の通過払の原則が議論の出発点。

労基法施行規則で明記されているから銀行で受け取れる。デジタルマネーは明記されていないので不可能。

2020年できるだけ早く制度化すると言われていた

破綻資金の保全が課題。100%保全でもタイムラグを考えるとその時点での100%とは限らない。

保険や保証会社を条件に解禁することになるのではないか。

改正資金決済法の滞留規制との関係も整理が必要。送金に関連する資金しか預かれないことになっているので、給与払込にデジタルマネーを払い込むと送金に紐付いていないと言われる可能性がある。

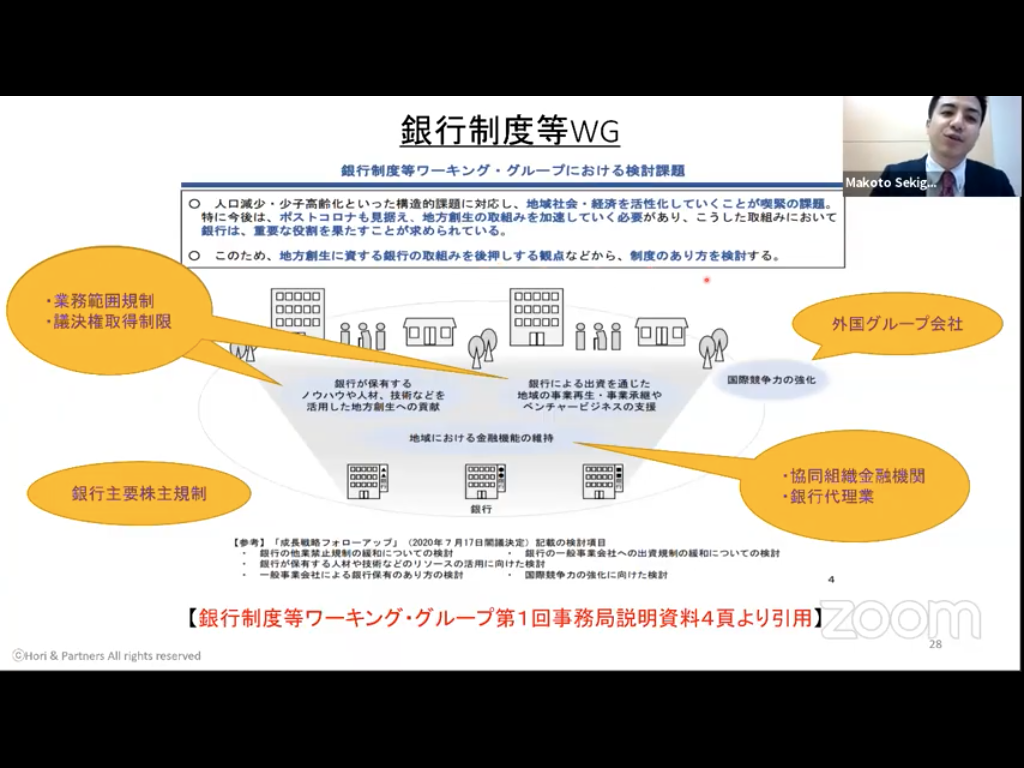

金融審議会におけるワーキンググループ

来年以降になる

この辺は昨今の報道で広告ITビジネスに銀行が乗り込んでいける、など。

地域における金融機能の維持について

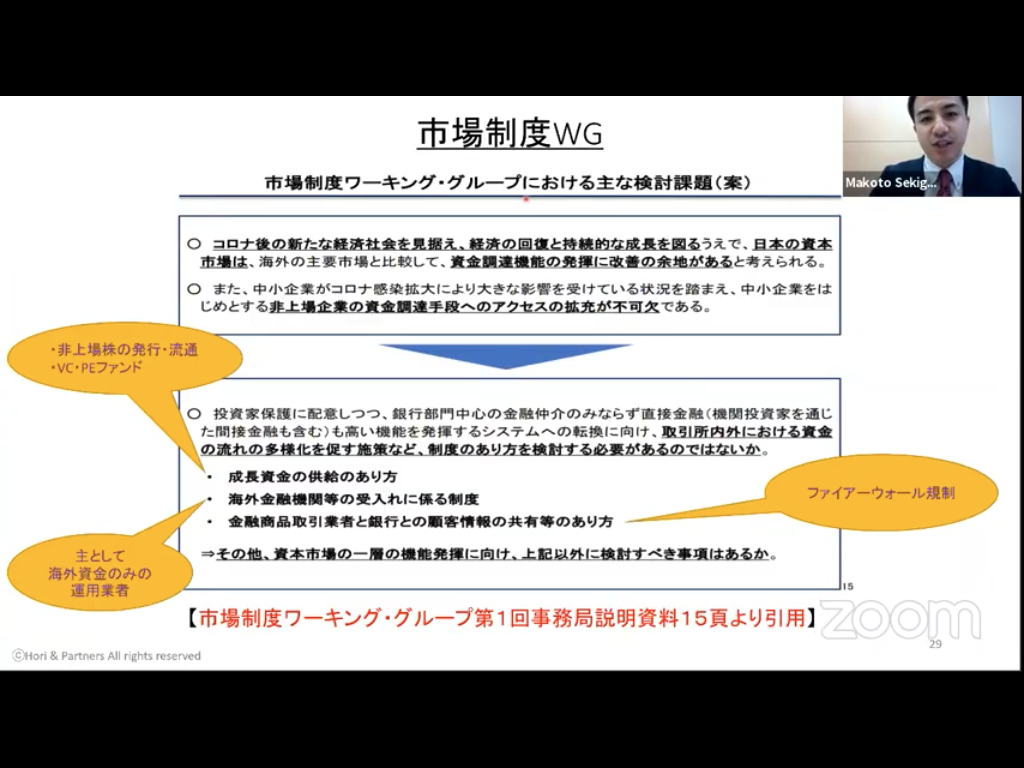

もう一つのWG、市場制度WG

こうしたものを踏まえて来年度以降法案が提出されていく見込み。

最新の資料があるのでご驚異ある方は個別にお問い合わせください。

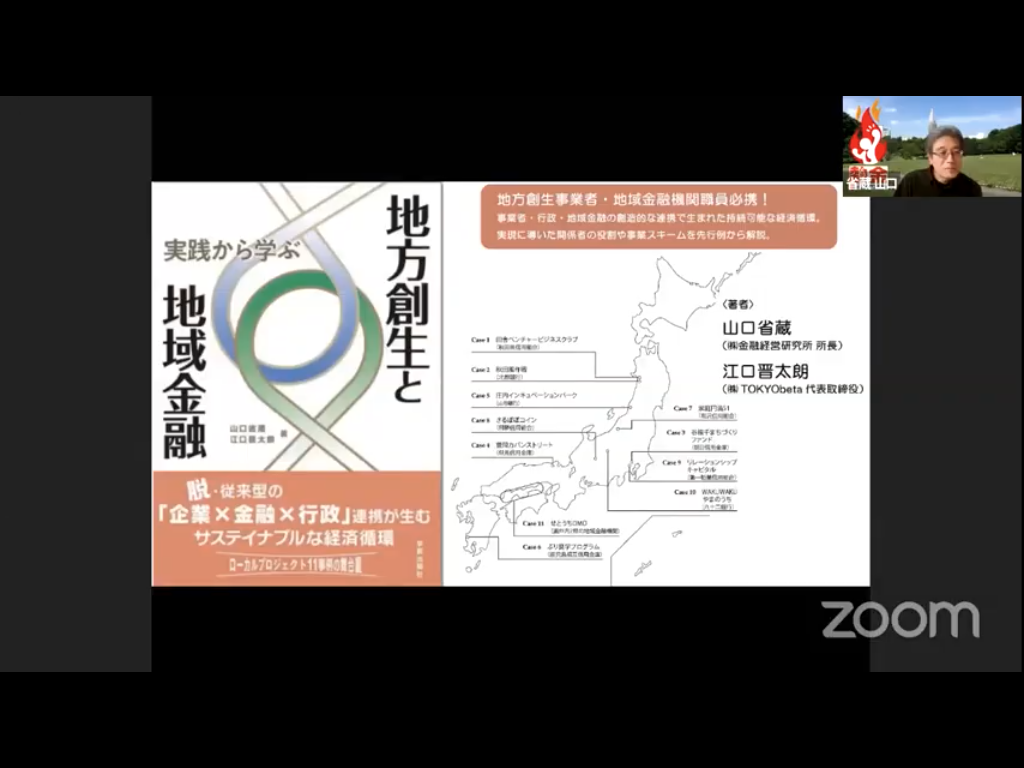

トーク③『ポストコロナにおける地方創生と地域金融』

講演者:山口 省蔵@金融経営研究所

前半はこの本の最初の事例、秋田信用組合の取り組みを紹介

にんにく栽培の話

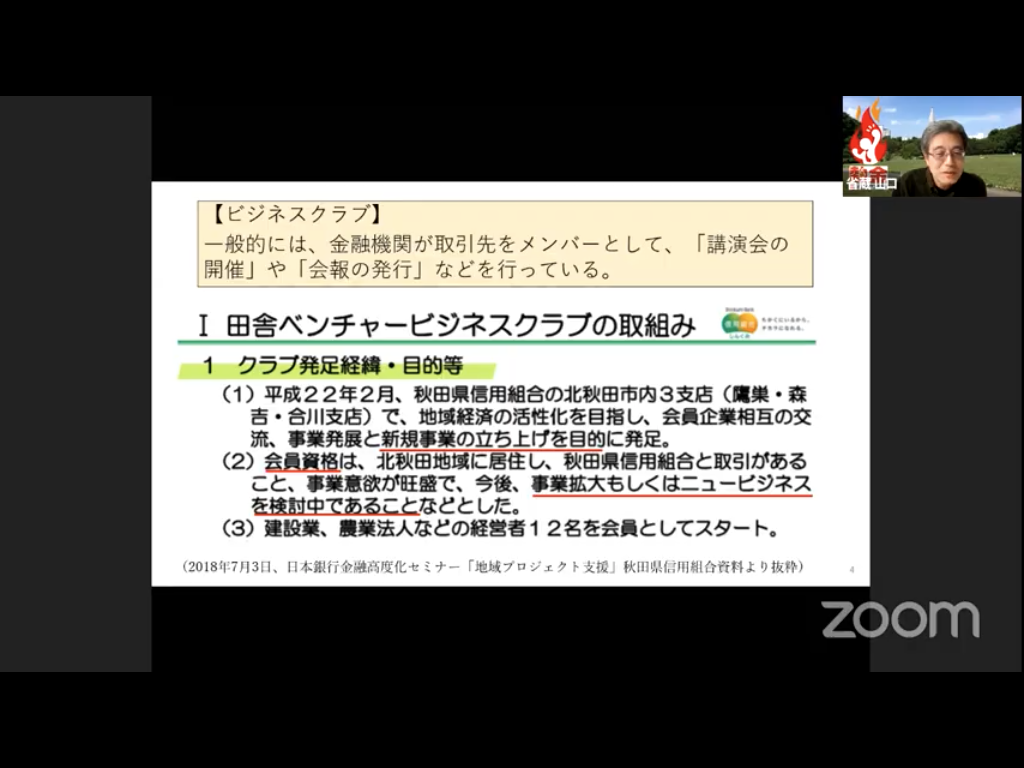

ビジネスクラブを作った

通常取引先企業を囲い込むものなのだが、目的を新規事業拡大にした。

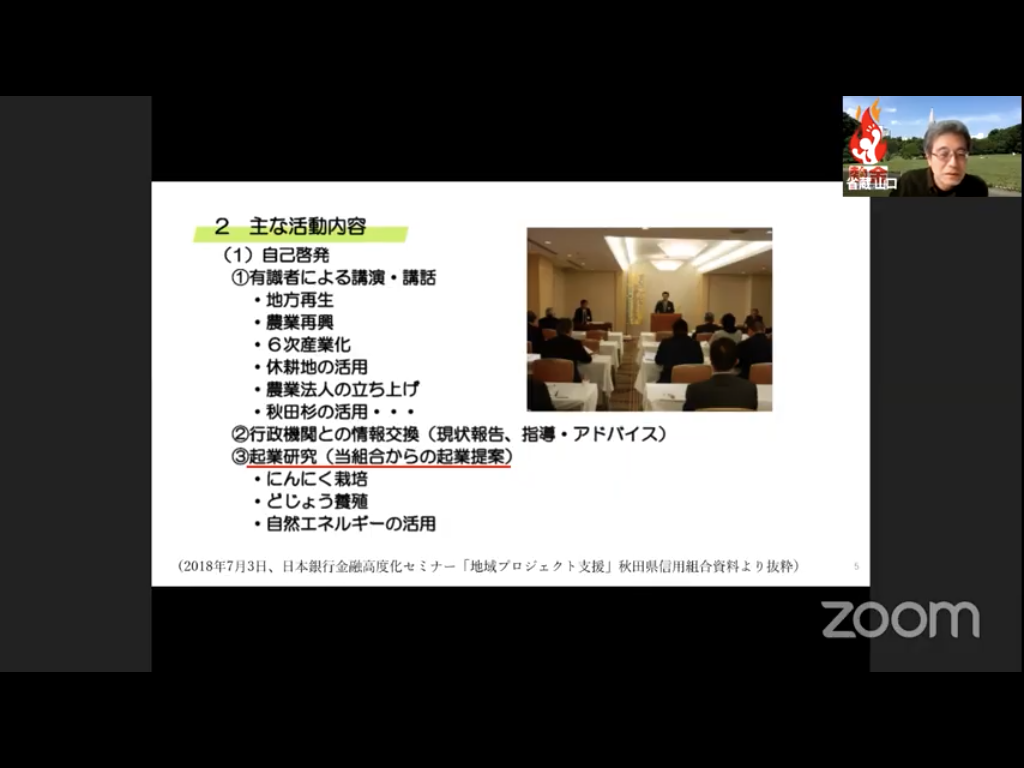

提案された事業ににんにく栽培があった。

建設会社三社が農業法人を設立。

民主党政権で公共工事の縮減がされていた。

秋田は耕作放棄地がたくさんあった。

農業するなら何をする?にんにくは寒いほうがよくできる。青森が名産地。秋田も近いので行けるのではということでスタート。

秋田信用組合では農業体験研修ということで無償で手伝っている。

課題は出荷時の価格。10tトラック1台分7千円。

にんにくの産地として認識されていないため、中国産などと競わなくてはいけない。

自分たちで加工する作戦へ

にんにくは発酵熟成されると甘いフルーツのような黒にんにくになる。

しかし秋田には黒にんにくの発酵熟成技術がない。そのときに信用組合のネットワークが活用された。

青森信用組合に頼んで紹介してもらった

10t7000円が100g700円に、1万倍。

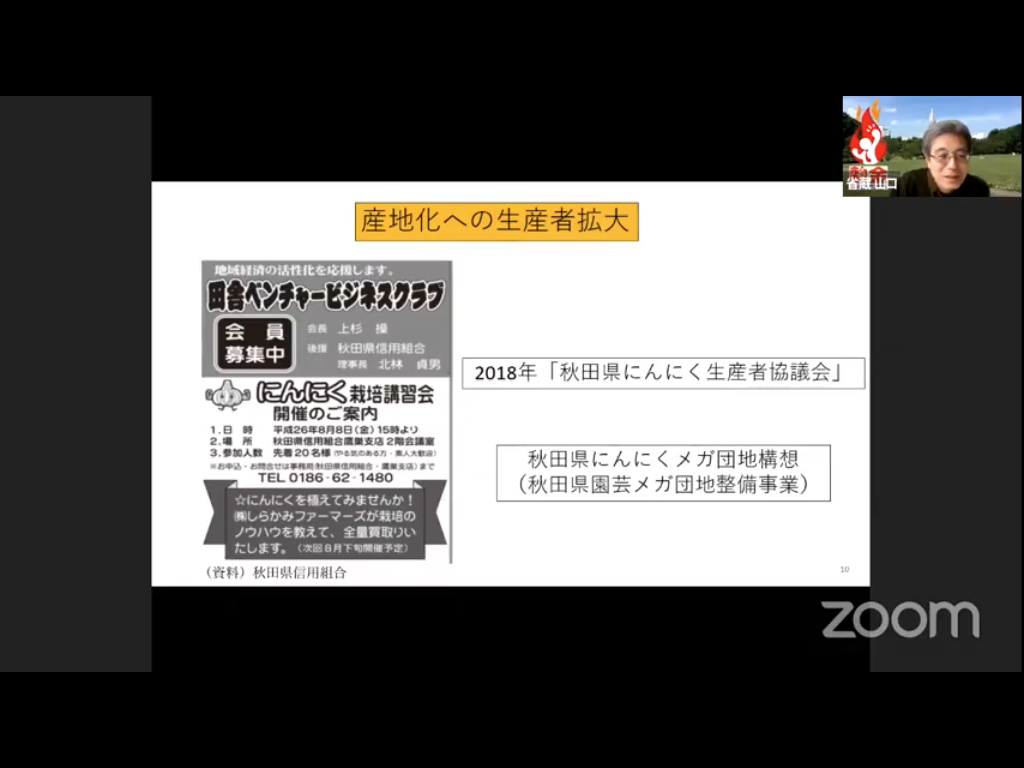

産地化もしようとしている

秋田県にんにく生産者協議会も立ち上がる。秋田にんにくメガ団地構想で耕作面積大幅拡大、産地化の道を進むことに。

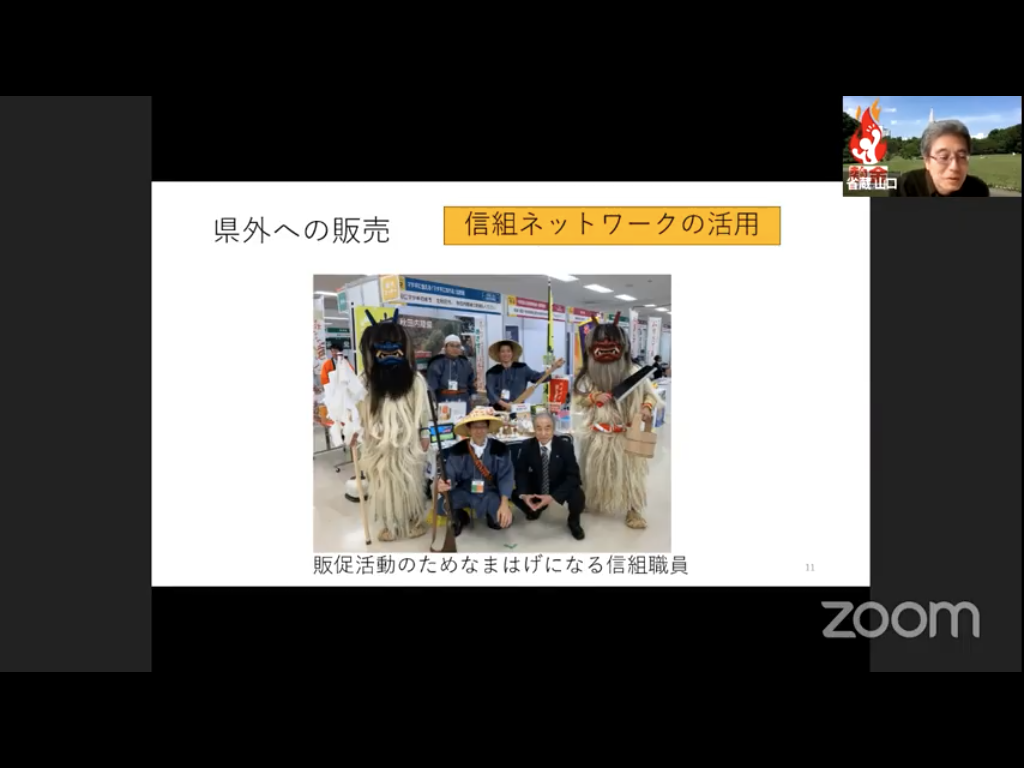

県外販売も信組ネットワークを活用して支援。

信組職員が販売。「僕が作ったにんにくです」研修しているので。

秋田の新産業を育成しているという気概を持ってやっている。

地域金融による地方創生とは?

伝統金融の枠、預かって貸すだけという枠を超えた、地域事業を面で支援していく取り組み。

地域のチャレンジを支援すること。

コロナ危機で実質無利子の融資が大量に出た。政府保証がついているので焦げ付いても金融機関の損失になるわけではない。

しかし返せなければその融資先にはもうかせない。その兆しはもう見えていると考えている。

コロナ禍で起きたのは変化の加速。

Eコマースに取り組んだ先とそうでない先、ケータリングに取り組んだところとそうでない先はすでに差がついている。

変化に対応していない先はポストコロナで生き残る期待ができない。

変化を支援する。現段階で支援している金融機関もいれば、大量の申し込みがあって融資だけで手一杯という金融機関もいるのが現実。

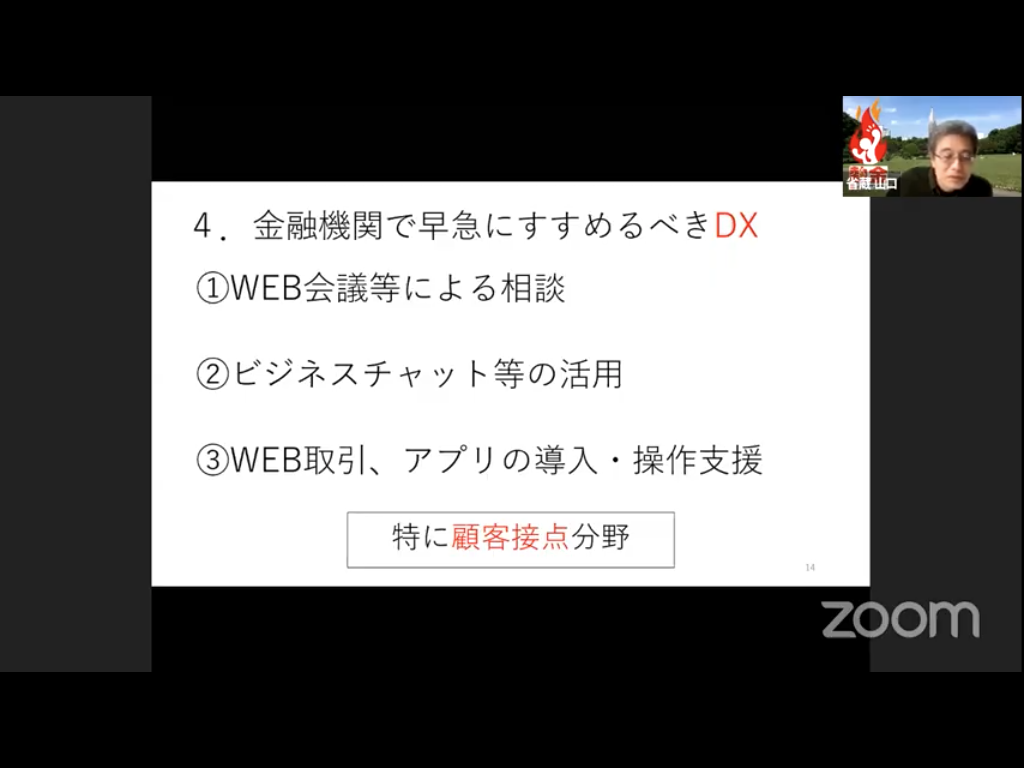

この変化は特にデジタル分野、顧客接点の分野で起きた。

それを支援する金融機関はどうか?デジタルで顧客接点の変化は進んだのかと言うと、非常にゆっくり。

融資の窓口に殺到した。Web会議で対応して欲しい人がいたはずだが進まなかった。ビジネスチャットも活用すべき。 単純な送金オペレーションであればお客さんに直接アプリでやってもらえばいい。

それが難しければアプリの導入操作支援をしてもいいと思う。

しかし現実はなかなか進んでいない。

チャネルデジタル化の話をすると地域金融機関の中にはリレーションシップバンキングを対面で行うものだと捉えておられる方が多い。

それらは方向性が違うのだと。

しかしこれは両立できるものだと思っている。

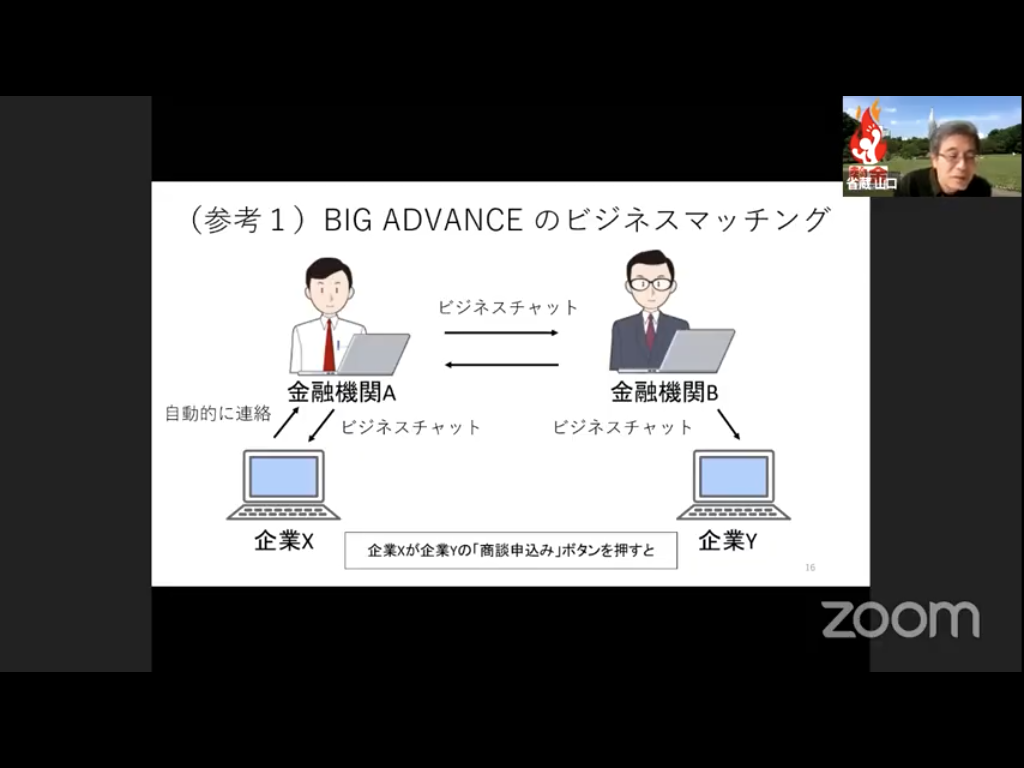

BIG ADVANCEというサービスはわかりやすい。これは加盟している金融機関の取引先が利用できるWebサービス。

代表的な機能に取引先同士のビジネスマッチングがある。WebからBIG ADVANCEに入ると、企業紹介ページがあって、こんなサービスをしていてこんな課題を抱えていると書いてある。そこに商談を申し込むというボタンが有る。

商談申込情報は取引先金融機関に飛ぶ。

金融機関の担当の人が申し込み元にビジネスチャットでコンタクト。なんで申し込んだのか聞く。

この課題を解決できると思ったので、というと、そのことを金融機関がビジネスチャットで被商談企業の担当金融機関に伝える。

そうすると商談しますかと担当機関からビジネスチャットが行く。このとき8割ぐらい商談が成立する。

我社のWebページお問い合わせ欄に毎日メールが来る。私は全部無視している。はっきり行って素性がわからなくて怖いから。

このサービスは金融機関が間に入っているから成り立つ。

金融機関が紹介してくるから大丈夫だろう、取引先金融機関が商談しないかと言ってくるなら商談ぐらいしてもいいかと思う。

それで8割成立する。ツールだけでは成り立たない。リレーションシップがベースになっている。チャネルにはITが使われている。

もう一つ

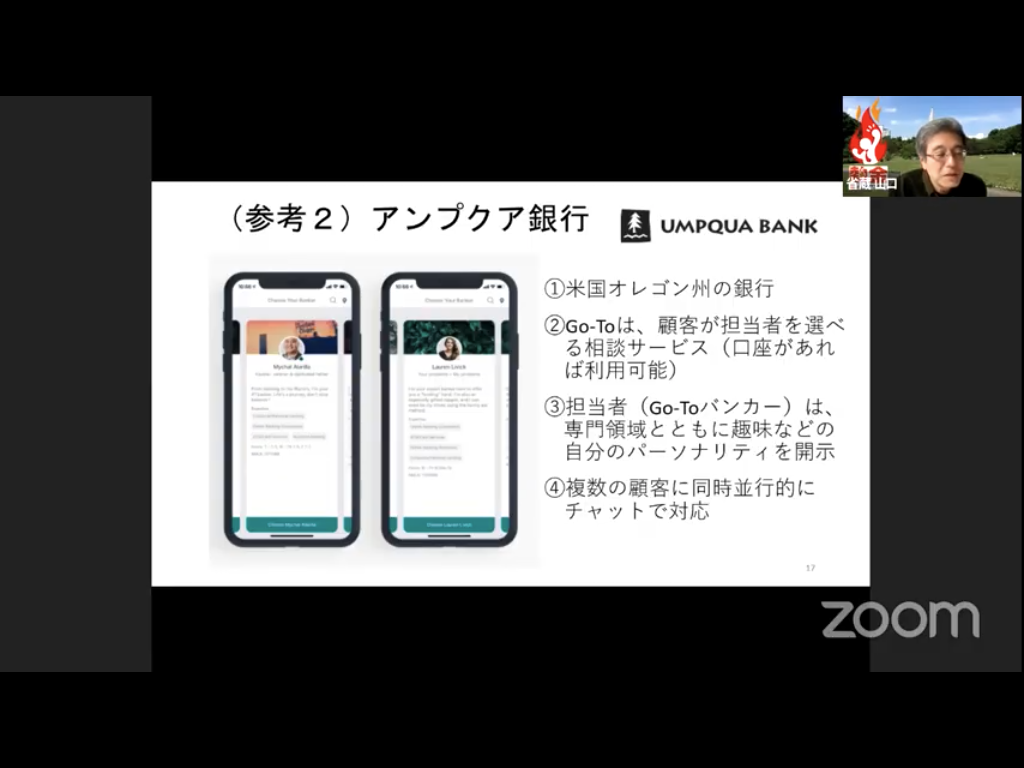

米国オレゴン州アンプクア銀行

リテール向け多店舗展開金融機関なので地域金融機関と捉えていいと思う。そのGoToというサービス。

顧客が担当者を選べるサービス。担当者はGo-Toバンカー

専門領域とともに趣味などのパーソナリティを開示している。基本チャットで対応。

顧客と職員のリレーションが中核で、チャネルがスマホ。

このように金融機関も変化してDXを伴ってリレーションシップをベースに地域の変化を支援するのがポストコロナの地方創生と地域金融だと思っている。

トーク④『米国と日本のSTOのトレンドと展望』

講演者:森田 悟史@Securitize Japan

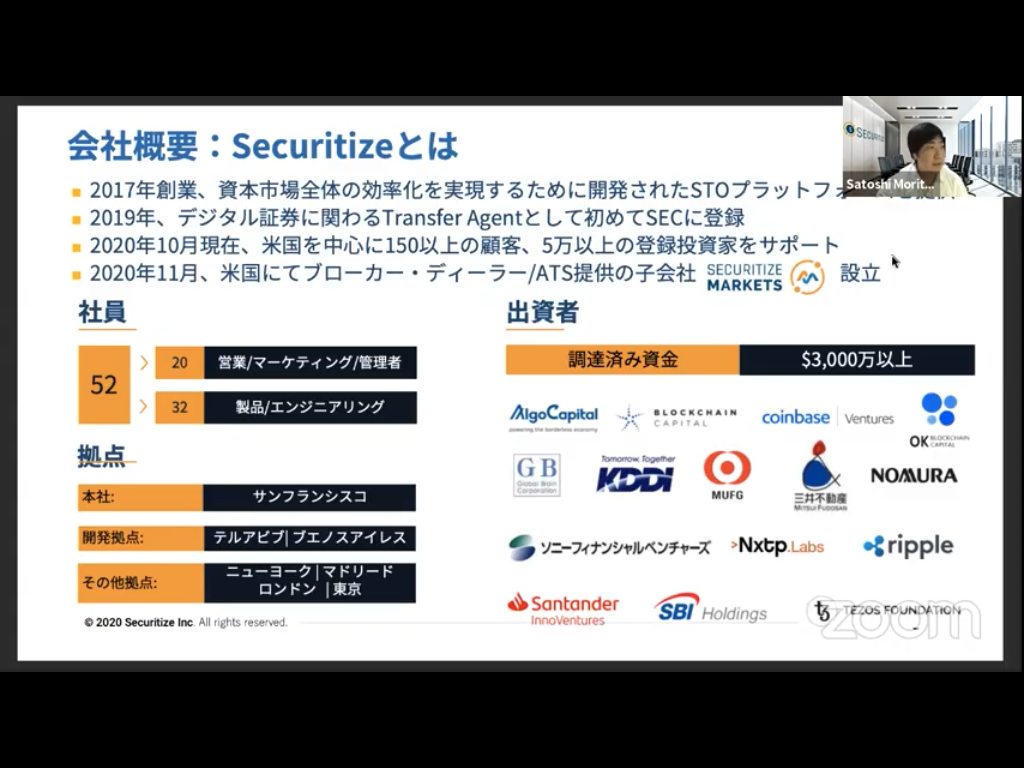

STOという言葉が出てきたのが2017年。その時からSecuritizeはSTOをやっていた。必要なテクノロジを提供するプラットフォーム会社。

米国では金融ライセンスをとった事業もやっている。デジタル証券に係るTransfer Agentとして初めてSEC登録

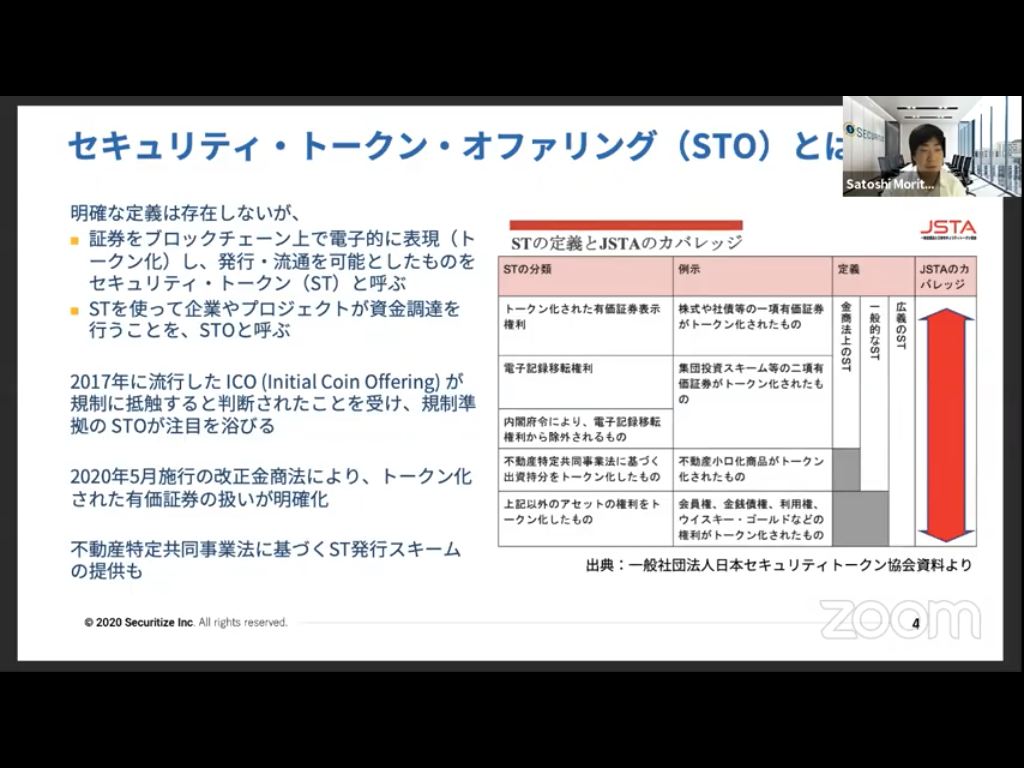

STは証券をデジタル化するのが一つのポイント。Security(証券)をデジタル化をブロックチェーン技術を使ってトークン化する。

STを発行して資金調達するのがSTO

これが何故出てきたか。2017年にICOが流行した。詐欺的なプロジェクトが出てきたり規制に抵触したりするものも。

きちんと規制に沿った形でやろうとSTOが出てきた。

日本でも金融商品取引法が改正されトークン化された有価証券の扱いが明確化された。金融機関も参入が可能になり話題になるようになった。

金商法以外に不動産特定事業法という不動産クラウドファンディングのスキームを使っている事業者さんもいる。

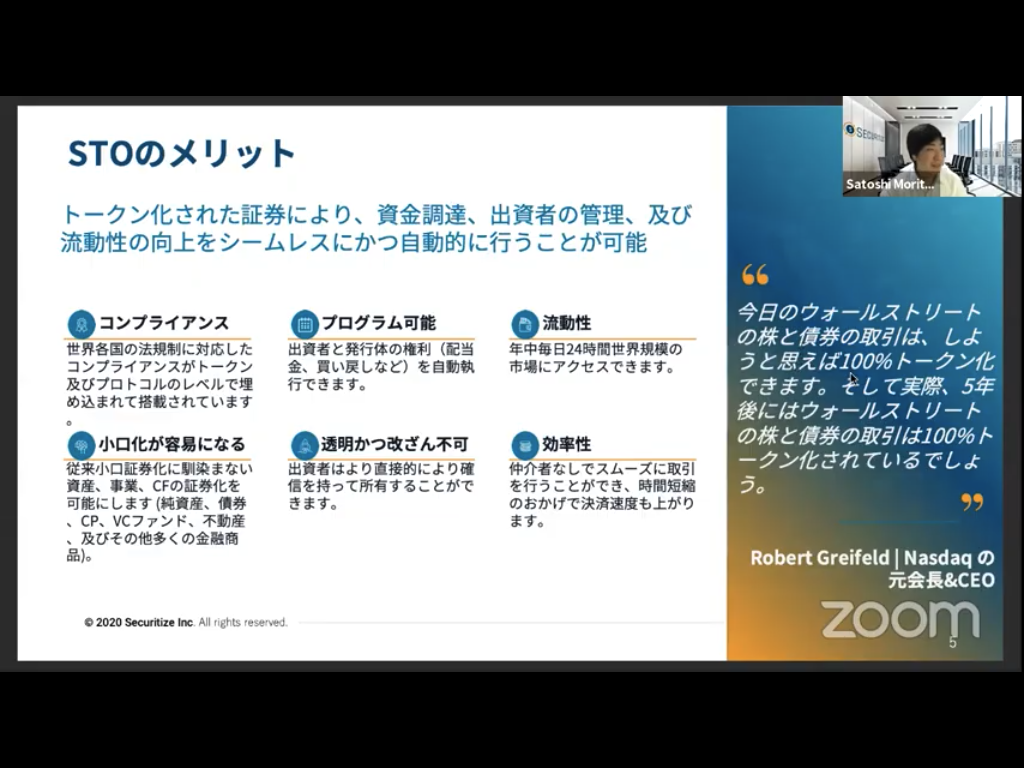

いろいろな管理の仕方があるので一概には言えないが自分の手元で管理できるようになる。紙で証券を渡すのと近くなる。プログラムで本人確認しないと移転しないとか、譲渡したときに同時で決済するとか自動で配当するとか小口化が用意になるなど。

間に人が入っていたところがプログラム化されコストが下がると今まで証券化出来なかったものが小口化されうる。

更に透明性、改ざん不可、中会社無くスムーズにやり取りできて効率化される。

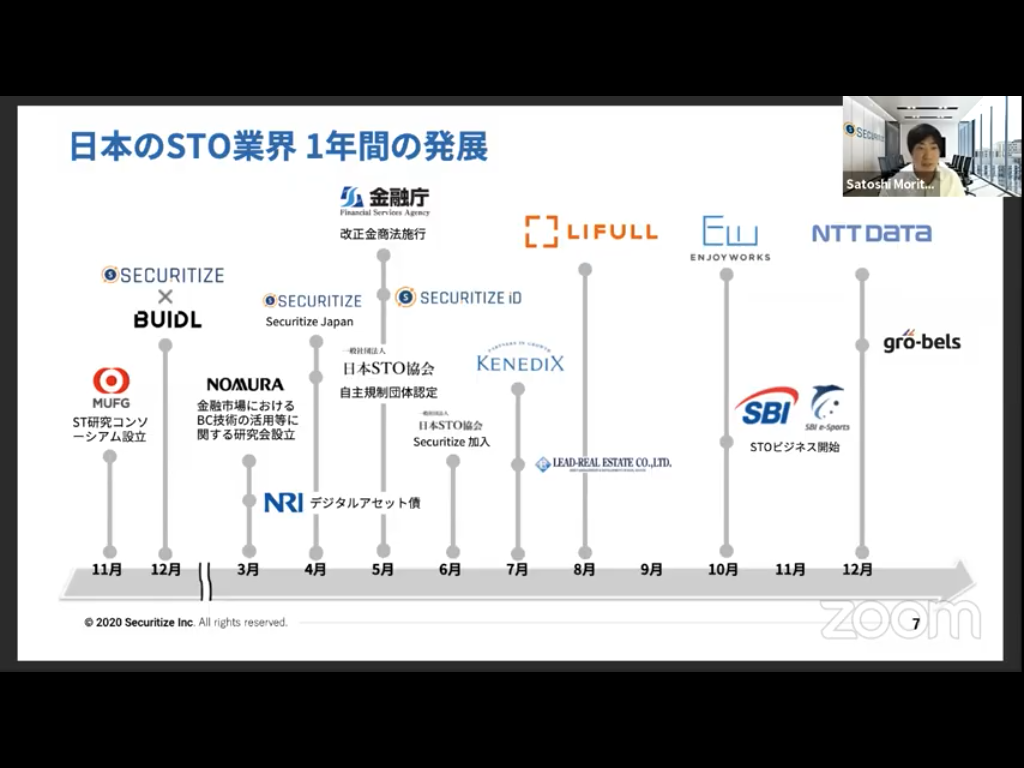

STOの発展

全部Securitize顧客企業。左から右への流れ

ICOをコンプライアンスに沿ってということで使われ始めた。投資ファンドもそうしたところに関心が高く入ってきた。

そこから不動産をアセットバックに資金調達するということで不動産に広がり。紙で手続きが多くデジタル化する意義、わかりやすさ。

そしてその他のアセットへ

MBAの選手の年俸をトークン化する例も

日本がどんな感じで進んできたか

まだ改正金商法に準拠して実際にやっているものはないが取り組みは進んでいる。

LEAD REAL ESTATEは日本の不動産を証券化して海外で売った。

ENJOY WORKSさんでクラウドファンディングスキームを使って調達、来年トークンが発行される。

SBIグループもSTOビジネススタートを発表。SBI e SportsがSTO用いた第三者割当増資をしたり。社債などもやると発表。

今日、NTT DataがSTOプラットフォームを作っていくと発表。パートナーはSecritizeということで一緒に発表。

gro-belsはLIFULLさんとやっている不動産特定事業法でトークン化をする発表。

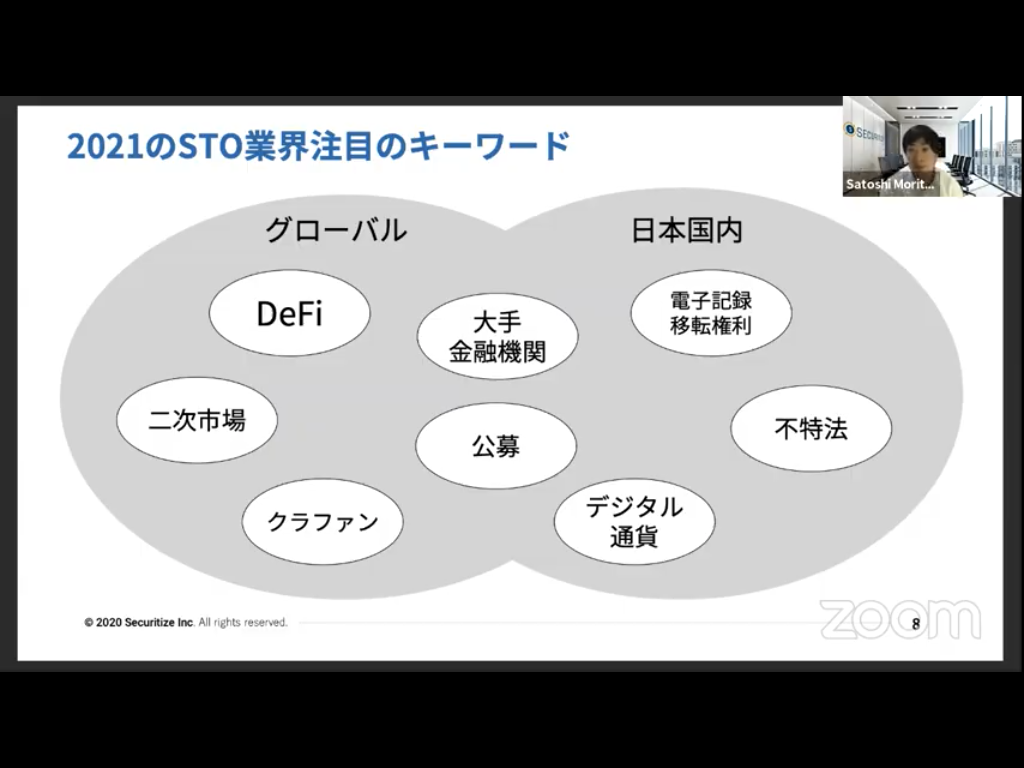

2021年キーワード

大手金融機関

米国でも金融機関が入り込んできている。国内でも動いている。昨日シンガポール最大手銀行も参入する、取引所やるとニュースになっていたがそうした動きに注目。

米国ではSTは私募市場が非常に大きくそちらのDXがメインで進んできたが、公募でもやるよというのが出てきている。

もしかしたら来年そんな話も出てくるかもしれない。

日本国内では私募市場が小さいので本格的にやるには公募もすぐに出てくるのではないか。セキュリティトークンで公募するという話が出てきたら注目。

DeFi

ブロックチェーンで金融を。次のセッションで発表されると思うが、ブロックチェーンで金融を実現。DeFiとの取り組みも世界的には進んでいる。分散型取引所との接続や、DeFiだがKYCを絡めるハイブリッドなども。

電子記録移転権利

改正金商法に準拠して発行されたものは大きくない。来年発行冴さるものも出てくるのではないか。

二次市場はグローバルではあるが流動性が非常に低く、成功したと言えるものはまだない。そこにSecuritizeマーケットが出ていくことになるのでぜひ注目してください。

不特法はLIFULLさんと進めているのでご注目。

クラウドファンディング系の規制が米国で緩和され使いやすくなるのではないかと言われている。ST絡めるものも出てくるかもしれない。

デジタル通貨

1トークン1ドルのトークンが広く使われているが日本ではまだそうしたものがない。希望的な意味を込めて、これが出てくると日本の展開もやりやすい。

トーク⑤『DeFiトレンド2020-2021 大きな可能性と積み残し課題』

講演者:鈴木 雄大(DeFiリサーチャー)

DeFiはDecentralized Financeの頭文字。

パブリックブロックチェーンの上で動くスマートコントラクトをもとに提供される金融サービス。

マネーレゴとよく言われる。お金の関わる金融サービスを積み上げたり工夫してカスタマイズできる。

Ethereumと言われるブロックチェーンの上に特定のスマートコントラクトと呼ばれるコード類、簡単に言うとAと言われたらBと返すコードを記述する。24h365dコードの指示通り動き続ける。これを一般の方が触るのは難しいのでWeb UIを用意して触っていただくのが基本的なDeFiの仕組み。

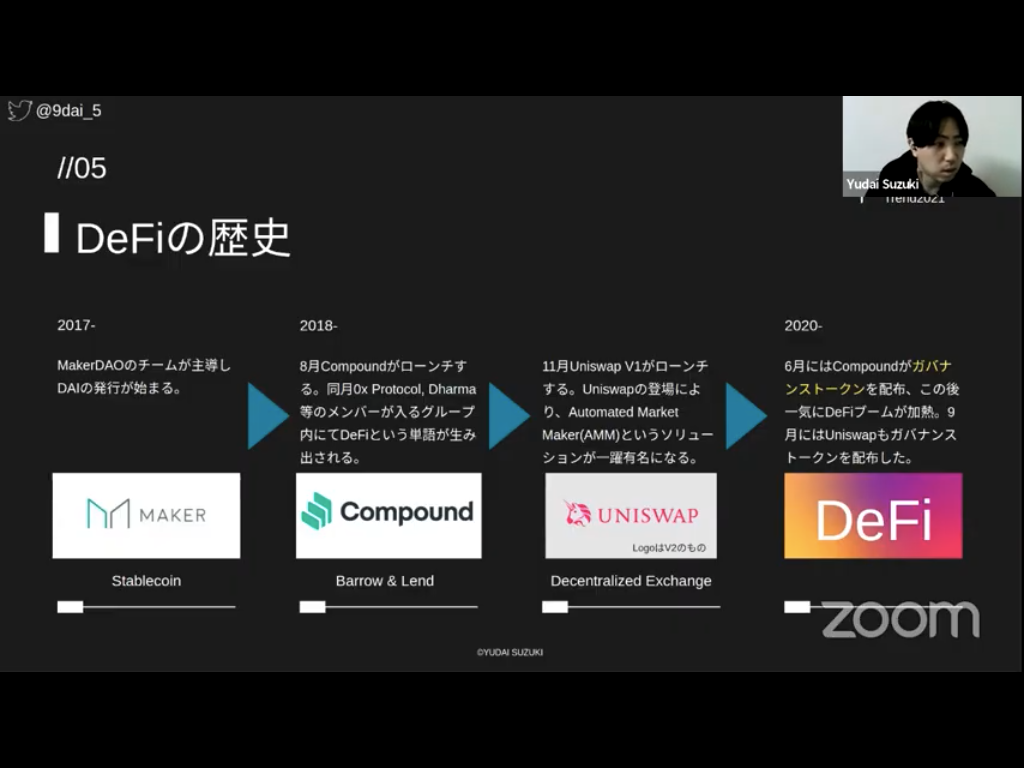

MakerDAO 1ドルと価値をペグしたトークンを発行している。ステーブルコインDAIを発行。

2018年頃Compoundという、貸し借りが自動でスマートコントラクトでできるサービスがローンチ。

それからUniswapというサービスがローンチ。AMMと言われる。Automated Market Maker、自動的に価格決定する仕組みを備えている、いわゆる分散型取引所。暗号資産取引所で通常は板取引になっていて売買の受給が一致すると約定が成立するという仕組みが多いが、Uniswapはその瞬間リアルタイムに価格が形成される。

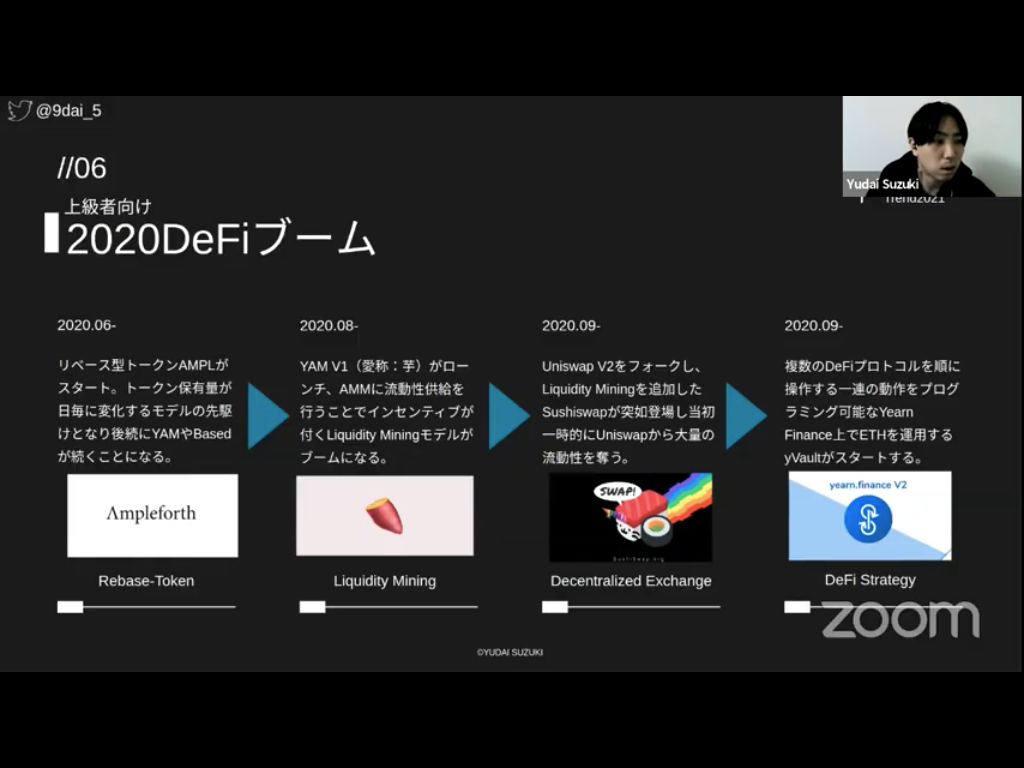

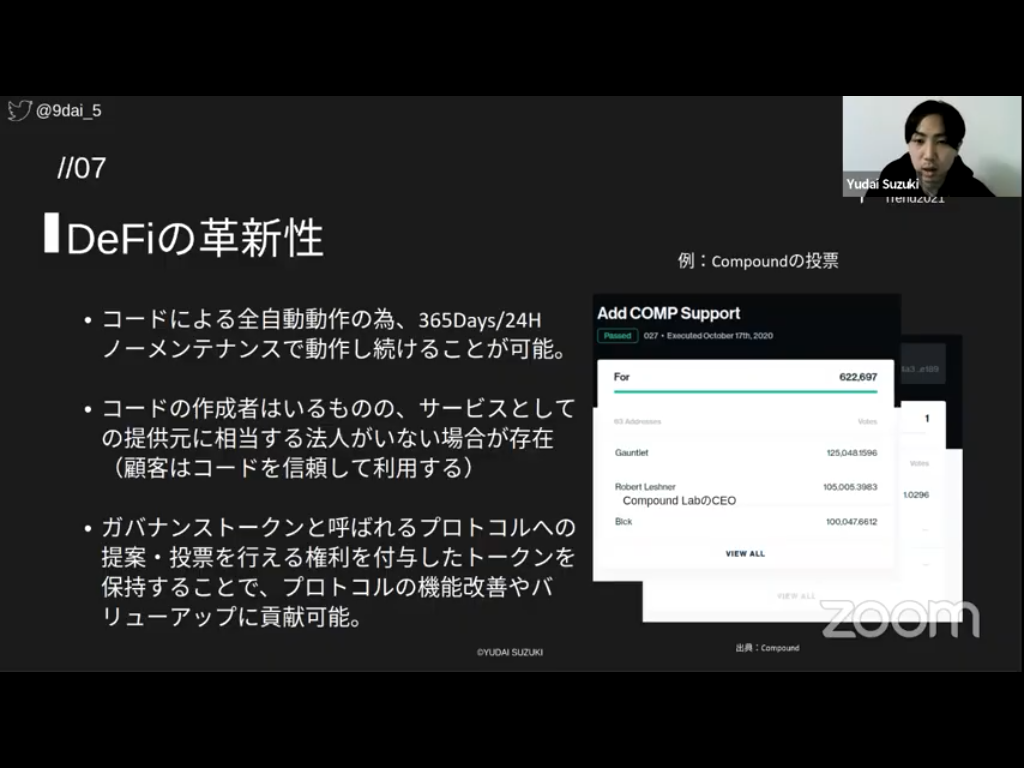

ガバナンストークン、冒頭藤井さんからお話がありましたが今年ガバナンストークンが配布されて話題になった。プロトコルとよんだりするが、参加券のようなもの。できることは2つ。持っているガバナンストークンのプロトコルに対する提案件、投票券。

サービス改善につながる提案を行う権利。一定のガバナンストークンを持っていることが条件になったりする。

投票の際にはすべてのガバナンストークンを1トークン1票とカウントする。DeFi上の意思決定が行われていく。

上級者向けの説明

リベースという何回かつトリッキーな仕組みを使ったAmpleforthが出てきて、YAMというのが出てきて芋掘りと言われて。Uniswapはオープンソースなのでそのコードをもとにフォークして専用トークン、SuhiTokenを追加したSushiSwapが登場。競合優位性の話。全く同じプロダクトがいつ何時でも登場してしまうDeFiの特性を表している。

それから、Yearn FinanceというDeFiストラテジーを組むことができるサービス。複数のDeFiサービスを自動で指示されたとおり行き来してくれる。プロトコルAを通ってBにいき収益をCで売却する、残った収益をDを通して違うアセットに買えてEで戻すと行った複雑なことを1トランザクションで、1つの仕組みで、自動でやってしまうプロトコル。

DeFiの革新性

まだまだ荒削り。イノベイティブで先見性があると思っている。

コードによる全自動操作。スマートコントラクトで動くのでEthereumが止まらない限りノーメンテナンスで24h365d動き続ける。

DeFiプロトコルは止まらない、止まれない。今までと違ったサービスとして提供されることがあるのではないか。

コードだけで動く面白さ、コードの作成者はいるが、提供車となる法人はいない場合がある。

コードを書いたAさんはBという会社に所属しているとすると、一般的かもしれないが、ガバナンストークンを発行しAさんがガバナンストークンの10%歯科保有していないという状況があり得る。

Aさんも開発下側だが10%しか投票・提案権がない。

誰が運営者なのか。どう理解するかが非常に難しい。

ガバナンストークンを保持することでプロトコルの機能改善やバリューアップに貢献する。たとえば、自身が持つガバナンストークンの価値が下がることを嫌う。自身のガバナンストークン保有量を使って新しい提案をしていくことがインセンティブになる。利己的に行動するとより良くするという仕組み。

エンドユーザーがサービスを改善することはなかなかありえない。そうした視点が非常に面白い。

Compound Labでは作った人自身が投票していたりする。彼が持つ投票数は2番めだったりする。

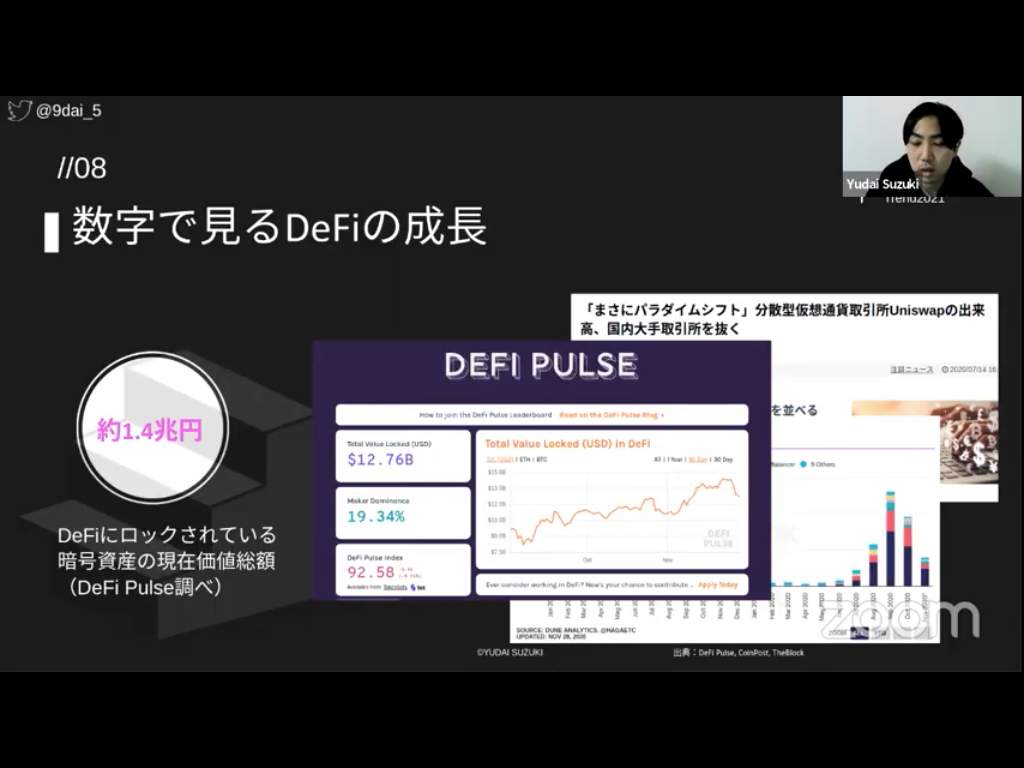

DeFi上にロックされている総額は1.4兆円ぐらいの資産。

これらがこのあとご紹介するが、ハックされたりすることもあるが通常動き続けていく。

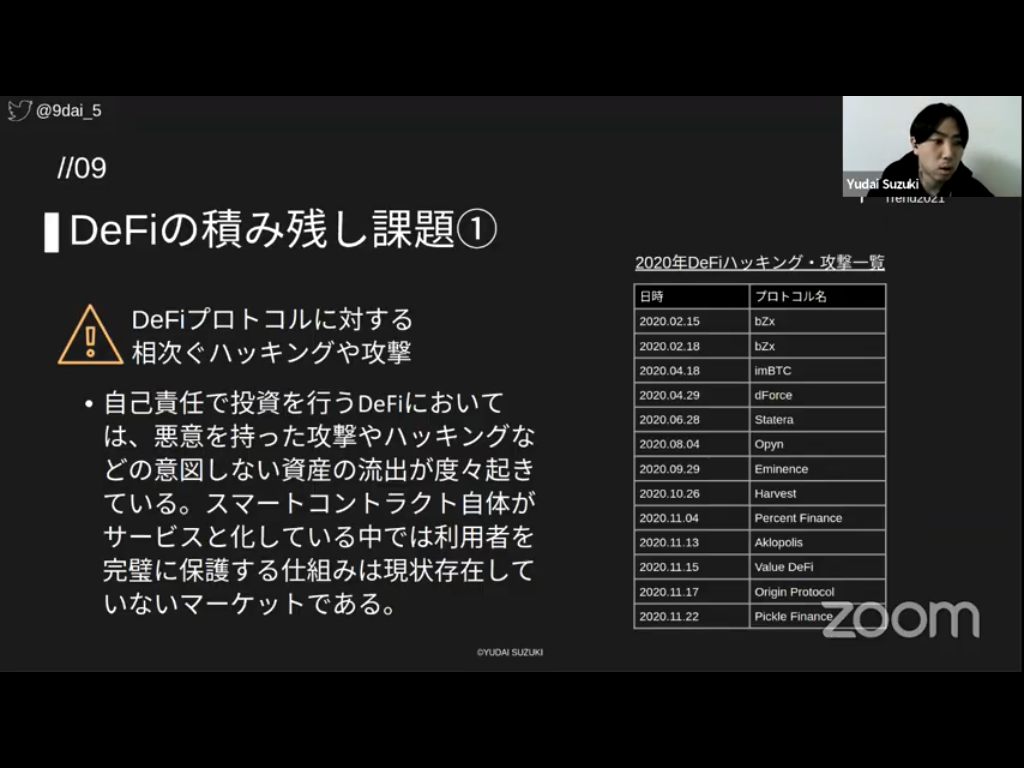

ハックの話

一番大きいもので25億円相当の被害が1回で起きた。

DeFiはスマートコントラクトのみに頼っているので、そもそもバグがあったり、当初考えていたのと違うソリューションが出てきて攻撃に悪用されることがある。

これを持ってDeFiが悪いと言うつもりはないが、実際に被害を受けている方がいらっしゃるのも事実。ハイリスクな分野と言わざるを得ない。

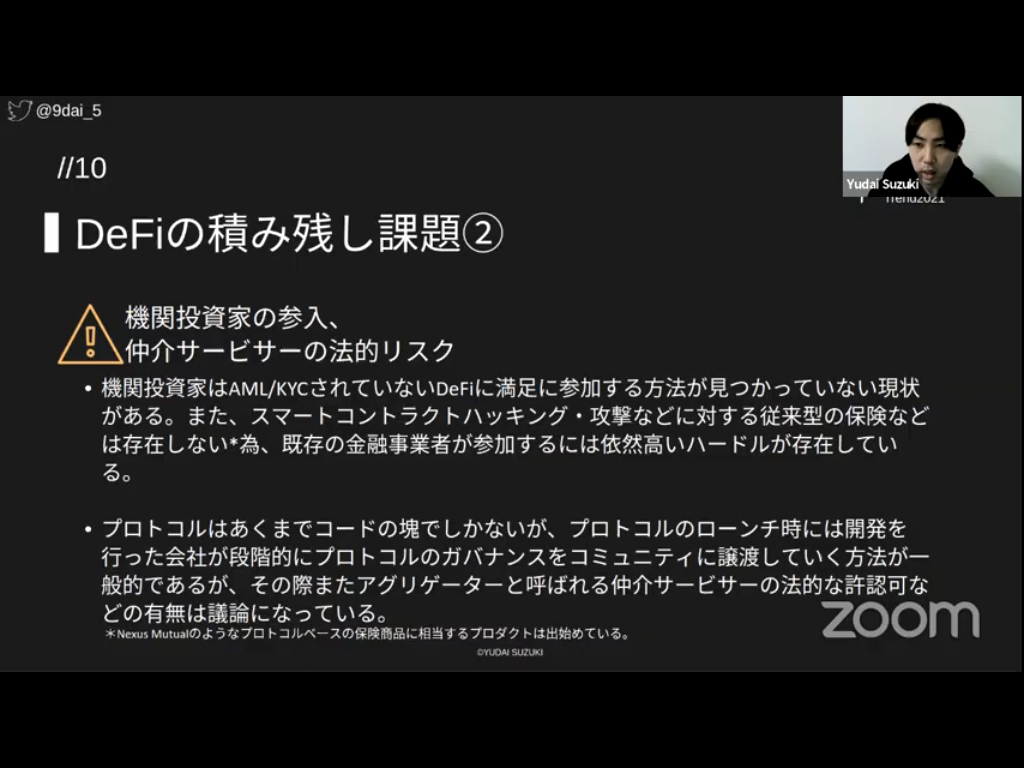

機関投資家の参入や仲介サービスの法的リスクについて検討が及んでいない。

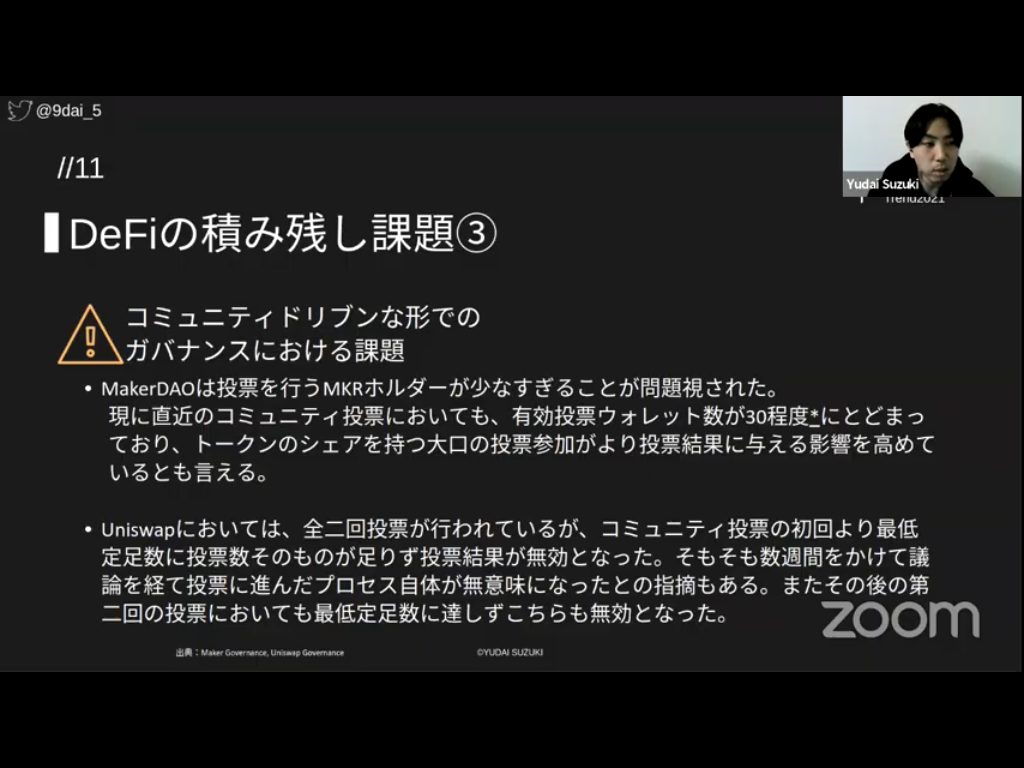

投票がうまくワークしていないように見られるケースも

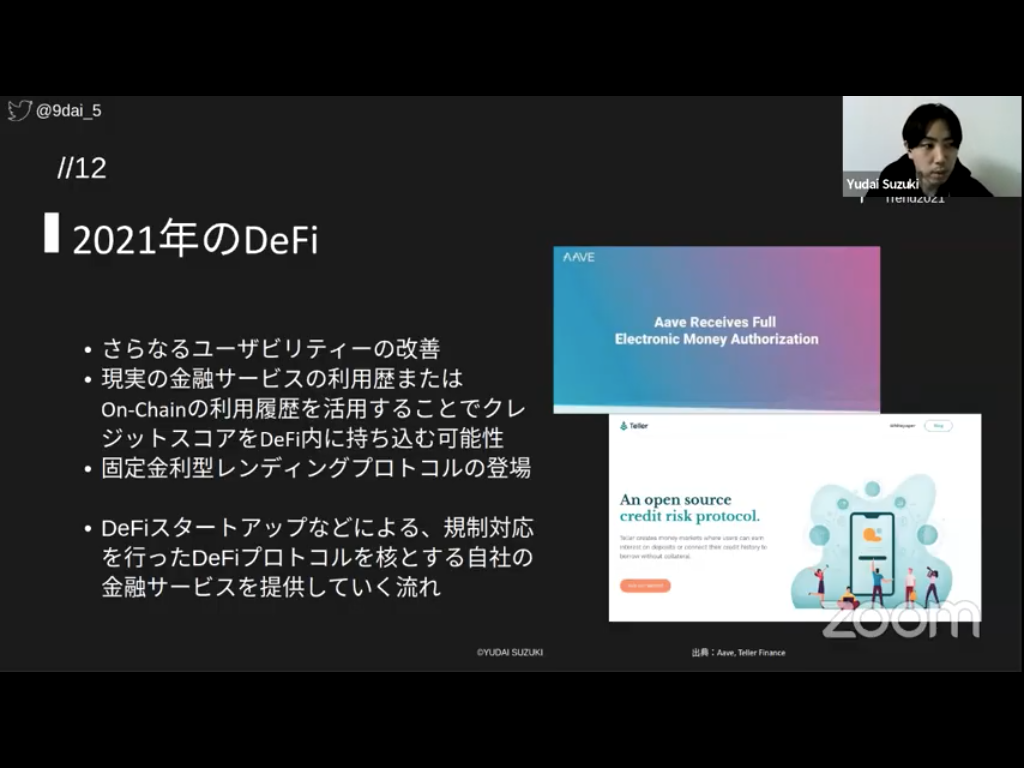

なかなか理解が難しかったが今年はUIUXの改善が進んだ。

クレジットスコアをDeFiに持ち込むようなプロトコルの準備も進んでいる。

固定金利型レンディングプロトコルも来年実際に活躍してくるのではないか。

合わせてDeFiプロトコルを作っていた会社自体が金融ライセンスを取得する流れも。Aaveは実際にデジタルマネーのライセンスをイギリスで獲得。自分たち自体で金融機関としてサービスを提供していく流れ。

DeFiコミュニティ、テレグラムのDeFi JapanややさしいDeFiというコミュニティがあるので覗いていただければ。

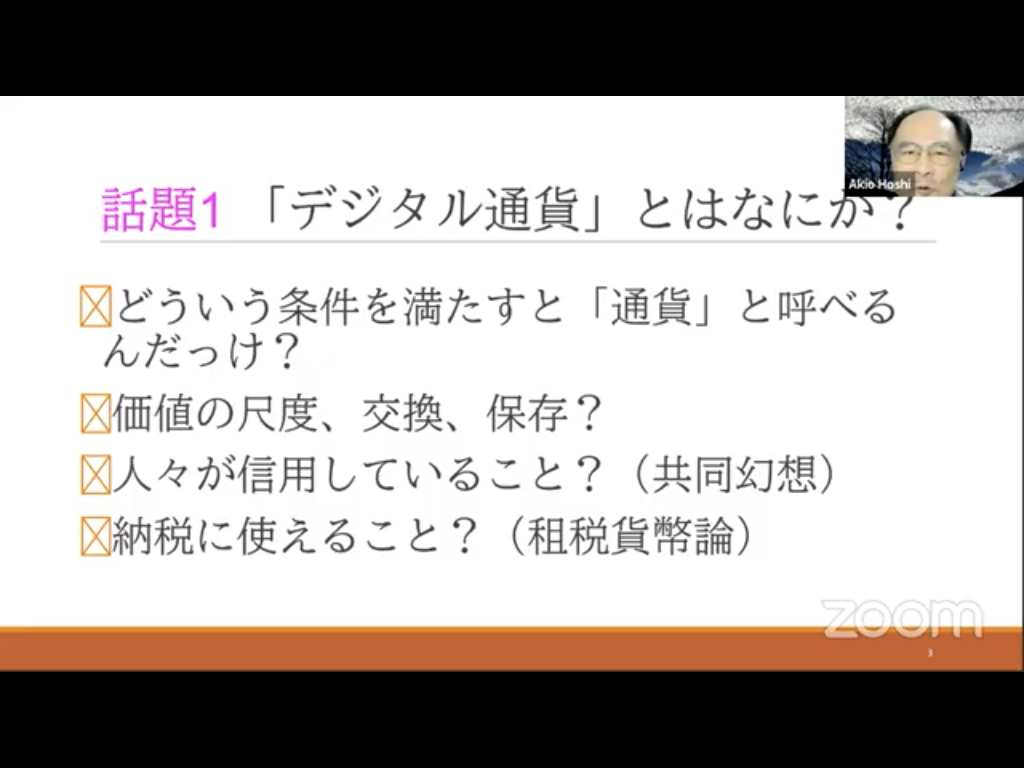

トーク⑥『公共のデジタル通貨、そしてCBDCの動向』

講演者:星 暁雄(ITジャーナリスト)

中央銀行デジタル通貨、なんかピンとこない。そのへんを明らかにしたい。

通貨ってなにか、本を読んでもなかなかわからない。

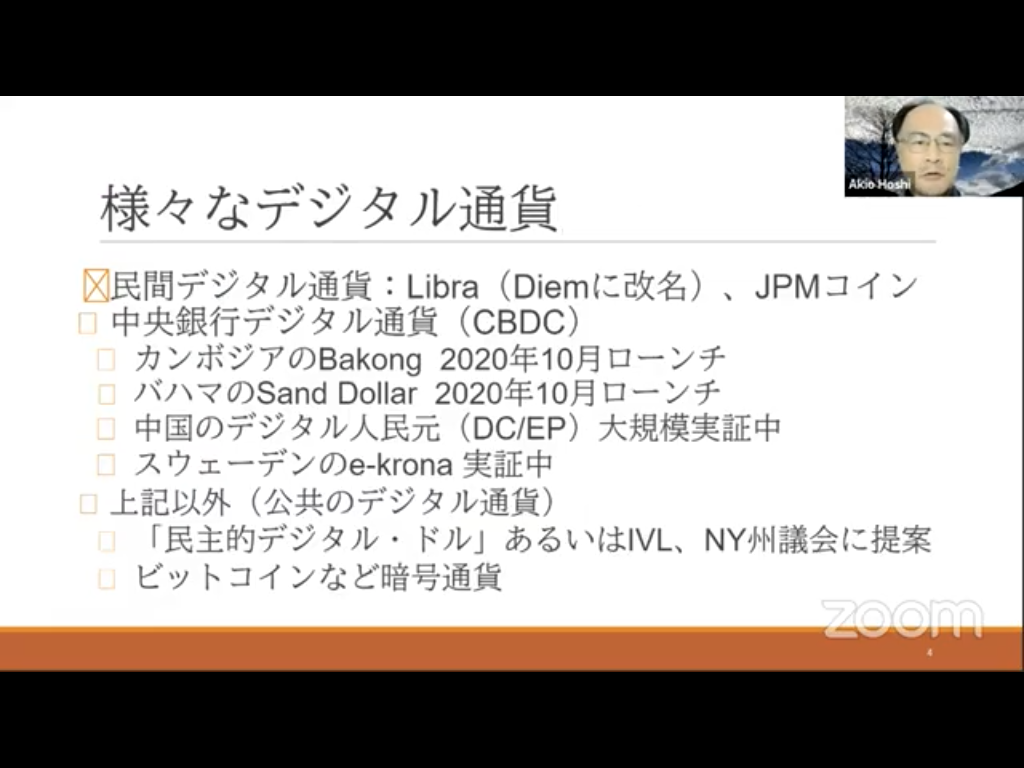

とはいえデジタル通貨はいくつか出てきている。

Libra、JPモルガンが作ると行っているJPMコイン、そして中央銀行デジタル通貨。規模の小さな国ではもう始まっている。

大きな国では中国デジタル人民元がある。今日大きく取り上げる。

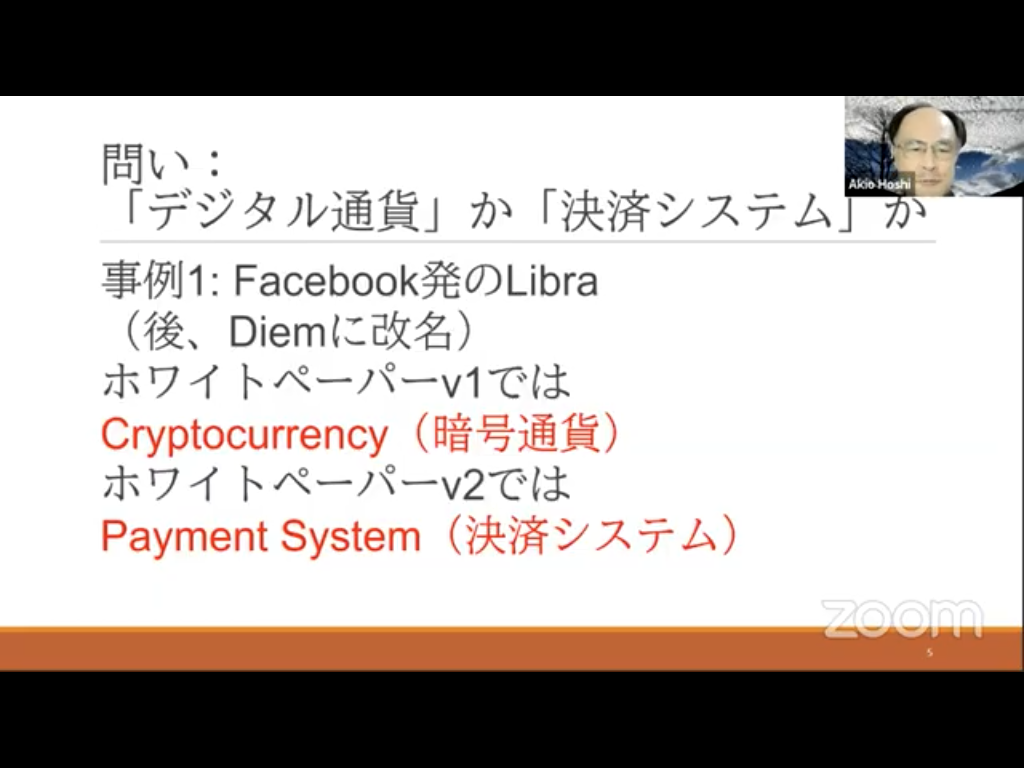

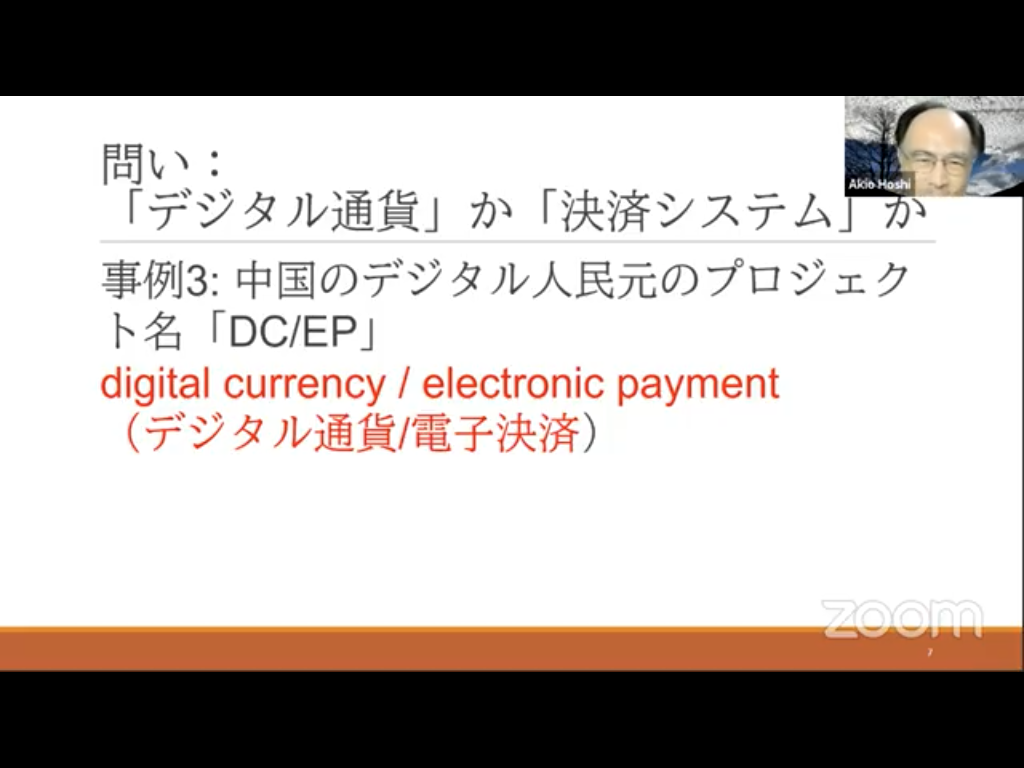

デジタル通貨か、決済システムか。

Libraは最初は暗号通貨と行っていたが決済システムに変わった。

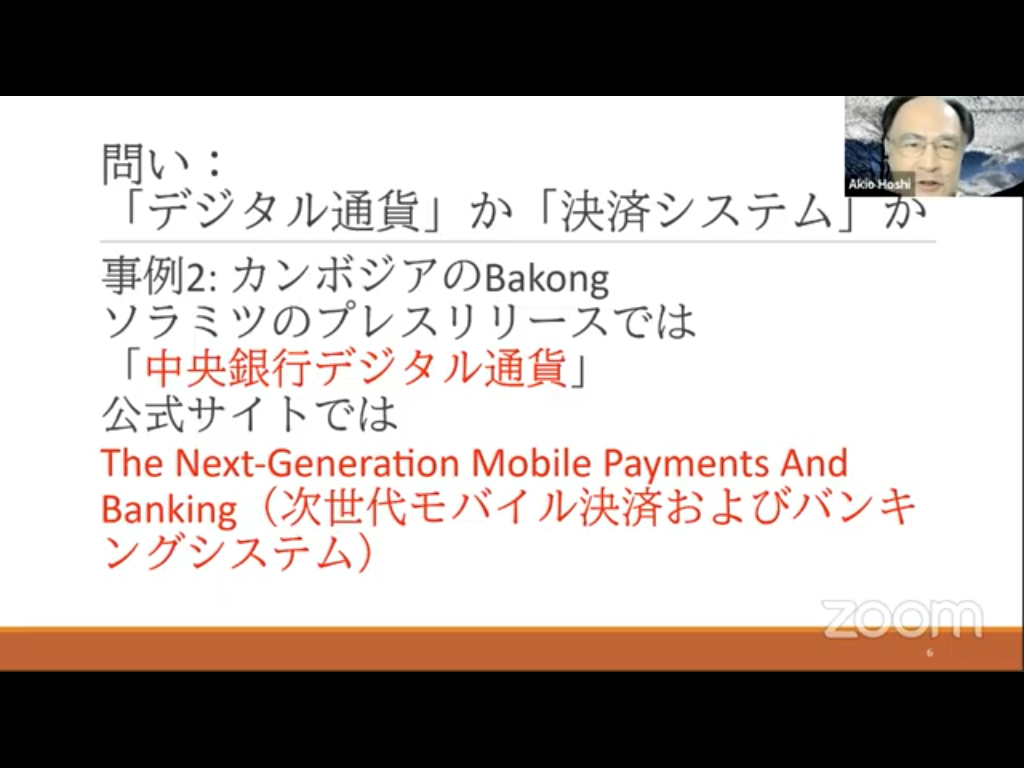

Bakongは作っているそらみつのサイトでは中央銀行デジタル通貨と呼んでいるが、Bakong公式サイトでは字で大モバイル決済及びバンキング

中国のデジタル人民元プロジェクトはDC/EP。digital currency / electronic payment

CurrencyでありPayment.どっちなんだ。

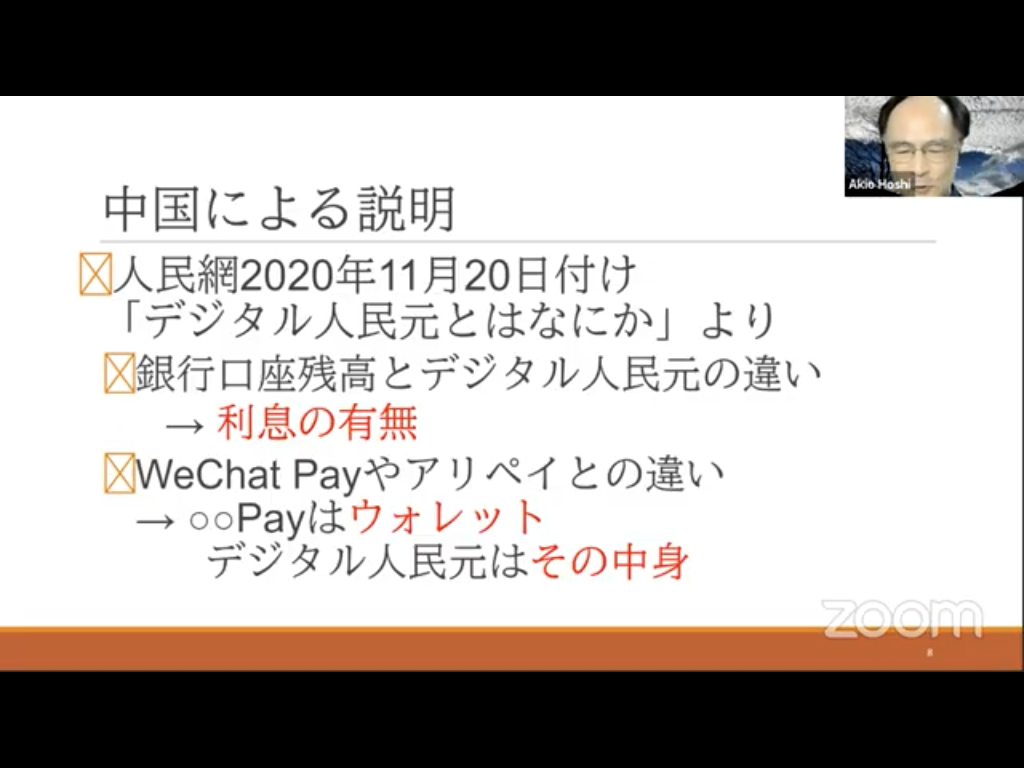

実は中国の人たちは説明を読んでいて、デジタル人民元とはなにかというと利息があるかないかの違い。

なんとかPayはウォレットで、デジタル人民元はその中身。

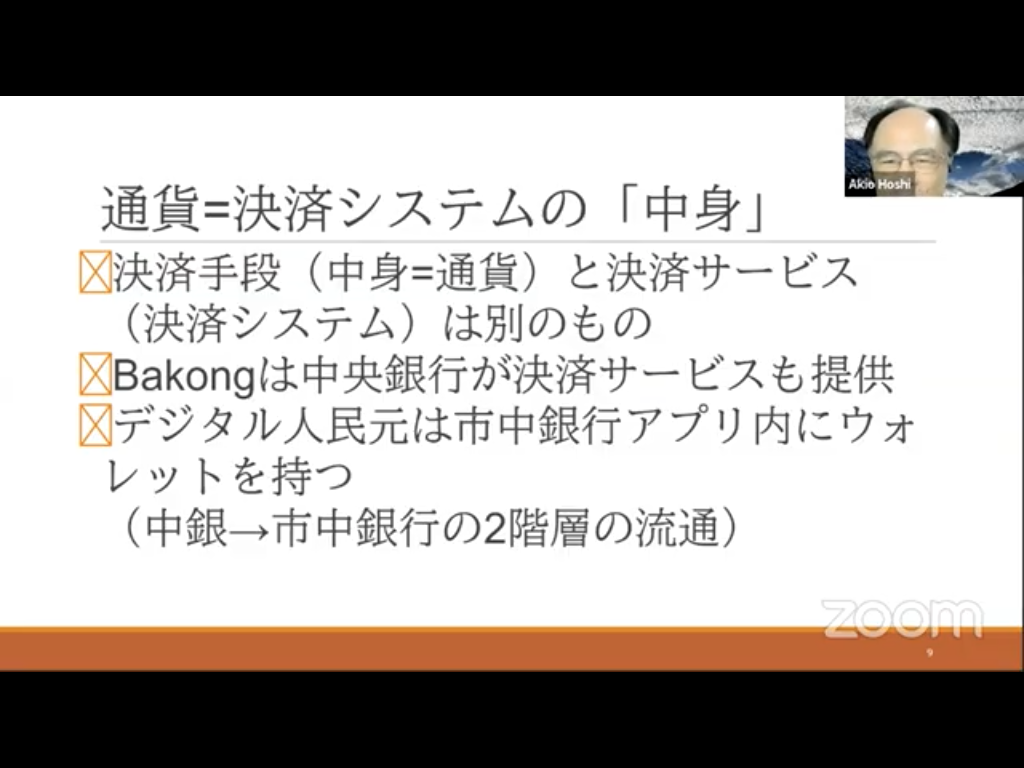

このあと副島さんとパネルディスカッションやるということでそこでも出てくるかもしれないが、決済手段、中身、通貨と決済サービス、決済システムは分けて考えたほうが理解が早いと思う。

Bakongは決済サービスも提供してしまっているので一体化している。

中国のデジタル人民元は大きな銀行のアプリ、6つの銀行のアプリで提供しているよう。

市中銀行のアプリの中にデジタル人民元が現れる。中央銀行から市中銀行の2階層の流通、紙幣もそうですが、そういう流通になっている。

通貨は誰かの負債になっているという話がある。このあと出てくると思うので飛ばします。

互換性が高くて経済をなめらかにすると期待されている。期待されているが本当にそうなるかは中国がこれからどうなるかを見ていくとわかる、あるいはそうしないとわからないかと思う。

もう一つ、CBDCはドメスティックなもの。一つの国の中での決済を考えている。

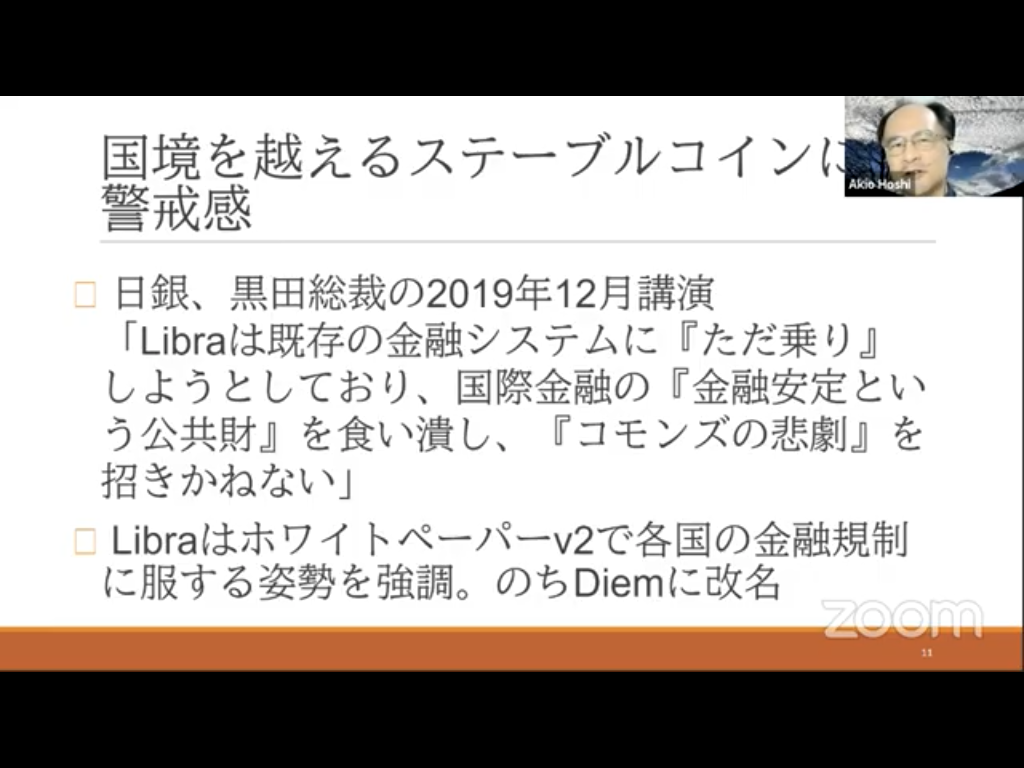

複数の国にまたがる通貨、ステーブルコインには警戒感が高まっている。

グローバルステーブルコインが国際金融規制では大きな目玉になっている。

あまり面白い話ではないかもしれないが、DeFiで使われているステーブルコインの規模が大きくなってくるとひょっとすると規制のようなものが強くなってくるかもしれないという懸念を持っている。

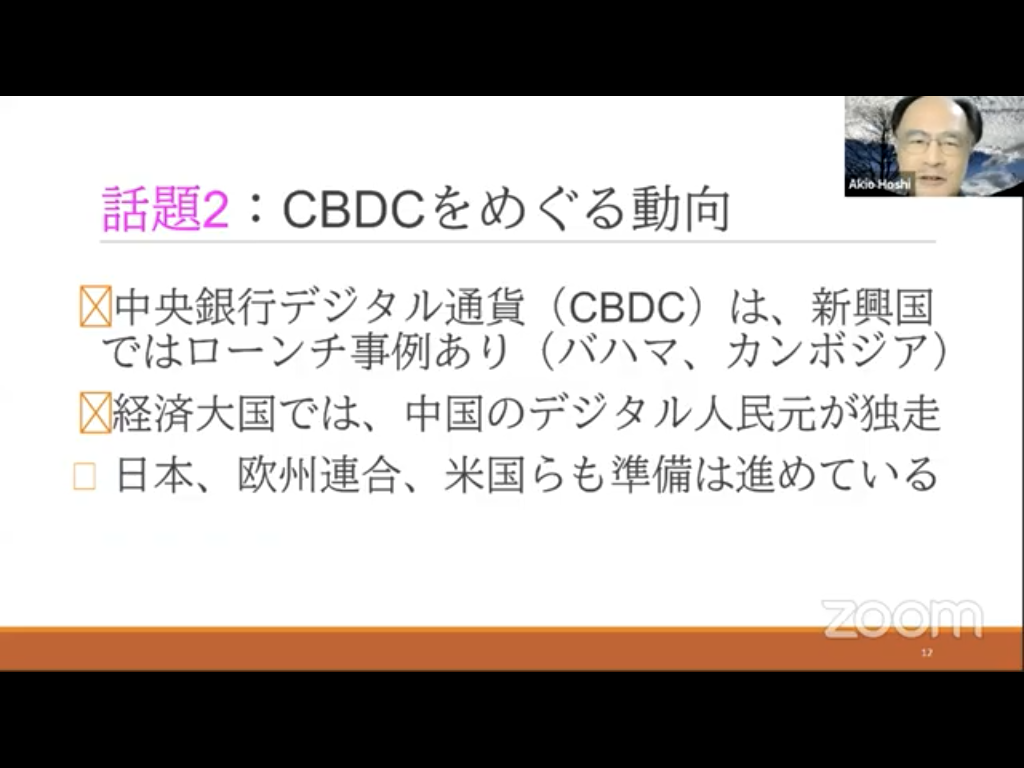

次にCBDCです。バハマやカンボジアでは始まったが経済大国では中国。中国には注目したい。日本欧州米国も準備しているが、一番情報量が多くすでに始まっているのが中国。

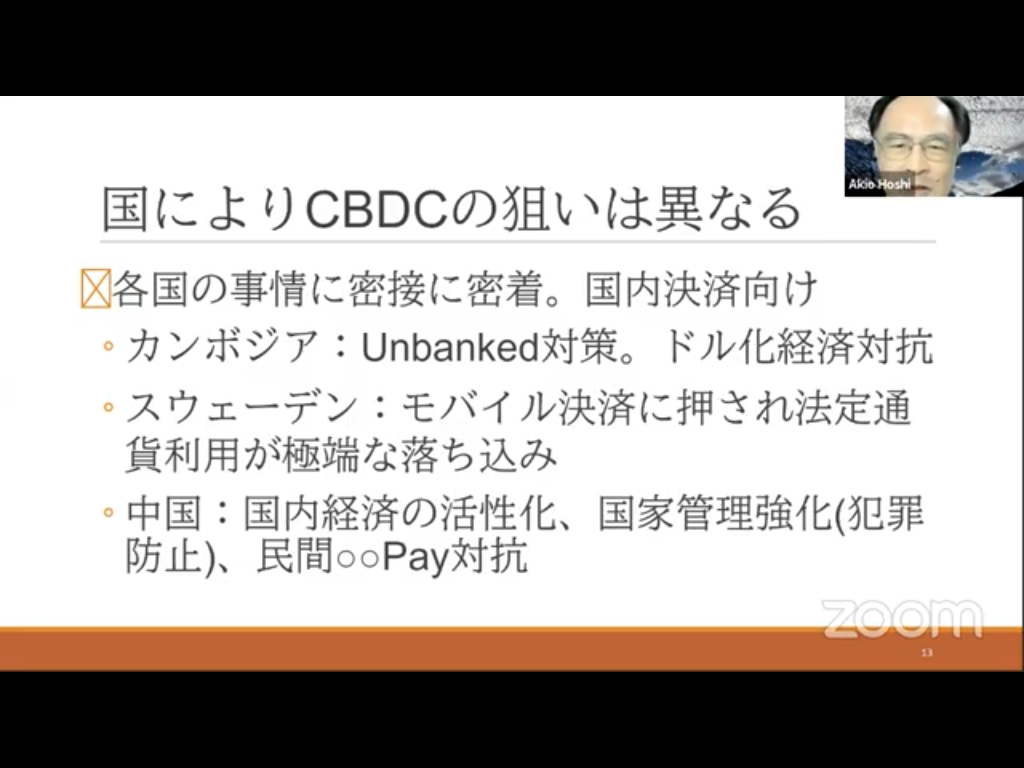

国によって事情が違う。

中国は国内経済をデジタル化して活性化するのが一点。

お金の流通の国家管理を強化して、さらに偽札などの犯罪を止めたい。

それからアリペイやWeChatPayが強くなりすぎて対抗しているのではないか。

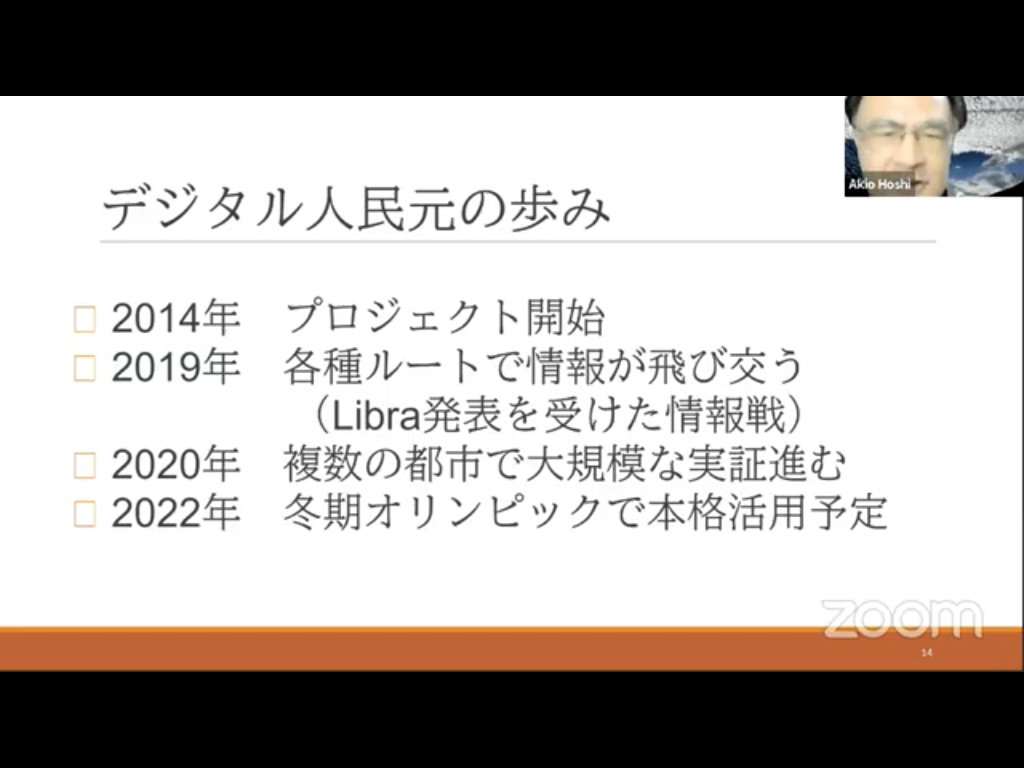

デジタル人民元は2014年にプロジェクトが始まった。もう6年ぐらいやっている。

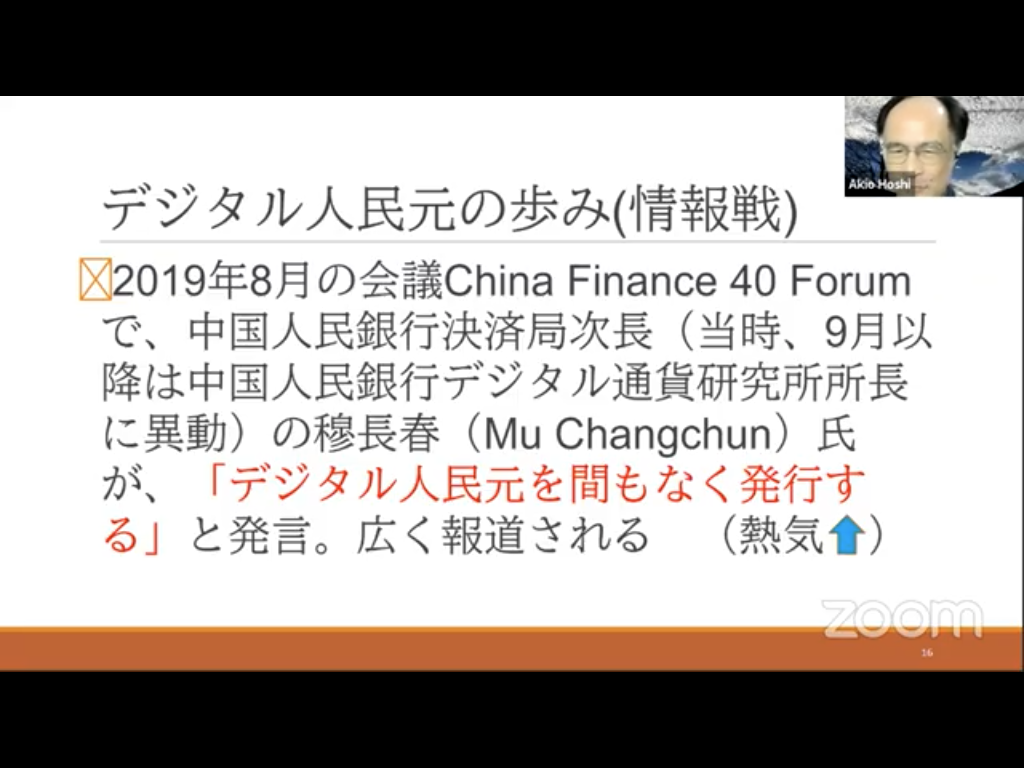

2019年8月になって突然情報が増える。

Google Trendとかでデジタル人民元やdc/epと検索するとそこでピンと出てくるのだけど、2019年6月にLibraが発表されて、それに引っ掛ける形で情報線が行われた。2019年は情報がいろんなルートで非公式情報が飛び交った。未だに非公式情報が飛び交っている怪しいイメージで記憶されている方もいらっしゃるかもしれないが、2020年に入って全く状況が変わった。

複数の都市でデジタル人民元の実証が進んでいます。2022年の冬季オリンピックでは本格活用が予定されている。

このあと情報量が多いのでスライドぱたぱたになるがちゃんと見ていなくても大丈夫です。

2018年初めてマスコミの中にdc/epが登場

2019年にはまもなく登場

ここで熱気が非常に盛り上がった

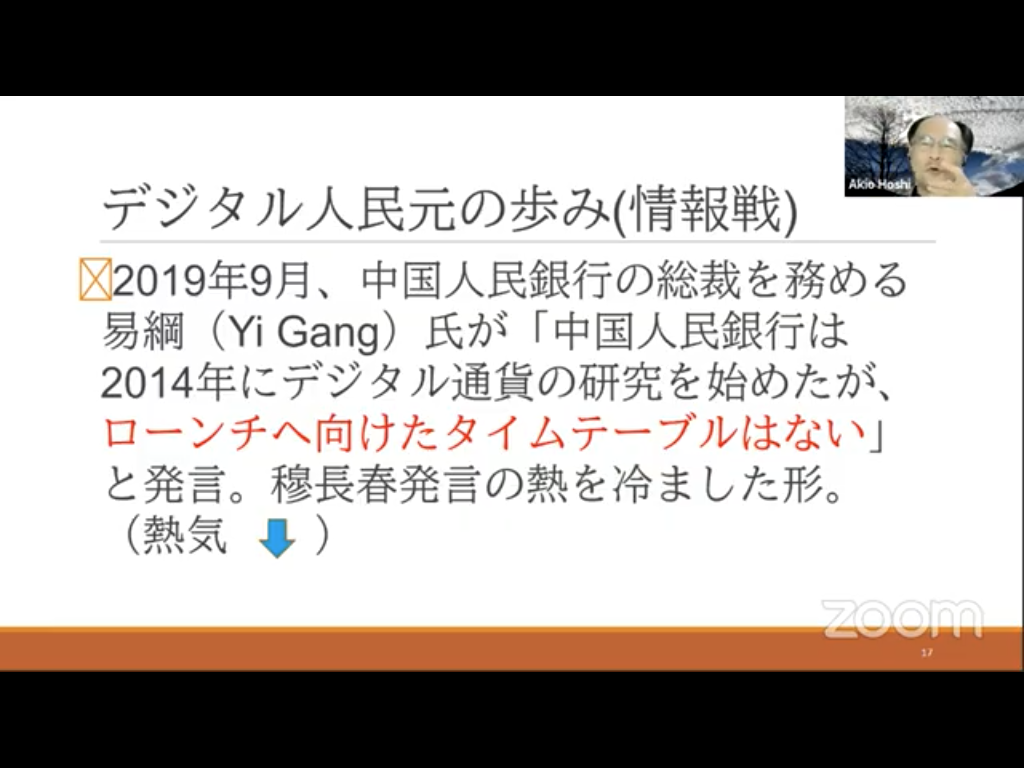

しかし翌月タイムテーブルはないと否定し、盛り下げる。

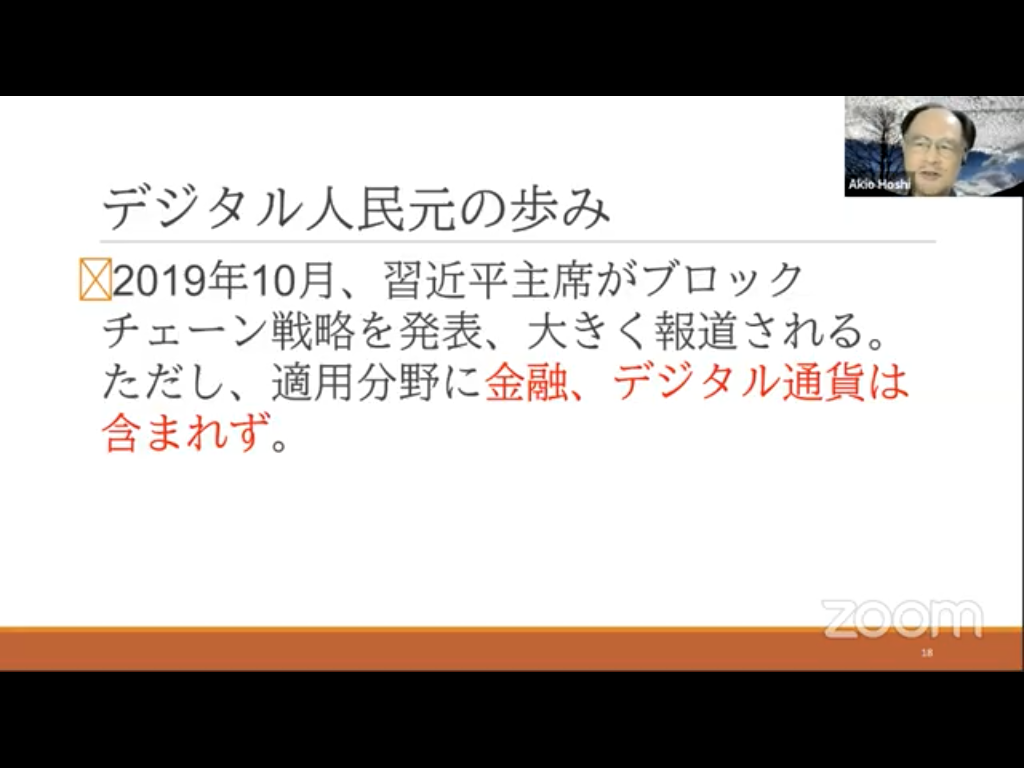

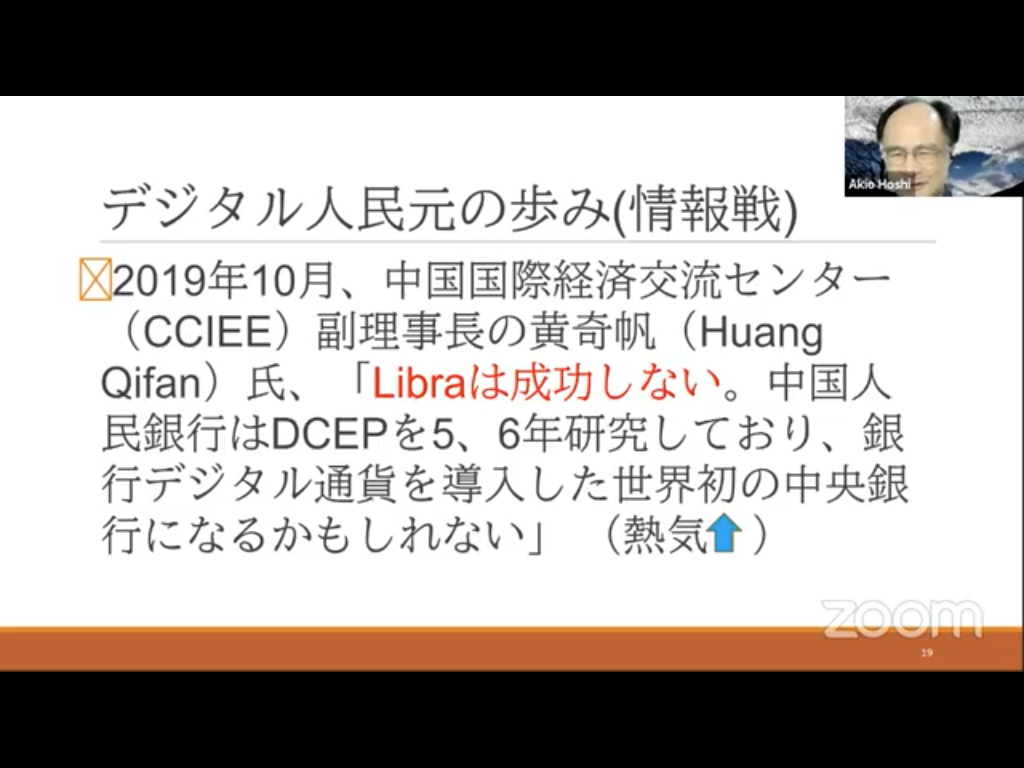

10月に習近平がブロックチェーン戦略発表。非金融分野という。金融とデジタル通貨はスコープに入っていなかったが連想で盛り上がった。盛り上がってニセDCEPとか出てきたらしい。

Libraは成功しない、DECPは行けるんだとか言い出したり。

盛り上がりすぎてDECP詐欺が出てきて詐欺に注意と警告

11月にまた盛り下げ

2019年12月にちょっと怪しいが、中国で信頼されているメディアが匿名情報源に基づきデジタル人民元テスト開始の報道

これは、偉い人の名前を出した公式情報だとまずいことがあったんでしょう。匿名情報源で出した。

中国4台銀行や3大キャリアが協力してテストをするという情報が流れた。

これが2020年の話。

4都市で22年2月には利用するということを発言。かなり具体的に。

これが意表をつくが8月、2020年の8月に4大銀行の一つの中国建設銀行のモバイルアプリ内で突然デジタル人民元のウォレット機能が出てきた。数時間でこの機能は終了。サプライズでデジタル人民元を使ってもらったというテスト。

これがその後の大規模実証

深セン市で抽選で5万人に総額1000万元、3200円ずつ配布。

市内3000あまりの小売店で利用可能。配った85%は消費された。

使い方は銀行アプリでQRコード決済で今のなんとかペイと使い方は変わらない。

これが最新ニュース、今日から

蘇州で10万人に200元を配布、総額2000万元

これはJDドットコムというeコマース2位のショッピングモールで利用可能に。中国では12月12日からセールをやる習慣がありそこにぶつけたみたい。

更にここでは新しい追加機能があってオフライン決済、スマホとスマホをタップしてNFCを使ってオフライン決済できる。

インターネットでサーバーに繋がっていない状態でも電波がなくても決済できるという決済。

そういう新しい実験をしている。

規模もあげて、やることも増やしてどんどん実験を続けている。

現状11月上旬で取引400万件、320億円相当の取引。もうかなりの規模になっている。

2019年は情報線で怪しい情報源ばかりだったが2020年になり実証が始まり規模も大きくなってきた。

2022年にはオリンピックで本格活用。モバイル決済の他にNFCでオフライン決済もあり。

現状としては銀行アプリの中でデジタル人民元のメニューが出てくる形だが、噂によると中国では中国国内で売るスマホに関してはデジタル人民元ウォレットを強制的にデフォルトで入れるようにするという噂がありまして、かなり普及策を狙っている。

そうすると14億人がいきなりデジタル経済に猛スピードで突入する可能性がある。

そこでなめらかな経済が起きたときに何が起きるのだろうか、そういうものすごい実験が行われている。

日本は?

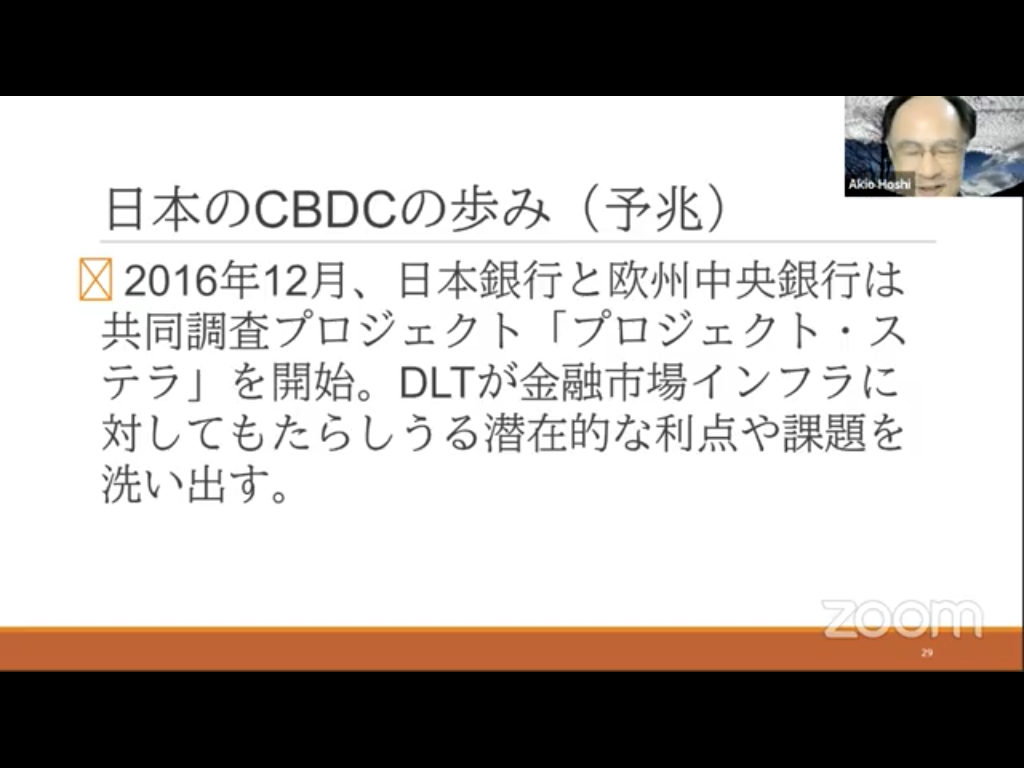

私自身聞きたいが、2016年12月から日本銀行と欧州中央銀行はDLTを使う実験をしますよというアナウンスをしています。この時期から新しい技術にセンシティブなんだと。

そして今年

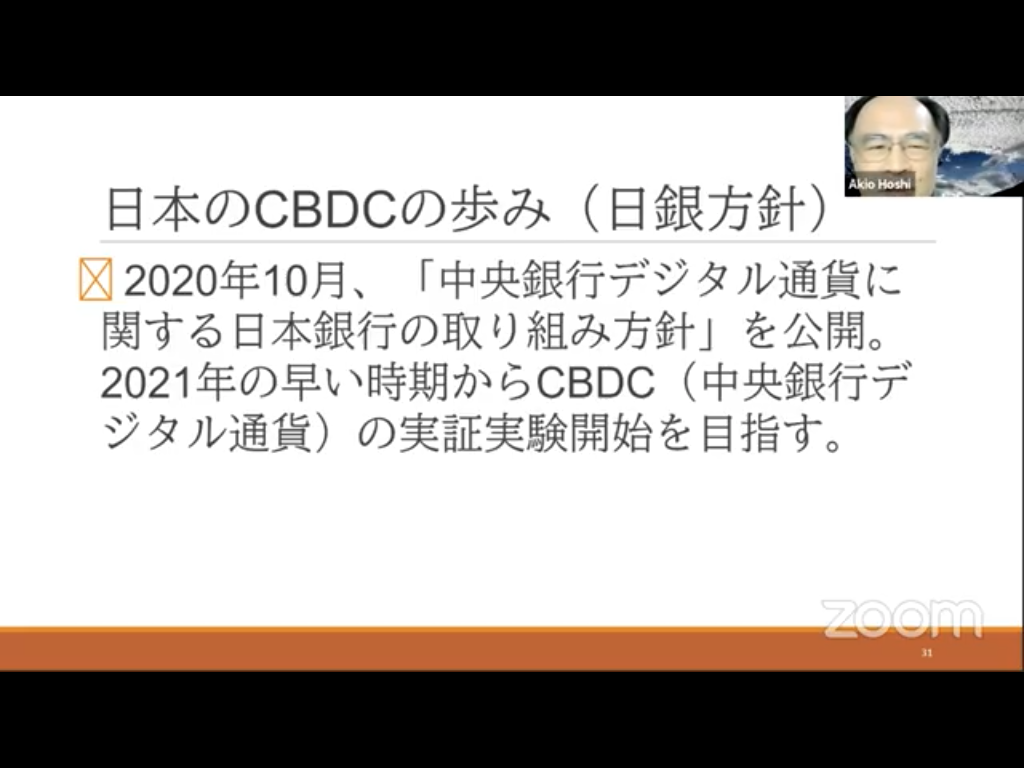

政府骨太方針に書き込まれ10月には日本銀行から方針が出た

実証実験を早々にするという内容。

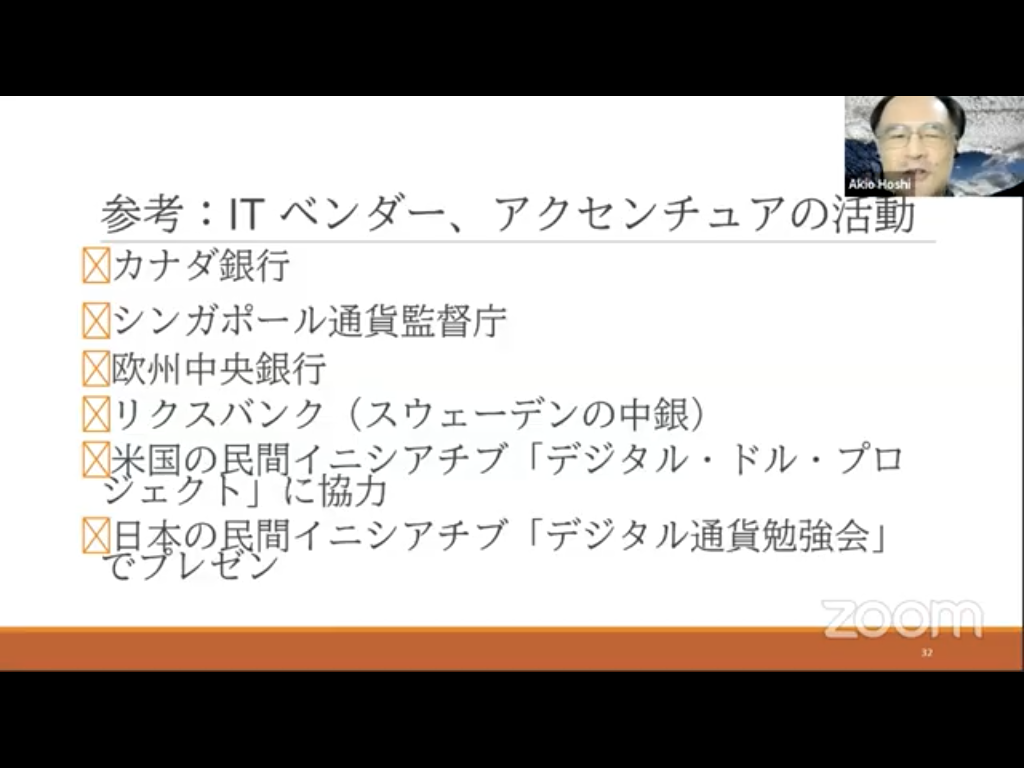

ここで唐突だが、中央銀行デジタル通貨を調べていくとどうも何度も名前が出てくる会社があるのでここで

アクセンチュアが出てくる。いろいろなところに顔を出してデジタル通貨の実証実験に参加したりしているみたいです。

こういうところにノウハウが積み上がっているのかもしれません。

最後の話題

中央銀行デジタル通貨は強制通用力が合ってみんな使う公共だと思うが、公共って何なのかなという話をちょっとだけ

ビットコインって公共のものですかと質問

一部の人の私的な通貨という意見も、公共性もあるという意見も。意見は割れた。

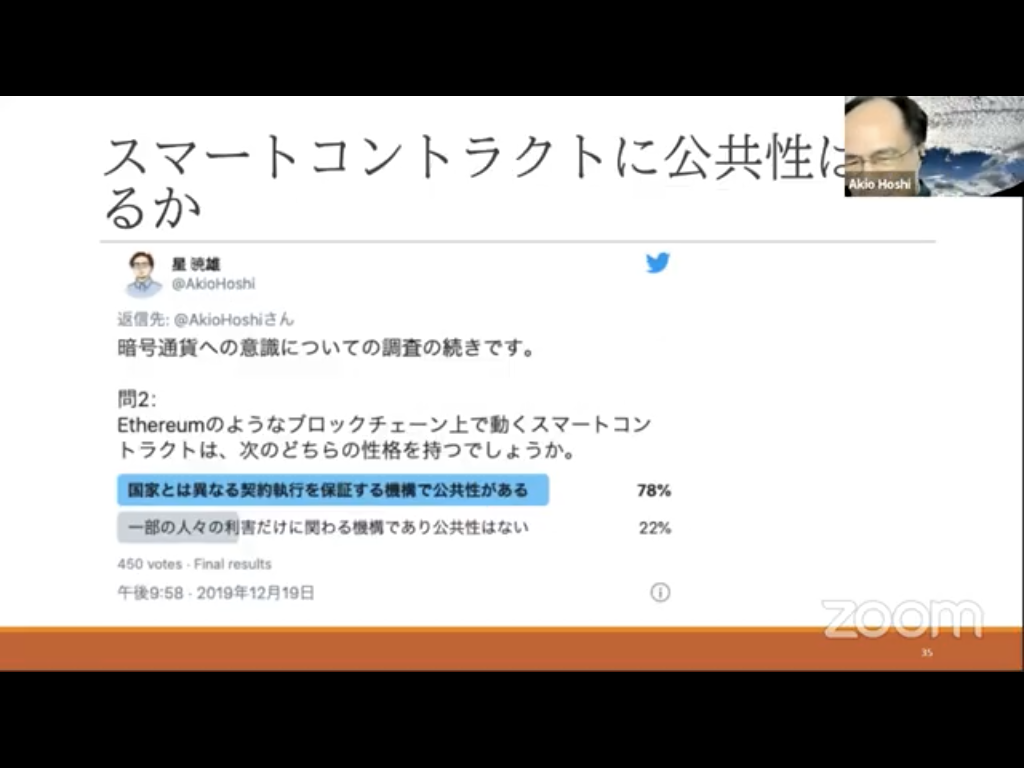

スマートコントラクトは公共のものですか

こちらのほうが割とセンシティブ、公共だという意見が強かった。

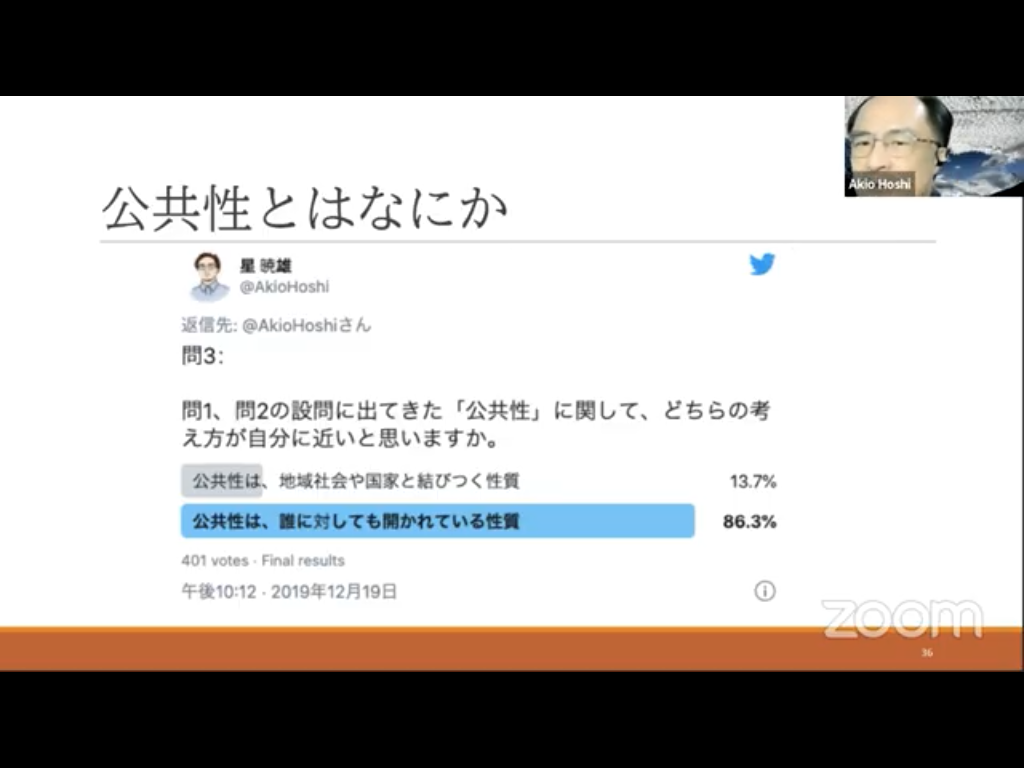

公共性とはなにか、聞いてみました

国に結びつくのか、誰に対してもオープンなものなのか。

ほぼ後者。

そうすると疑問がある。

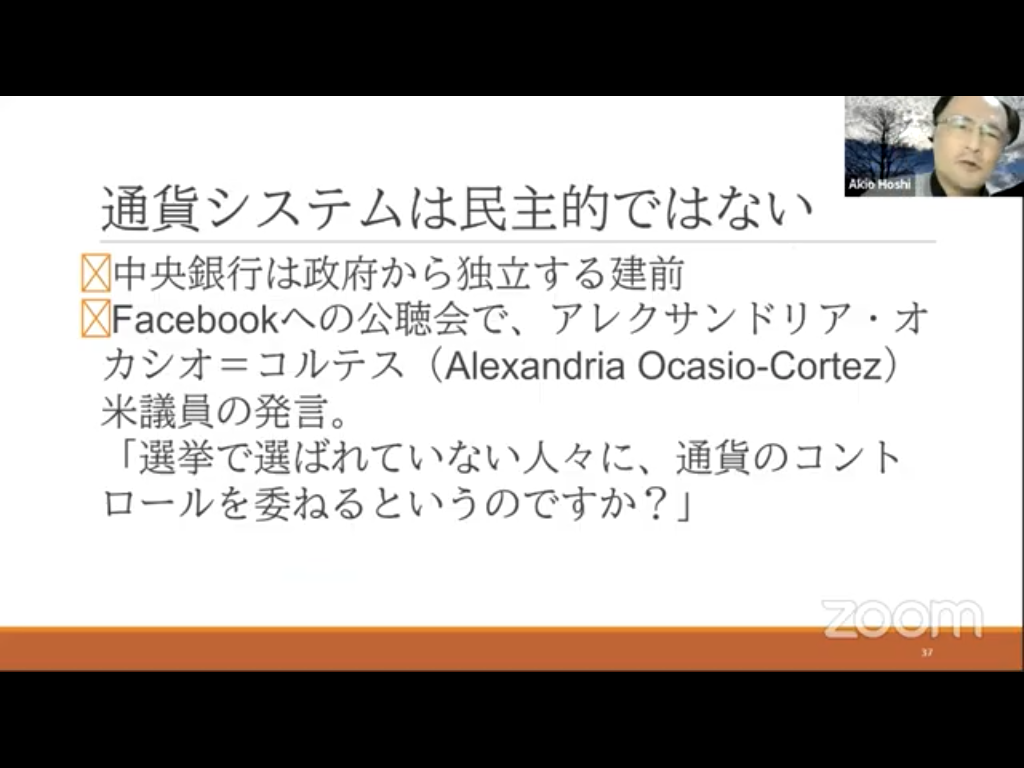

中央銀行は政府から独立している建前なので、選挙で選ばれた人々がコントロールしていない。

選挙で選ばれた人がコントロールする通貨というアイディアが実はある。正確には通貨ではないそうだが、アメリカは実は日本よりも銀行口座を持っていない人の問題が強いらしく、そういう人のための地方議会で公共のデジタル口座をもたせてあげようという提案が出ている。

そんなに簡単ではないでしょうが、要するに、アメリカの中央銀行に相当するFRBがデジタル通貨をやるのはだいぶ先になるだろうからその前に地方議会でやろうという話のようですね。

これも面白いと思った

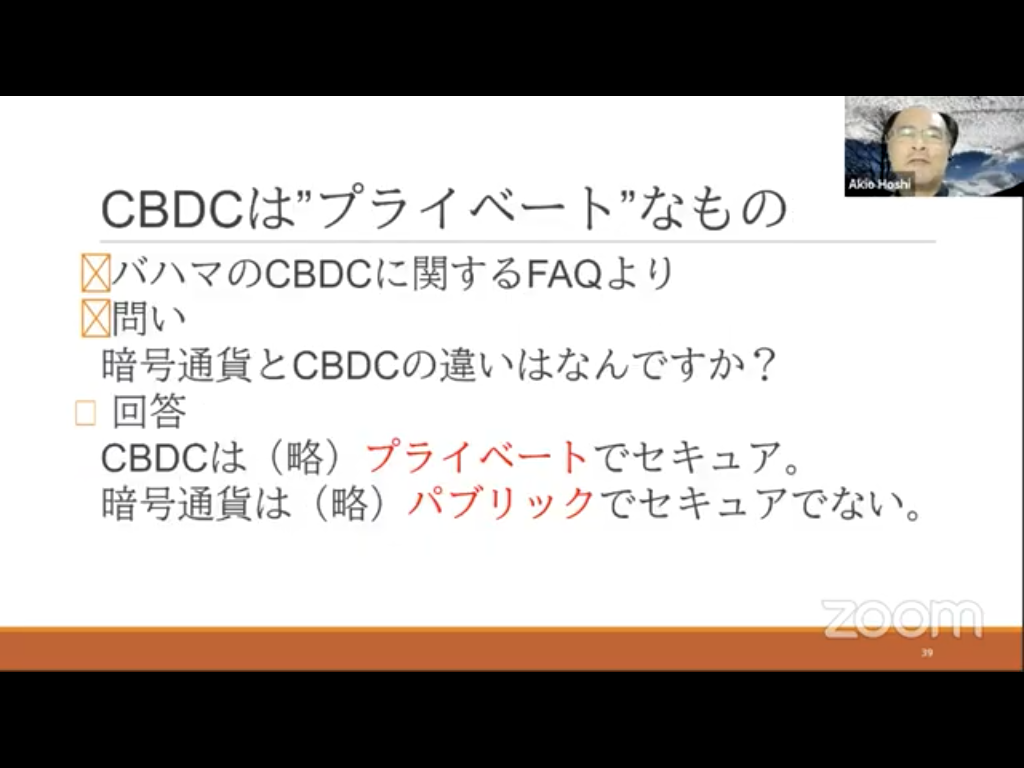

中央銀行デジタル通貨はプライベートでセキュア、暗号通貨はパブリックでセキュアでない

ブロックチェーンの話だと思うが、これだけ聞くとぎょっとしますよね

暗号通貨のほうがパブリック、実はそうかも知れない。

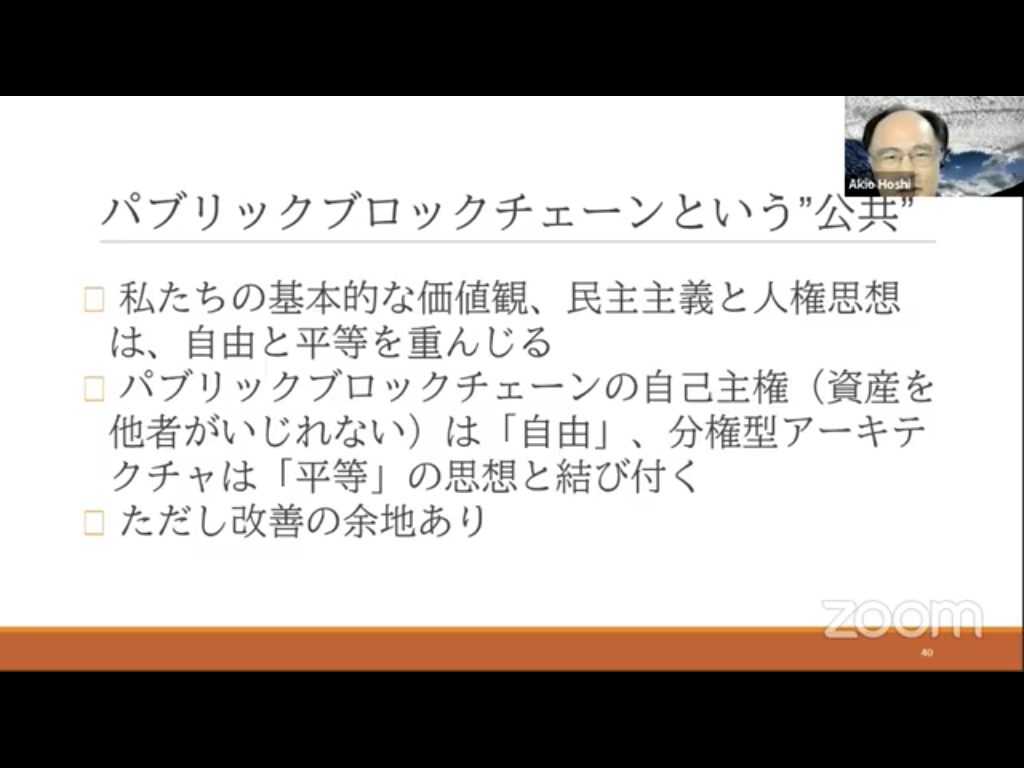

私達の価値観の中に、民主主義と人権というのがあって、その基本に自由と平等がある。

ブロックチェーンっていうのは自分の資産は自分だけが管理できるという意味では自由だし、分権化でみんなに管理を分け与えるという意味では平等に、そういう自由と平等を実装したもの。

ただ現時点では無政府主義的な発想があって、政府に相当するようなコントールが必要かもしれない、必要無いかもしれない。

そこは改善の余地があるでしょう。

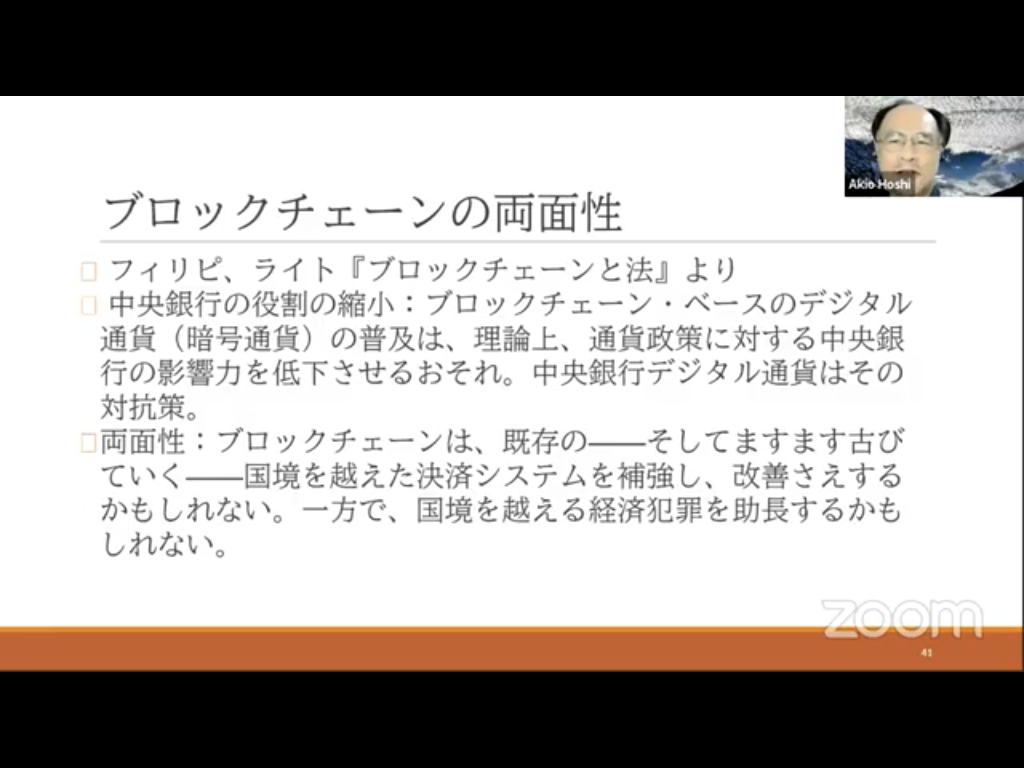

そういう懸念を書いた本がブロックチェーンと法

ひょっとするとブロックチェーンは新しい公共になるかもしれません。

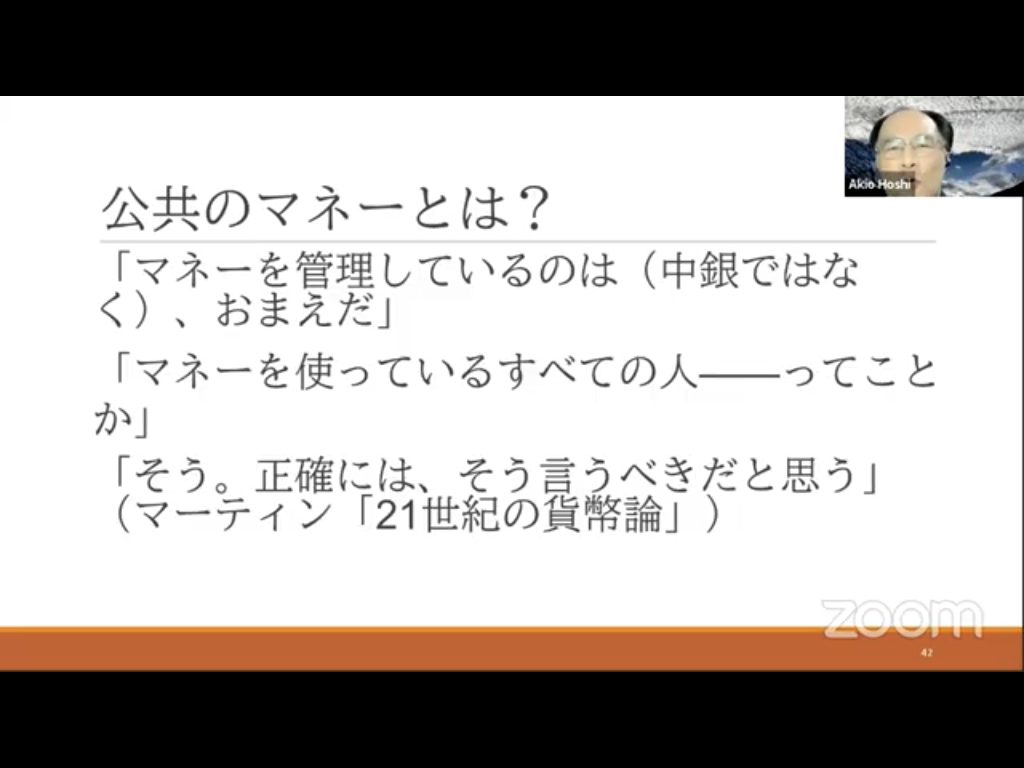

そもそもマネーとはすべての人が管理している公共のものではないかという問いかけもあったりします。21世紀の貨幣論

中央銀行デジタル通貨のインパクトはどうなるのか、それに対してクリプトカレンシーの人たちはどういう事を考えていけばいいのか、そういうような問題意識で喋ってみました。

特別パネルディスカッション『日本のCBDC、どう理解する?』

- パネラー:副島 豊@日本銀行

- モデレーター:星 暁雄(ITジャーナリスト)

星が副島さんにインタビューする形になります。

日本でも日本銀行が中央銀行デジタル通貨をやりましょうということで推進しているが日本におけるCBDCはどんな課題を解決するのか

10月に出した取組方針に最初に書いてあるのは、いま出すプランはない。もう一つ踏み込んでいったのは、日本の文脈で出るとしたらその役割は何でしょうということで3つ挙げている。

スウェーデンみたいに現金が使われなくなり、かつ今あるデジタルマネーでもマネーでもそれをカバーできない場合。であれば中央銀行がCBDC出すしか無いのではという場合。

それから、通貨とはなんだという問ですが、通貨は発行する人の負債。持っている人には資産。例えば銀行預金という代表的なマネーは銀行の負債で預金者の債権。

それをだれかに振り込むときは預金口座から引き落として、自分の債務を減らして、支払うということができる。譲渡可能な債権。発行体にしてみたら債務というものはお金になりうる。

お金とはなにかといえばいろいろな定義があると思うが、交換できる、価値尺度になる、価値保存できる、そうした者がマネーだと考えると、関口先生のお話の中にあった、資金移動業はどう考えればいいのか。プリペイド型電子マネーはどう考えればいいの。あのへんは極めて預金に近いマネーになってきている。価値保存をしていると資金移動業だからだめです。資金移動業は移動の途中にあるものだから。でも決済に使える。

貨幣の概念というのがすごくいろいろな伝統的な銀行預金マネーと日本銀行が出している現金というマネーという伝統的なマネーに対していろいろな類似のものが出てきて境界が曖昧になってきた。

そんな中すべてのマネーに共通しているのは、必ず誰かが出した負債であるということ。それを人に渡せる。

星さんのところでマネーの壁と言っていたという話が出てきたと思うが、あれはどういう意味かと言うと、銀行にAという預金者がいます。企業も銀行に預金口座を持っています。預金者の口座から企業の口座に振り込もうとすると、銀行への債務を付け替えればいいだけ。債務者がマネーの発行している債務者の債務が1つならものすごく効率的に動ける決済システムになる。

星さんのお話の中にあった、いいとおもたのは、決済手段というマネーと、決済サービス、それを支える決済システムは違うもの。

銀行預金はマネーであって、その預金を付け替えるシステムが決済システム。

ある一つの単体の債務なら簡単。その人のお腹の中で付け替えればいい。ところが銀行をまたいだ時、銀行Aの債務と銀行Bの債務は交換できない。

どうするかと言うと銀行Aも銀行Bも中央銀行に口座を持って、そこで付け替えないといけない。

もっとわかりやすいのは、キャッシュレスペイメントで、なんとかペイとかいっぱい出ているが、あの間は送金できないですよね

AペイとBペイというのは違う人の債務だから、それを交換することは出来ない。しょうがないのでどうするかと言うと銀行の下にぶら下がるしか無い。

そうすると決済の階層構造が、中央銀行があり全銀システムがあり銀行がありその下にさらに決済事業者がぶら下がると。階層構造が深くなればなるほど決済コストは非常にかかってくる。これがやっぱり、異なる発行体が異なる債務として、発行したマネーがいっぱい乱立してしまうということの問題があります。

これが実は今一番最初の問題にあった2番めの目的であって、いろいろなものが乱立しているのはよくないねと、そこでソリューションの1,現金のように日本銀行の負債であるマネーをデジタル化してみんなで使いましょう。そうするとマネーの壁がないですよね、もともと1つのシステムなので。

それからもう一つのアプローチとしてはすでにある全銀システムのようなクリアリングハウスに参加し、日銀に口座を持てば、銀行と同じようなステータスで参加することが出来ます。あるいは、全銀じゃなくて小口の決済インフラというのを作れば、そこにそしてみんなが参加すれば、クリアリングハウスを使えます。

ソリューションは色々ある。CBDCを出す以外にも。

そこの中のどれが一番いい選択肢かというのは今議論がなされているところで答えはまだ全然出ていない。

3つ目は、星さんが言っていた公共性に関係してくると思うのですけど、あるいは最初の藤井さんの話が近いと思うのですが、マネーの後ろに取引情報がある。それってなんの関連で発生した支払いなのか、と。あるいはマネーに付随するいろいろな情報というところをどうビジネスにつなげていこうかというところ。

Embeded Financeと言っていましたけど、決済を決済だけで単体で考えるのではなくて、金融取引、あるいは関連する色々なサービスにくっつけてやっていこうという動きというのはものすごく強まってくるわけですね。そういうときにある一つの債務というのは共通してデジタルな形で存在し、それが一つのシステムの中で動くと、とても使いやすくて便利になるのではないか、ということです。

今日実は直接はおっしゃらなかったが、Securitizeの森田さんが言っていた証券決済、証券取引はセキュリティトークンでするのはいいけれど、どうやって決済するのか、その決済のところにも非常に便利なCBDCというのがあると、ただしそれはすごく安価でなければいけないのですが、そうした物があるととても便利だよねということ。

実は皆さんが今日行っていた話は全部関係してくる。

なぜならマネーだから。あらゆる取引にはマネーが関わってくる。

その3つのモチベーションがあって、1番目は可能性無い。2番めは色々ソリューションがある。3番めはこれから考えること。

そうやっていろいろなユースケースが出てきて実は共通インフラにリテール用CBDCが使えるならそういう基盤として提供していく勝ちはあるかもしれないよね、という状況。

なのでいま出す計画はない。

ただどれも結果次第ではすぐ動いてくるかもしれない。準備はしておこうということで実験だけはしておこうという状況。

もちろん出す出さないはある意味日本銀行さんの独立性にかかっているところがあると思うが、世の中ですごく望まれていたら日銀さんも考えてくださるということなんですかね

はい

あと、中央銀行デジタル通貨というものの、決済手段と決済システムは違うという話ですが、これがまだピンとこない人もいるかも知れません。これをもっとものすごく平たく言うと、要するに、銀行アプリとかPayPayとかLINE Payとかメルペイとななんとかペイのメニューの中に、デジタル日本円みたいなメニューが出てくると、バックエンドは中央銀行システムにつながっているかもしれないが、フロントエンドは民間事業者が提供しているものであると、そんなようなものになる、2階層と呼ばれる流通形態ですが、そういうものをイメージしたが、これって見当違いだったりしますか

いや、おっしゃるとおりで、10月煮出した報告書でもおそらく2階層型になるだろうと。

これは理由が2つありまして、全国民の登録なり識別を中央銀行がやり、使われるたびに認証認可を1億数千万人分全部やるのはなかなか大変。誰が一番、全国民をカバーしているかと言うと、銀行であったり決済事業者であったり、そういう仲介のところを使うのがいいであろうと。

銀行預金の2階層構造は信用創造のための2階層構造、兼、決済にも使えて便利だねと。

銀行預金はものすごいレバレッジが効いているわけですね、リザーブをちょっとおけば信用創造に使えるから。かつ決済にも使えるから、すごい便利。

一方その他のものは100%リザーブ。資金移動業もLibraもステーブルコインもリザーブですよね。

もう一つ2階層の理由があって、決済サービスを提供するのは民間がやったほうがいいという風に考えている。

決済手段は出すけれどそれを使ってどんな決済サービスを提供する、そしてそこには情報の収集なり情報を使ったビジネスが出てくるし、それからデジタル化社会にふさわしい色々なサービスはそこの上で出てくるので、それは中央銀行がやるよりも民間がやったほうがいい。なので決済サービスというのは民間で考えてくださいと

そうすると2階層型にして2階層目は、我々は配ります、お札を配るようにCBDCを配ります、それを使ってどういうサービスを提供するかは民間が考えてください、というふうにしたほうがいいと。

混乱してしまったのはカンボジアのBakongは民間のそういうサービスをやる力を持った主体がまだカンボジアにないので、中央銀行が全部セットでアプリまで提供してしまいますという形でやってしまった。あれがむしろ特殊なケースで中国はそんなこと無いので、銀行ウォレットの中にCBDCが乗っかってくる。

なんとかペイのなかになんとかペイポイントとかなんとかキャッシュとかがある。そういうのと並んでCBDCがあるというイメージですね

いまの日本銀行の公式コメントとしては発表の具体的スケジュールはないということですが、それは世の中のインタラクションと言うか兼ね合いにもよると思う。これは微妙だが、中国のインパクトは専門家の間ではどのように見られているのでしょうか。

よくあるのは、中国があれによって通貨覇権を狙ってくる、というところなんですけれど、リテール決済なんですよね。

それで例えば、中国で銀聯カードを持った人が元の預金口座を持って、クレジットカードを銀聯カードで決済しますと。

日本に来て銀座で買い物するときに銀聯カードを使いやすいように導入しましょうと言って一生懸命導入してきた。あのときに通貨発行権の侵害であるって誰も言わなかったですよね。

じゃあそんな通貨がつかわれるということは、他所の国で使われることは意味がないのか、というとそんなことはなくて、30年も40年も前の話だが、ずっと続いて入るが、円の国際化という話がありました。

あるいはもっと昔に、高度経済成長期にあった金融引締をしないといけなくなった理由として、国際収支の天井というのがあった。1960年代のことですが。

貿易をするときにどの通貨で行うかは極めて重要。輸入したものの代金を円で払います、ドルで払います、と2国間の取引交渉。

ドルで払えと言われたらドルをファンディングしなければならない。

ドルファンディング需要が出来てくるとドルのマーケットが出来てくる。 貿易が起点にあって金融市場が出来てくる。そのときにどの通貨が選ばれるかはパワーバランスによって貿易やる人達の間で決まる。

そこでドルが圧倒的に中心だった。

ところが輸出では日本がどんどん力をつけたり輸出先が日本の工場が対に持っていたりするところだったら円決済も徐々に増えて、そういう意味では円の国際化は徐々には進んできた。

むしろ金融市場において大きいのは、ホールセール、貿易とか大きな取引のところでどういう通貨が選択されるかは影響力が大きい。

リテールはそれに比べると小さい。

ただ、実は国の形も影響していて、国境を大きな国にべったり接している国でもリテール決済でもすごく重要な意味を持ってくる。これを僕はすごくねじれた形で現れたのはカンボジア。カンボジアは内戦をやっていた1970年代に国連軍が入ってきて、経費とかを全部ドルでばらまいたので、それから国の政府が全く信頼されないポルポト政権のところで、その国の通貨は誰も使わなくなって完全にドルで動く国になってしまった。未だに銀行預金や貸し出しの7割8割はドル。

そういう国において、やっぱり自国通貨の主権を取り戻したいという観点から、プロジェクトが始まっているというそういう極めて特殊な事例でもあるわけですね

同じ先進国の中で、中央銀行の間でも、その脅威感は違っていて、カナダとアメリカで考えるとカナダは今でも米ドル札が結構流通している。そこで米ドルが便利に使えるようなCBDC、もしくはステーブルコイン、もしくはLibraドルみたいなものが出てくると、彼らにとってはそれなりに驚異になるんだろうなと、リテールでも。

国によって全然状況が違う。

脅威、マイナスが合って、そのマイナスをカバーしたいからデジタルにするんだみたいな話がなんか聞いていると多い。でも素朴な質問ですがデジタルにすると経済が活性化していいじゃないと思っている人も世の中にたくさんいると思うが、それは中央銀行の役目ではなくて民間の役目なんでしょうか

もちろんそうだと思います。

ただそれを支えるためにインフラとしていいマネーシステム、決済インフラというのが必要なら、ちゃんと作っていかないといけない。

もともとリテールよりもホールセールの方をやていたのは、そっちのほうからブロックチェーン技術は使われるようになるんじゃないか、実際森田さんがお話したのはそのムーブメントが来ているというお話だった。

(Youtubeで追いかけ再生しながら書き起こしていたらここで非公開になってしまったのでここまでです)